Содержание

Строка 140 6 ндфл начислено или выплата

Общие принципы формирования 2-го раздела формы

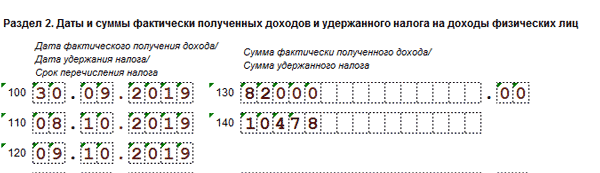

140-я строка является составной частью информационных блоков, формирующих 2-й раздел 6-НДФЛ. Каждый блок предназначен для внесения в отчет информации об одной выплате дохода физлицам с одним сроком перечисления НДФЛ в бюджет. Структура блока состоит из строк с порядковой нумерацией от 100 до 140. Данные в блок разносятся в определенной последовательности:

- сначала по строке 100 указывается дата получения физлицами дохода (с учетом норм ст. 223 НК РФ);

- затем по строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее по строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь со ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение по строке 120 отчета отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Таким образом, показатель по строке 140 взаимосвязан с особенностями заполнения других строк в каждом конкретном отчете.

Как формировать строку 140, если были выплаты по разным ставкам налога

Строки 130 и 140 в 6-НДФЛ формируются без подразделения сводных суммовых показателей на доход и налог, удерживаемые по разным ставкам. Это разъяснено в письме ФНС от 27.04.2016 № БС-4-11/7663. Таким образом, если в одну выплату (например, зарплатную) был удержан НДФЛ по разным ставкам, во 2-м разделе отчета по такой выплате будет сформирован один блок с объединенной информацией обо всей сумме выплаты по строке 130 и всей сумме удержанного НДФЛ по строке 140.

ОБРАТИТЕ ВНИМАНИЕ! 1-й раздел 6-НДФЛ заполняется по каждой применяемой ставке НДФЛ отдельно, т. е. количество листов, необходимых для заполнения раздела 1, может превысить количество листов, на которых уместятся сведения по разделу 2. ФНС в письме № БС-4-11/7663 дополнительно поясняет, что делать с «лишними» листами отчета, которые образуются из-за разных подходов к заполнению разделов формы. В незаполненных блоках 2-го раздела нужно поставить прочерки, в т. ч. по строке 140.

Нюансы отражения патента иностранного работника

Если при расчете налога у сотрудника-иностранца учитываются произведенные им платежи по патенту, порядок формирования 6-НДФЛ имеет свои особенности.

При превышении выплат по патенту над суммой налога, которую должен удержать налоговый агент, все расчеты с таким сотрудником фактически отразятся в 1-м разделе отчета:

- по 020 — сумма дохода (по начислению);

- по 040 — расчетный размер НДФЛ с начислений в пользу иностранца на патенте;

- по 050 — сумма в уменьшение начисленного налога за счет фиксированных платежей.

Во 2-м разделе единственной (по сути — справочной) информацией будет указание даты получения и размера выплаты от налогового агента физлицом-иностранцем:

- по 100 — день выплаты;

- по 130 — размер выплаты;

- по 110 — 00.00.0000;

- по 120 — 00.00.0000;

- по 140 — 0.

ОБРАТИТЕ ВНИМАНИЕ! Возможен вариант, когда размеры выплат по патенту недостаточны, чтобы перекрыть сумму НДФЛ к уплате. Тогда появляется облагаемая у агента часть дохода. В этом случае, по приведенной выше логике, по 1-му разделу образуется НДФЛ к удержанию и доплате налоговым агентом (разница строк 040 и 050). Тогда по строкам 110 и 120 2-го раздела должны появиться даты удержания и оплаты для этой разницы (по нормам ст. 223, 226 и 6.1 НК). А по строке 140 будет уже не 0, а сумма налога, подлежащая удержанию и перечислению в бюджет предприятием-работодателем.

Что ставить в строку 140, если налог с выплаты не удерживался и удержан уже не будет

Данный аспект формирования связан с алгоритмом внесения данных в строку 080 отчета. По комментариям ФНС (см. письма от 19.07.2016 № БС-4-11/12975@, от 01.08.2016 № БС-4-11/13984@ (вопросы 2, 5, 6)):

- В строку 080 должны попадать суммы НДФЛ, которые агент не смог удержать при выплате, и нет вероятности, что сможет удержать в дальнейшем. Это могут быть, например, НДФЛ с разовой выплаты дохода физлицу в натуральной форме, НДФЛ, по каким-либо причинам недоудержанный с доходов уже уволенных сотрудников и т. п.

- Поскольку фактического удержания налога не произошло, по данным выплатам во 2-м разделе по строке 140 указывается 0.

Как формировать данные по 2-му разделу, если по одному начислению было несколько выплат

Если доход был выплачен несколькими суммами в разные даты, то каждая такая выплата показывается в 6-НДФЛ отдельно (заполняется отдельный блок). Это следует из требований к заполнению, утвержденных приложением 2 к приказу ФНС от 14.10.2015 № ММВ-7-11/450@.

Следовательно, если по одному начислению было сделано несколько оплат в разные дни, в отчет попадут столько строк 140, сколько было оплат. При этом значение по каждой строке будет исчислено от размера частичной выплаты, указанной по соответствующей строке 130 каждого блока.

Что ставить в строку 140, если доход начислен, но оплата еще не состоялась

В случаях, когда доход еще не выплачен по факту, в отношении таких сумм и НДФЛ по ним следует заполнять раздел 1 отчета, а раздел 2 — не заполнять. Это подразумевается требованиями к заполнению и подтверждается разъяснениями ФНС (см. письмо ФНС от 12.02.2016 № БС-3-11/553@).

Следовательно, по отношению к налогу с еще не выплаченных по факту доходов строка 140 отчета не заполняется (как и остальные строки 2-го раздела, которые соответствовали бы ей в случае заполнения).

Итоги

Строка 140 2-го раздела 6-НДФЛ предназначена для указания данных о размере фактически удержанного налога с каждой выплаты, включенной в отчет.

О заполнении других строк отчета читайте наши статьи:

Пример заполнения можно найти здесь.

Раздел 2 в 6-НДФЛ: что туда входит

6-НДФЛ помимо обязательного для всякой отчетности по налогам титульного листа имеет два основных раздела:

- Первый, посвященный обобщенным данным в отношении налога, начисленного за очередной отчетный период (эти периоды, напомним, завершаются поквартально с отсчетом их протяженности от начала года). Информация по начислениям должна разделяться в зависимости от применяемых ставок.

- Второй, отражающий сведения об имевших место выплатах дохода, с которого в течение последних трех месяцев отчетного периода удерживался налог, с указанием необходимых сумм и дат, характеризующих как момент выдачи дохода, так и день завершения срока, отведенного для перечисления в бюджет налога с него.

Являющаяся предметом нашего рассмотрения строка 140 в 6-НДФЛ присутствует во втором разделе, где входит в набор строк с номерами 100–140, посвящаемые каждой конкретной выплате. Для обозначения названия стр. 140 6-НДФЛ в бланке этого отчета использована формулировка, отсылающая к величине удержанного налога.

Как заполнить группу строк по выплате: базовые правила

Занесение данных в каждую из строк, которые образуют группу, обозначенную номерами 100–140, имеет свои нюансы:

При выплате в одну дату доходов, у которых сроки перечисления налога в бюджет завершаются в разные дни, информацию о них требуется разделять на отдельные наборы строк 100–140 (п. 4.2 приложения № 2 к приказу ММВ-7-11/450@).

Чтобы данные по выдаче дохода попали во второй раздел в периоде отчета, самой поздней из дат, входящих в группу строк, необходимо не выходить за пределы дней, ограничивающих последний квартал отчетного периода. Если это не имеет места, то данные по такой выплате перейдут на следующий квартал.

Удержанный или перечисленный налог: чему равна строка 140

Чтобы понять, как заполнить стр. 140 6-НДФЛ без ошибок, необходимо определиться с ответами на два вопроса:

- 6-НДФЛ строка 140 — что туда входит?

- Стр. 140 6-НДФЛ — удержанный или перечисленный налог здесь будет показан?

Ответ на 1-й вопрос содержит п. 4.2 приложения № 2 к приказу ММВ-7-11/450@. Согласно его тексту, по строке 140 нужно привести обобщенную величину налога, оказавшегося удержанным при выплате, в отношении которой формируется набор строк 100–140. Под словом «обобщенная» подразумевается общая сумма НДФЛ, удерживаемого из выданного в указанную дату дохода, независимо от значений примененных к нему ставок (письмо ФНС России от 27.04.2016 № БС-4-11/7663). То есть разделение данных второго раздела из-за разной величины применяемых ставок не производится. Этим порядок формирования сведений во втором разделе отличается от правила, действующего для первого раздела, в котором данные по разным ставкам формируются обособленно.

В ситуации, когда налог не должен удерживаться (учитываются платежи, сделанные в счет оплаты патента работником-иностранцем) или по каким-либо причинам оказывается неудержанным (не может быть удержан), в строке 140 проставляется ноль.

Ответ на второй вопрос дает сам смысл отчета 6-НДФЛ, составлять который должны лица, являющиеся налоговыми агентами. Он предназначен для того, чтобы показать во втором разделе этой формы суммы налога, оказавшиеся уже удержанными агентом и поэтому ставшие обязательными к уплате в бюджет в определенный срок. То есть 6-НДФЛ, как и всякая иная налоговая отчетность, формируется в отношении начисленных к уплате сумм, а они равны удержанным из дохода работников. Особенностью этих платежей является истечение сроков уплаты по ним в разные даты. Однако это не мешает налоговой службе сравнивать их с датами реально осуществленного перечисления налога в бюджет и наказывать плательщиков, делающих платежи с опозданием.

Строка 140 содержится во втором разделе формы 6-НДФЛ. Ее предназначение состоит в отражении величины налога, оказавшегося удержанным из выдаваемого дохода, в отношении которого по каждой из выплат формируется свой набор строк 100–140. Показывается в этой строке НДФЛ, начисленный к уплате в бюджет по отношению к выплате, сделанной в определенный день. Причем данные по этой выплате необходимо делить на разные группы строк 100–140, когда у налога с выплаченных в один день доходов оказываются различными сроки уплаты. А вот применение различных налоговых ставок такого разделения информации не требует.

Еще больше материалов по теме — в рубрике «НДФЛ».

stroka_140_v_6-ndfl.jpg

Похожие публикации

Расчет 6-НДФЛ ежеквартально представляется налоговыми агентами в ИФНС. Как заполняется строка 140 «Сумма удержанного налога» раздела 2 Расчета расскажем в этой статье.

Раздел 2 и строка «140» 6-НДФЛ – общий порядок заполнения

В структуру Расчета 6-НДФЛ входят два раздела, которые заполняются в соответствии с Порядком, утв. Приказом ФНС № ММВ-7-11/450 от 14.10.2015 (ред. от 17.01.2018). Если раздел 1 формируется по нарастанию с начала года, отражая обобщенные показатели по доходам и налогу (отдельно по каждой применяемой ставке), то в разделе 2 приводится расшифровка данных только за три последних месяца отчетного периода.

Раздел 2 состоит из блоков, включающих строки 100-140:

по строке «100» отражают дату фактического получения (определяется согласно ст. 223 НК РФ), а по строке «130» – сумму дохода, полученную физлицом;

в строке «110» приводят дату удержания НДФЛ с выплаченного дохода, а в строке «140» – сумму налога, удержанного в указанный день;

строка «120» отражает предельный срок уплаты налога (удержанного агентом) в бюджет.

Каждый блок заполняется с привязкой к датам выплаты дохода, удержания НДФЛ и крайнего срока его перечисления в ИФНС. Если сроки перечисления НДФЛ различны для доходов с одной датой фактического получения, блоки строк 100-140 заполняются отдельно по каждому из сроков.

Чему равна строка «140» в 6-НДФЛ

В строку «140» вносят налог, уже удержанный из соответствующего дохода, выплаченного физлицу. Сумма удержания указывается в обобщенном виде, это значит, что в случае применения разных налоговых ставок налог в разделе 2 отражается без разбивки по примененным ставкам НДФЛ, т.е. общей суммой (п. 1 письма ФНС от 27.04.2016 № БС-4-11/7663).

В некоторых случаях значение строки «140» может быть нулевым. Например, если у работника-иностранца, зачтенные платежи по патенту (фиксированный авансовый платеж) превышают исчисленный в соответствующем периоде НДФЛ, раздел 1 по нему будет заполнен следующим образом:

Стр. «020» – сумма начисленного дохода;

Стр. «040» – начисленный НДФЛ;

Стр. «050» – сумма фиксированного аванса.

Раздел 2 будет оформлен так:

Стр. «100» – дата фактического получения дохода;

Стр. «130» – сумма полученного дохода;

Стр. «110», «120», «140» – нулевые значения.

Стр. «140» 6-НДФЛ может быть нулевой и в случае, когда удержать налог по выплаченному доходу не удалось. Например, сотрудник, получив доход в натуральной форме, уволился, в связи с чем работодатель не смог удержать с него НДФЛ. Такие суммы отражают в стр. «080» раздела 1, а в разделе 2 указывается только выплаченный доход (стр. «130»), при этом стр. «140» будет нулевой (поскольку налог с работника не был удержан).

6-НДФЛ: строка «140», строка «70» – должны ли совпадать?

Строка «070» (раздел 1) отражает общую сумму удержанного в налоговом периоде НДФЛ. Налог в ней отражается нарастающим итогом (т.е. с начала года). Что касается строки «140», то надо учитывать, что она расположена в разделе 2, который заполняется по данным только последних трех месяцев (а фактически последнего квартала) отчетного периода.

Исходя из этого, равенство данных строк возможно только в одном отчетном периоде – в первом квартале, когда все строки «140» раздела 2 за январь-март в сумме будут составлять показатель, отраженный в строке «070» за тот же период. В следующих отчетных периодах совпадений между этими показателями уже не будет: строка «070» будет включать данные полугодия, девяти месяцев, года, а в строках «140» найдут отражение только показатели последнего квартала.

Источник: http://nasledstvo2.ru/stroka-140-6-ndfl-nachisleno-ili-vyplata.html

Как заполнить строку 140 в 6-НДФЛ

При отражении данных строка 140 в 6-НДФЛ показывает сумму удержанного налога. С какой выплаты начисляется показатель и что в него входит – начисленный налог или перечисленный? Все подробности – в нашей статье.

Строка 140 в 6-НДФЛ: чему равна

Действующий бланк утвержден в Приказе ФНС № ММВ-7-11/450@ от 14.10.15 г. Здесь же содержатся правила отражения информации.

Согласно принятому порядку строка 140 6-НДФЛ обозначает сумму фактически удержанного из доходов специалистов налога. Эта графа заполняется не сама по себе, а в тесной взаимосвязи со стр. 100-130. Второй раздел документа состоит из отдельных блоков с разбивкой по следующим графам:

- 100 – указывается фактическая календарная дата получения работником вознаграждения (по нормативным требованиям из стат. 223 НК).

- 130 – приводится фактическая величина выплаченного работнику вознаграждения.

- 110 – указывается нормативная дата удержания с величины доходов, показанных по стр. 100, 130, подоходного налога (уточняется по требованиям стат. 226 НК).

- 140 – в строке 140 расчета 6-НДФЛ приводится НДФЛ, удержанный из показателя доходов, отраженных по стр. 130.

- 120 – завершается формирование блока обозначением нормативного срока перечисления в бюджет НДФЛ, определенного по стр. 140.

Получается, что строка 140 в 6-НДФЛ, разделе 2 тесно связана с показателями других граф. Помните, когда по выплатам персоналу действуют различные нормативные даты перечисления подоходного налога, по каждой из них требуется формировать свой блок показателей по стр. 100-140.

Как заполнить строку 140 в 6-НДФЛ

В отличие от первого, второй раздел работодатели составляют по итогам последнего квартала календарного года. Следовательно, в форме 6-НДФЛ строка 140 обозначает показатель за последние 3 месяца. Предположим, бухгалтер формирует документ за 9 мес. Тогда здесь нужно внести учетные данные за июль-сентябрь, а не за январь-сентябрь.

В отчете 6-НДФЛ строка 140 заполняется без разбивки по сотрудникам и по ставкам подоходного налога. Если в организации трудоустроены специалисты, по доходам которых работодатель применяет разные процентные ставки, в 6-НДФЛ заполнение строк 130 и 140 выглядит так:

- 130 – приводятся совокупные доходы по соответствующей дате выдачи или перечисления средств.

- 140 – отражается итоговый показатель удержанного компанией налога.

Строка 140 6-НДФЛ – начислено или выплата?

Один из наиболее частых среди бухгалтеров вопросов: в 6-НДФЛ строка 140 – перечисленный НДФЛ или все-таки удержанный? Ответ понятен из названия отчетной строчки. Здесь указывается сумма того НДФЛ, который удержал налоговый агент, а не перечисленный в пользу государства. Хотя зачастую эти два показателя совпадают, но на практике могут быть и различия.

В 6-НДФЛ строка 070 и 140 совпадают или нет?

Строка 140 и 70 6-НДФЛ структурно располагаются в различных разделах документа. Первая – во втором, где данные указываются за последние 3 месяца периода. Вторая же – в разделе 1, сведения в котором по правилам отображаются за весь период.

Следовательно, нелогично предположить, что расчетные показатели по этим графам должны и будут идентичны между собой. В некоторых ситуациях данное совпадение бывает. К примеру, если речь идет о форме за 1 кв., то сумма строк 140 в 6-НДФЛ равняется величине налогового обязательства по гр. 070. В отчетах за последующие периоды подобное совпадение крайне редко.

Заполнение строки 140 в 6-НДФЛ – пример

Допустим, работник фирмы уходит в отпуск с 30-го сентября. Сумму отпускных ему выплатили 24-го сентября в размере 48000 руб. Никакие вычеты физлицо не использует. Как внести данные по этой хозоперации в разд. 2 6-НДФЛ, строки 100, 140? Бухгалтер отразит информацию так (по графам):

- 100 – 24.09.2019 (фактический день перечисления средств на карточку специалиста).

- 130 – 48000 (совокупная величина вознаграждения физлица с НДФЛ).

- 110 – 24.09.2019 (календарный день удержания из отпускных подоходного налога).

- 140 – 6240 (рассчитанная сумма налогового обязательства).

- 120 – 30.09.2019 (нормативный срок для перечисления налога по данному виду доходов).

Как проверить строку 140

При сдаче расчета нужно быть очень внимательным. Если форма сдана вовремя, но с ошибками, налоговики могут выставить штраф размеров в 500 руб. (п. 1 стат. 126.1 НК). Если успеть исправить неточности самостоятельно, санкция не применяется.

Чтобы проверить форму 6-НДФЛ, контрольные соотношения строки 140 нужно смотреть в Письмах ФНС № БС-4-11/3852@ от 10.03.16 г., № БС-4-11/4371 от 13.03.17 г. При проверке раздела 2 ИФНС уточняет, чтобы дата по стр. 120 соблюдалась при перечислении налога, который отражен по стр. 140. То есть, чтобы организация не нарушала нормативные сроки для уплаты фискальных обязательств.

Кроме того, без оглядки на актуальные контрольные соотношения, при заполнении формы за 1 квартал показатель по стр. 070 должен равняться стр. 140. А в годовом отчете стр. 070 должна совпадать со значениями стр. 140 всех квартальных расчетов. Но этого может и не быть, если у налогового агента есть переходящие выплаты. Поэтому обозначенное правило исключено из действующих контрольных соотношений для проверки расчета 6-НДФЛ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: http://raszp.ru/nalogi/ndfl/kak-zapolnit-stroku-140-v-6-ndfl.html

Порядок заполнения строки 140 формы 6-НДФЛ

Общие принципы формирования 2-го раздела формы

140-я строка является составной частью информационных блоков, формирующих 2-й раздел 6-НДФЛ. Каждый блок предназначен для внесения в отчет информации об одной выплате дохода физлицам с одним сроком перечисления НДФЛ в бюджет. Структура блока состоит из строк с порядковой нумерацией от 100 до 140. Данные в блок разносятся в определенной последовательности:

- сначала по строке 100 указывается дата получения физлицами дохода (с учетом норм ст. 223 НК РФ);

- затем по строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее по строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь со ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение по строке 120 отчета отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Таким образом, показатель по строке 140 взаимосвязан с особенностями заполнения других строк в каждом конкретном отчете.

Как формировать строку 140, если были выплаты по разным ставкам налога

Строки 130 и 140 в 6-НДФЛ формируются без подразделения сводных суммовых показателей на доход и налог, удерживаемые по разным ставкам. Это разъяснено в письме ФНС от 27.04.2016 № БС-4-11/7663. Таким образом, если в одну выплату (например, зарплатную) был удержан НДФЛ по разным ставкам, во 2-м разделе отчета по такой выплате будет сформирован один блок с объединенной информацией обо всей сумме выплаты по строке 130 и всей сумме удержанного НДФЛ по строке 140.

ОБРАТИТЕ ВНИМАНИЕ! 1-й раздел 6-НДФЛ заполняется по каждой применяемой ставке НДФЛ отдельно, т. е. количество листов, необходимых для заполнения раздела 1, может превысить количество листов, на которых уместятся сведения по разделу 2. ФНС в письме № БС-4-11/7663 дополнительно поясняет, что делать с «лишними» листами отчета, которые образуются из-за разных подходов к заполнению разделов формы. В незаполненных блоках 2-го раздела нужно поставить прочерки, в т. ч. по строке 140.

Нюансы отражения патента иностранного работника

Если при расчете налога у сотрудника-иностранца учитываются произведенные им платежи по патенту, порядок формирования 6-НДФЛ имеет свои особенности.

При превышении выплат по патенту над суммой налога, которую должен удержать налоговый агент, все расчеты с таким сотрудником фактически отразятся в 1-м разделе отчета:

- по 020 — сумма дохода (по начислению);

- по 040 — расчетный размер НДФЛ с начислений в пользу иностранца на патенте;

- по 050 — сумма в уменьшение начисленного налога за счет фиксированных платежей.

Во 2-м разделе единственной (по сути — справочной) информацией будет указание даты получения и размера выплаты от налогового агента физлицом-иностранцем:

- по 100 — день выплаты;

- по 130 — размер выплаты;

- по 110 — 00.00.0000;

- по 120 — 00.00.0000;

- по 140 — 0.

ОБРАТИТЕ ВНИМАНИЕ! Возможен вариант, когда размеры выплат по патенту недостаточны, чтобы перекрыть сумму НДФЛ к уплате. Тогда появляется облагаемая у агента часть дохода. В этом случае, по приведенной выше логике, по 1-му разделу образуется НДФЛ к удержанию и доплате налоговым агентом (разница строк 040 и 050). Тогда по строкам 110 и 120 2-го раздела должны появиться даты удержания и оплаты для этой разницы (по нормам ст. 223, 226 и 6.1 НК). А по строке 140 будет уже не 0, а сумма налога, подлежащая удержанию и перечислению в бюджет предприятием-работодателем.

Что ставить в строку 140, если налог с выплаты не удерживался и удержан уже не будет

Данный аспект формирования связан с алгоритмом внесения данных в строку 080 отчета. По комментариям ФНС (см. письма от 19.07.2016 № БС-4-11/12975@, от 01.08.2016 № БС-4-11/13984@ (вопросы 2, 5, 6)):

- В строку 080 должны попадать суммы НДФЛ, которые агент не смог удержать при выплате, и нет вероятности, что сможет удержать в дальнейшем. Это могут быть, например, НДФЛ с разовой выплаты дохода физлицу в натуральной форме, НДФЛ, по каким-либо причинам недоудержанный с доходов уже уволенных сотрудников и т. п.

- Поскольку фактического удержания налога не произошло, по данным выплатам во 2-м разделе по строке 140 указывается 0.

Как формировать данные по 2-му разделу, если по одному начислению было несколько выплат

Если доход был выплачен несколькими суммами в разные даты, то каждая такая выплата показывается в 6-НДФЛ отдельно (заполняется отдельный блок). Это следует из требований к заполнению, утвержденных приложением 2 к приказу ФНС от 14.10.2015 № ММВ-7-11/450@.

Следовательно, если по одному начислению было сделано несколько оплат в разные дни, в отчет попадут столько строк 140, сколько было оплат. При этом значение по каждой строке будет исчислено от размера частичной выплаты, указанной по соответствующей строке 130 каждого блока.

Что ставить в строку 140, если доход начислен, но оплата еще не состоялась

В случаях, когда доход еще не выплачен по факту, в отношении таких сумм и НДФЛ по ним следует заполнять раздел 1 отчета, а раздел 2 — не заполнять. Это подразумевается требованиями к заполнению и подтверждается разъяснениями ФНС (см. письмо ФНС от 12.02.2016 № БС-3-11/553@).

Следовательно, по отношению к налогу с еще не выплаченных по факту доходов строка 140 отчета не заполняется (как и остальные строки 2-го раздела, которые соответствовали бы ей в случае заполнения).

Итоги

Строка 140 2-го раздела 6-НДФЛ предназначена для указания данных о размере фактически удержанного налога с каждой выплаты, включенной в отчет.

О заполнении других строк отчета читайте наши статьи:

Пример заполнения можно найти здесь.

Источник: http://nalog-nalog.ru/ndfl/raschet-6-ndfl/poryadok_zapolneniya_stroki_140_formy_6ndfl/

Строка 130 в 6-НДФЛ — что туда входит и как ее заполнить?

Строка 130 6-НДФЛ — что туда входит?

Строка 130 раздела 2 6-НДФЛ называется «Сумма фактически полученного дохода». У тех, кто сталкивается с оформлением расчета впервые, подобная формулировка может породить вопрос: «Строка 130 6-НДФЛ — начислено или выплата?».

Как в бухучете отражается начисление зарплаты сотрудникам и удержание налога, см. здесь.

Затруднения связаны с тем, что полученный доход в привычном понимании — это та сумма, которую физлица получают из кассы компании или в безналичной форме в виде перечислений на зарплатные карты. Однако по строке 130 в действительности отражается другой показатель дохода.

Ясность возникает только после изучения п. 4.2 Порядка заполнения 6-НДФЛ (утв. приказом ФНС от 14.10.2015 № MMB-7-11/450@). Там сказано, что в строке 130 указывается обобщенная сумма фактически полученных доходов (вместе с НДФЛ) в указанную в строке 100 дату.

Таким образом, по строке 130 отражаются начисления.

Подсказки по строке 130

Ниже мы привели основные моменты, важные при заполнении этой строки. Они подкреплены ссылками на материалы и сообщения, помогающими разобраться в деталях:

Что учесть при заполнении строки 130 расчета 6-НДФЛ

Ссылка на материал (сообщение)

Отразите по строке 130 данные о начисленных физлицам доходах — до вычета из них НДФЛ

Для заполнения строки 130 вам понадобятся данные только за отчетный квартал — собирать сведения нарастающим итогом с начала года не требуется.

Показатель строки 130 привязан к дате — она отражается по строке 100

Показатель строки 130 не зависит от наличия или отсутствия налоговых вычетов (указанных в строке 030 из раздела 1)

| Видео (кликните для воспроизведения). |

Строка 130 входит в блок строк 100–140, который заполняется по каждому сроку перечисления НДФЛ отдельно

Если вы что-то подарили бывшему сотруднику, сумма подарка должна попасть в строку 130

Итоги

По строке 130 расчета 6-НДФЛ указывайте обобщенную сумму фактически полученного физлицами дохода в дату, указанную по строке 100. Доход укажите без вычетов и с учетом НДФЛ.

Источник: http://nalog-nalog.ru/ndfl/raschet-6-ndfl/stroka_130_v_6ndfl_chto_tuda_vhodit_i_kak_ee_zapolnit/

Порядок заполнения строки 070 формы 6-НДФЛ

Есть вопросы или сомнения по заполнению отчета 6-НДФЛ: как отражать те или иные начисления, выплаты, за какой период, должны быть включены в отчет на конкретную дату и прочие? Переходите на наш форум и задавайте их! Например, по этой ветке можно уточнить моменты по заполнению 6-НДФЛ за полугодие.

Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

В 6-НДФЛ строка 070 «Сумма удержанного налога» входит в раздел 1. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

Расшифровка содержания строки 070 дана в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. Предписывается:

- отражать в указанной строке общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

Показатель в строке 070 является сборным и не только потому, что отчет 6-НДФЛ обобщает показатели по всем сотрудникам, но еще и в силу того, что в нем должны отразиться все суммы налога, удержанного при выплате. Напомним, что дата начисления и удержания налога совпадает далеко не всегда. Например, налог с зарплаты начисляется последним днем месяца, а удерживается при ее фактической выдаче. В т. ч. это может происходить по частям, если выплата осуществляется частями.

Для расчета цифры, отражаемой в строке 070, потребуется просуммировать все данные, попадающие в строку 140 раздела 2 нарастающим итогом с начала каждого отчетного периода. Т. е. для отчета:

- за 1 квартал строка 070 сложится из сумм строк 140, отраженных в разделе 2 этого же отчета;

- полугодие – из сумм строк 140, отраженных в разделе 2 отчета за полугодие, и суммы, показанной в строке 070 отчета за 1 квартал;

- 9 месяцев – из сумм строк 140, отраженных в разделе 2 отчета за 9 месяцев, и суммы, показанной в строке 070 отчета за полугодие;

- год – из сумм строк 140, отраженных в разделе 2 отчета за год, и суммы, показанной в строке 070 отчета за 9 месяцев.

Однако для данных, попадающих на границу периодов, рассчитанную таким образом сумму нужно скорректировать с учетом того, что фактические выплаты с удержанием налога с них могли быть сделаны в одном периоде, а срок, установленный для уплаты налога с них, из-за совпадения с выходным днем переходит на следующий период. В подобной ситуации строки 020, 040 и 070 в разделе 1 должны быть заполнены в периоде фактической выплаты, а в раздел 2 данные, относящиеся к этой операции, попадут уже в следующем отчетном периоде.

Подробнее о таких ситуациях читайте в публикациях:

Напомним, что раздел 1 отчета 6-НДФЛ заполняется нарастающим итогом, а раздел 2 содержит данные только по последнему кварталу периода отчета.

О принципах заполнения 6-НДФЛ читайте в материале «Отчет по форме 6-НДФЛ за год — пример заполнения».

О том как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс.

ВНИМАНИЕ! Срок сдачи 6-НДФЛ за год сократили на месяц. Отчитаться за 2019 год нужно не позднее 02.03.2020, т.к. 01.03.2020 — воскресенье. Подробности см. в материале «Сократили срок дачи 6-НДФЛ и 2-НДФЛ».

Нюанс 1: округление налога для записи в строке 070

Строка 070 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для строк 020, 025, 030, 130). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

С ориентиром на это правило рассчитывается величина удерживаемого при выплате дохода налога, попадающего в строки 140 раздела 2. Т. е. там он уже будет показан в полных рублях. Соответственно, при суммировании таких цифр итог получится тоже в полных рублях.

Подробнее о процедуре начисления НДФЛ читайте в статьях:

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Данные, отражаемые в строке 070 6-НДФЛ и строке 040 (НДФЛ рассчитанный), совпадают крайне редко, поскольку основную часть выплат составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал).

К примеру, отчет 6-НДФЛ за год в строке 040 содержит данные о зарплате, начисленной за декабрь. В строку же 070 рассчитанный с нее налог войдет только в момент выплаты зарплаты. Для декабрьского заработка это событие произойдет уже в следующем месяце — январе. Для 6-НДФЛ это уже другой отчетный период.

Суммы налога, отраженные по строкам 070 и 040, могут совпасть, если, например:

- заработок регулярно выдается работникам в последний день месяца, за который он начислен, при этом происходит совпадение дат начисления и выплаты дохода / исчисления, удержания и уплаты НДФЛ;

- в отчетном периоде выплачивались только доходы, начисляемые в момент выплаты, и ситуаций, вынуждающих к переносу дат на другой отчетный период, не возникло.

Об особенностях отражения в 6-НДФЛ авансов по зарплате, читайте в материале «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 070 в отчете 6-НДФЛ будет задействована строка 080, предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Разъяснения налоговиков по заполнению строк 070 и 080 смотрите в публикациях:

Итоги

Строка 070 в отчете 6-НДФЛ находится в разделе 1 и используется для отражения общей суммы удержанного за отчетный период НДФЛ. Рассчитывают эту сумму путем суммирования значений, попавших за весь отчетный период в строки 140 раздела 2, с корректировкой ее для ситуаций, возникающих на границе периодов (когда выплата дохода и удержание налога попадают в 1 период, а срок уплаты НДФЛ – в другой). Если в течение года удержать НДФЛ из выплаченного физлицу дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 070 попадет в строку 080.

Источник: http://nalog-nalog.ru/ndfl/raschet-6-ndfl/poryadok_zapolneniya_stroki_070_formy_6ndfl/

Как показать переплату в 6-НДФЛ

kak_pokazat_pereplatu_v_6-ndfl.jpg

Похожие публикации

Заполнение расчета 6-НДФЛ обязательно для всех налоговых агентов по подоходному налогу. Форма отчета унифицирована, он сдается в ФНС ежеквартально. В отчетности отражаются накопительные данные за отчетный период с начала года и расшифровки по выплатам и налогу за последний квартал. Факт переплаты по налогу отражается в 6-НДФЛ по-разному с учетом причины ее возникновения, при этом нужно учитывать, что суммы, фактически перечисленные налоговым агентом в бюджет, в Расчете не приводятся.

Переплата НДФЛ – как отразить в 6-НДФЛ

Переплата может стать следствием ошибки или опечатки при оформлении платежных документов. При этом налог рассчитан и удержан корректно, но в бюджет поступила сумма больше, чем указано в налоговых регистрах. В этом случае работодатель вообще никак не фиксирует такую переплату в 6-НДФЛ, а излишне перечисленные средства возмещаются ему налоговиками по письменному заявлению при соблюдении процедуры, указанной в ст. 78 НК РФ.

Если с дохода удержана и перечислена в бюджет завышенная сумма налога, также возникает переплата НДФЛ. Как отразить ее в 6-НДФЛ? Надо уведомить об ошибке физлицо, которое обращается к агенту с письменной просьбой о возврате ему излишне удержанных средств (ст. 231 НК РФ). Когда возмещение произведено, возврат отражается в Расчете 6-НДФЛ по строке 090, а в разделе 2 при этом указываются суммы фактических удержаний. Получается, что при возврате налога работнику данные 6-НДФЛ по удержанному налогу (строка 070) не будут совпадать с фактическими перечислениями в бюджет. Суммы уплаченного НДФЛ налоговики сверяют с разностью строк 070 и 090.

Пример 1

Предприятие за 1 квартал начислило зарплату в размере 405 000 руб., налоговые вычеты не применялись, ставка налогообложения – 13%. За март зарплата в сумме 108 000 руб. выплачена в апреле. Фактические налоговые перечисления в бюджет за март оказались выше расчетных данных на 10 000 руб. — ошибка произошла вследствие указания в платежном поручении некорректной суммы платежа – 24 040 руб. Строки Расчета 6-НДФЛ будут заполнены следующим образом:

020 – 405 000 руб.;

040 – 52 650 руб. (405 000 х 13%), указана расчетная величина налогового обязательства;

070 – 38 610 руб. ((405 000 – 108 000) х 13%), величина удержанного налога в момент выплаты зарплаты, налог с зарплаты марта при этом не учитывается;

в строках 100-120 приводятся даты фактического получения дохода, удержания НДФЛ и срок перечисления налога в бюджет;

в графах 130 и 140 указывается полученный работниками доход за январь и февраль, удержанный налог за январь, февраль. Мартовский заработок и налог с него войдет в раздел 2 отчета за полугодие – сумма дохода по строке 130 составит 108 000 руб., а налог будет равен 14 040 руб. (108 000 х 13%).

Таким образом, в отчете показывается только налог, который был начислен и фактически удержан из доходов физических лиц. Переплата, возникшая вследствие перечисления налоговым агентом неверной суммы при правильно произведенных расчетных операциях, никак не отразится в Расчете 6-НДФЛ.

Пример 2

При начислении зарплаты за январь в сумме 155 000 руб. бухгалтер у одного из работников ошибочно удержал излишний НДФЛ. В результате сотрудник недополучил доход, а в расчетах с бюджетом возникла переплата, равная 600 руб. Совокупные начисления за 1 квартал составили 465 000 руб., налоговые вычеты не применялись, за март выплата прошла в апреле. Ошибка была замечена, работника уведомили и по его письменному обращению излишне удержанные средства были возвращены в марте, а при перечислении налога за март в бюджет была отправлена сумма налога за минусом переплаты. Как показать переплату в 6-НДФЛ:

020 – 465 000 руб., показаны общие начисления в пользу физических лиц за весь отчетный период;

040 – 60 450 руб. (465 000 х 13%), отражены расчетные налоговые обязательства;

070 – 40 900 руб. ((465 000 – мартовские начисления 155 000 руб.) х 13% + излишне удержанные 600 руб.);

090 – 600 руб., указывается сумма возвращенной в марте переплаты физическому лицу;

100-120 – приводятся даты выплат и срок перечисления НДФЛ;

130 – указываются суммы начислений за январь-февраль, март не входит в отчет за квартал, так как выплата произведена в другом отчетном интервале;

140 – в блоке удержаний с январской зарплаты отражается фактически удержанный налог (т.е. с учетом излишне удержанных 600 руб.).

В Расчете 6-НДФЛ за полугодие в части удержаний с мартовской зарплаты по строке 140 будет указана фактически удержанная сумма налога, т.е. за минусом 600 руб. переплаты.

Источник: http://spmag.ru/articles/kak-pokazat-pereplatu-v-6-ndfl

Сумма удержанного НДФЛ в 6-НДФЛ

summa_uderzhannogo_ndfl_v_6-ndfl.jpg

Похожие публикации

Ежеквартально налоговые агенты, выплачивающие вознаграждения физическим лицам, должны отчитываться в ИФНС по форме 6-НДФЛ. Форма расчета утверждена Приказом ФНС от 14.10.2015 г. № ММВ-7-11/450@ (ред. от 17.01.2018). В 6-НДФЛ сумма удержанного налога отражается по определенным правилам, несоблюдение которых может привести к нарушению контрольных соотношений. За недостоверность отчетности предусмотрен штраф. Рассмотрим, как заполнить форму по удержанным суммам подоходного налога в соответствии с требованиями налоговой службы.

Заполнение раздела 1 Расчета 6-НДФЛ

Сумму удержанного НДФЛ в 6-НДФЛ показывают по строке 070 раздела 1. В указанную строку ставят сумму налога, которую налоговый агент удержал у получающего доход человека в соответствии с гл. 23 НК РФ. Так как удержание возможно при реальном получении дохода, то данные в строку 070 попадают только после того, как денежные средства выплатят или возместят иным способом физлицу. После удержания налог нужно перечислить в бюджет.

Исчисленный и удержанный налог в 6-НДФЛ по строкам 040 и 070 может не совпадать, и это не является ошибкой. Такая ситуация чаще всего возникает когда заработная плата, начисленная в одном отчетном периоде, выплачивается работникам в следующем квартале. НДФЛ следует удержать в момент выплаты дохода физлицам, поэтому по строке 040 исчисленный с такой зарплаты налог отразится, а по строке 070 – нет, т.к. доход в отчетном периоде еще не выплачен, а значит и налог на отчетную дату еще не удержан.

Подобный неудержанный налог нельзя включать в строку 080, предназначенную только для отражения НДФЛ, который агенту не удалось удержать с натуральных доходов или с материальной выгоды.

Пример 1: Суммы исчисленного и удержанного налога в 6-НДФЛ в разделе 1 совпадают

Организация начала свою работу с 1 декабря прошлого года. В штате числятся 3 человека с общим доходом 105000 рублей в месяц. Вычетов у сотрудников нет. Сумма начисленного НДФЛ за каждый месяц – 13650 рублей (105000 х 13%). Зарплата выплачивается ежемесячно 10 числа, без задержек. Зарплата декабря выплачена в январе.

Доход за январь-март — 105000 х 3 = 315000 рублей.

НДФЛ за весь квартал — 315000 х 13% = 40950 рублей.

стр. 020 — 315000,00;

стр. 040 — 40950 – начислен налог за 1 квартал;

стр.060 – 3, число работников, получивших доход;

стр. 070 — 40950 – удержан подоходный налог с зарплаты за декабрь, январь и февраль текущего года. Так как мартовскую зарплату выплатят только во 2 квартале (10 апреля), удержания за март в расчет 1 квартала включать не нужно.

Пример 2: Суммы исчисленного и удержанного налога в Разделе 1 отличаются

Возьмем условия из примера 1, только изменим дату начала работы организации – с января текущего года.

стр. 020 — 315000,00;

стр.060 — 3 человека;

стр. 070 — 27300 – удержанный налог за январь и февраль ((105000 + 105000)х 13%). Налог с зарплаты за март будет удержан в день ее выплаты 10 апреля и отразится в отчете 6-НДФЛ за полугодие.

Следует учитывать, что сумма перечисленного налога в 6-НДФЛ не отражается. Но налоговики могут решить, что удержанный НДФЛ перечислен в бюджет не полностью, если разница между удержанным (стр. 070) и возвращенным физлицу (стр. 090) налогом будет больше суммы, поступившей в ИФНС на отчетную дату.

Выплата дохода в натуральной форме

Когда доходы выдаются в натуральной форме, удержание налога сразу произвести невозможно. НДФЛ удерживается из любых следующих денежных доходов этого лица в размере, не превышающем 50% от выплачиваемой суммы дохода (п. 4 ст. 226 НК). Строка 070 раздела будет заполняться только после денежной выплаты, из которой будет удержан НДФЛ. Так же поступают при исчислении материальной выгоды.

Если денежных доходов, из которых можно удержать налог, больше не будет, агент отражает неудержанную сумму в строке 080. В срок до 1 марта года, следующего за отчетным, агент должен сообщить о неудержанной сумме физлицу и налоговикам, направив справку 2-НДФЛ с признаком «2».

Удержанный налог: заполнение раздела 2

Сведения в разделе 2 указывают по датам выплат доходов, разделяя на периоды начисления.

Показатели раздела 2 группируются в блоки по строкам 100-140:

стр. 100 дата фактического получения дохода (определяется согласно ст. 223 НК РФ);

стр. 110 день удержания налога (в день выплаты дохода физлицу);

стр. 120 срок перечисления НДФЛ в бюджет (следующий день после удержания, а по отпускным и больничным – последний день месяца, в котором выплачен доход);

стр. 130 сумма полученного дохода;

стр. 140 сумма удержанного НДФЛ.

Следует учитывать, что даже если суммы доходов выплачены физлицам в один день, сроки перечисления налога могут отличаться. Например, для заработной платы срок уплаты – не позже следующего дня после выплаты, а для отпускных, выплаченных в тот же день – последний день месяца. При заполнении формы это нужно учитывать и указывать такие доходы отдельными блоками.

Значение строки 070 раздела 1 может быть равно сумме строк 140 раздела 2 только за 1 квартал, так как раздел 1 заполняется по нарастающей с начала года, а раздел 2 – только за три последних месяца отчетного периода.

Пример

Менеджеру Сергееву за апрель 2019 года была начислена заработная плата в размере 25000 рублей (день выплаты зарплаты 15 число). НДФЛ с зарплаты – 3250 руб. С 1 по 6 мая Сергеев был на больничном, по листку нетрудоспособности начислено 5000 рублей, в том числе НДФЛ 650 рублей. 15 мая менеджер увольняется. Ему начислена зарплата за май 4195,80, из нее удержан подоходный налог 545 руб., и компенсация за отпуск 22000 рублей, НДФЛ с нее 2860 рублей. Все деньги Сергеев получил одновременно, в последний день работы 15 мая 2019 года.

Рассмотрим, как заполняется раздел 2.

Так как даты получения и перечисления не совпадают, объединять их в один блок нельзя.

1 блок – зарплата за апрель:

стр. 100 — 30.04.2019

стр. 110 — 15.05.2019

стр. 120 — 16.05.2019

стр. 130 — 25000,00

2-ой блок – больничный:

стр. 100 — 15.05.2019

стр. 110 — 15.05.2019

стр. 120 — 31.05.2019

стр. 130 — 5000,00

3-ий блок – зарплата за май и компенсация за отпуск. Так как все даты по этим доходам совпадают, их можно объединить:

стр. 100 — 15.05.2019;

стр. 110 — 15.05.2019;

стр. 120 — 16.05.2019;

стр. 130 — 26195,80 (4195,80 + 22000,00);

стр. 140 — 3405 (545 + 2860).

Объединить зарплату уволившего сотрудника с ФОТ по другим работникам можно только в случае увольнения в последний день месяца – иначе даты получения дохода, отражаемые в стр. 100, не совпадут: для зарплаты это последний день расчетного месяца, а для расчета при увольнении – последний день работы сотрудника.

| Видео (кликните для воспроизведения). |

Источник: http://spmag.ru/articles/summa-uderzhannogo-ndfl-v-6-ndfl

Юрист со стажем работы более 9 лет.