Содержание

- 1 Удержание отпуска при увольнении взносы

- 2 Удержание отпуска при увольнении взносы

- 3 Неотработанные отпускные: как удержать при увольнении?

- 4 О корректировке расчета по страховым взносам в случае, когда при увольнении работника произведено удержание за неотработанные дни отпуска

- 5 Как удержать отпускные за неотработанные дни отпуска при увольнении?

- 6 Удержание за отпуск при увольнении

- 7 Удержание за неотработанные дни отпуска при увольнении

- 8 Компенсация при увольнении: облагается ли страховыми взносами?

- 9 Удержание компенсации за использованный отпуск при увольнении

- 10 Удержание отпуска при увольнении взносы

Удержание отпуска при увольнении взносы

Дата публикации 03.10.2019

При увольнении сотрудника из заработной платы за июль была удержана сумма за 14 дней отпуска, которые были предоставлены авансом в мае текущего года. Как отразить операцию в учете бюджетного учреждения?

Если в текущем отчетном периоде работнику предоставлен очередной отпуск, но он фактически не отработал период, за который начислены отпускные, эти суммы отражаются по дебету соответствующих счетов аналитического учета счета 401 50 «Расходы будущих периодов» в корреспонденции со счетом 302 00 «Расчеты по принятым обязательствам»:

Дебет КРБ Х 401 50 211 (Х 401 50 213) Кредит КРБ Х 302 11 737 (Х 303 ХХ 731) – начислены отпускные (страховые взносы) за фактически не отработанное сотрудником время (п. 160 инструкции, утв. приказом Минфина России от 16.12.2010 № 174н, далее — Инструкция № 174н).

Расходы будущих периодов на счете 401 50 по отпускам, начисленным авансом, списываются на финансовый результат текущего финансового года в порядке, устанавливаемом учреждением (равномерно, пропорционально объему продукции (работ, услуг) и др.), в течение периода, к которому они относятся (п. 302 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н):

Дебет КРБ Х 109 ХХ 211 (Х 401 20 211) Кредит КРБ Х 401 50 211 – списаны расходы будущих периодов по мере того, как сотрудник отработает время, за которое был предоставлен отпуск авансом (п. 160 Инструкции № 174н);

Дебет КРБ Х 109 ХХ 213 (Х 401 20 213) Кредит КРБ Х 401 50 213 – списаны расходы будущих периодов по мере того, как сотрудник отработает время, за которое был предоставлен отпуск авансом (п. 160 Инструкции № 174н).

Расходы будущих периодов можно списывать на финансовый результат текущего периода ежемесячно (ежеквартально, ежегодно) на последний день месяца (квартала или года), исходя из количества дней отработанного отпуска, который ранее был предоставлен авансом. Периодичность списания устанавливается в учетной политике.

При увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, задолженность перед работодателем за неотработанные дни отпуска удерживается из заработной платы работника (ст. 137 ТК РФ). Размер всех удержаний при каждой выплате заработной платы не может превышать 20% (ст. 138 ТК РФ). Факт удержания неотработанных дней отпуска является основанием для корректировки показателей счета 401 50.

В пункте 4 письма Минфина России от 09.11.2016 № 02-06-10/65506 сказано, что корректировка ранее начисленных отпускных (заработной платы), НДФЛ и страховых взносов отражаются методом «красное сторно». В письме приведена корреспонденция счетов для отражения задолженности сотрудника за неотработанные дни отпуска.

Таким образом, удержание задолженности за неотработанные дни отпуска из заработной платы работника при его увольнении отражается записями:

Дебет КРБ Х 401 50 211 Кредит КРБ Х 302 11 737 – скорректирована способом «красное сторно» сумма начисленных отпускных (п. 128 Инструкции № 174н);

Дебет КРБ Х 302 11 837 Кредит КРБ Х 303 01 731 – скорректирована способом «красное сторно» сумма НДФЛ (п. 131 Инструкции № 174н);

Дебет КРБ Х 401 50 213 Кредит КРБ Х 303 ХХ 731 – скорректирована способом «красное сторно» сумма начисленных страховых взносов (п. 131 Инструкции № 174н);

Дебет КРБ Х 302 11 837 Кредит КРБ Х 206 11 667 – отражена задолженность работника способом «красное сторно» (п. 102 Инструкции № 174н);

Дебет КРБ Х 109 ХХ 211 (Х 401 20 211) Кредит КРБ Х 302 11 737 – начислена заработная плата за июль (п. 128 Инструкции № 174н);

Дебет КРБ Х 302 11 837 Кредит КРБ Х 206 11 667 – удержана из заработной платы за июль задолженность за неотработанные дни отпуска (п. 102 Инструкции № 174н);

Удержание отпуска при увольнении взносы

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Сотрудник, отгуляв отпуск авансом, написал заявление на увольнение. Необходимо ли удержать с работника сумму, превышающую 20% от выплачиваемой работнику суммы?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2020. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источник: http://www.garant.ru/consult/work_law/1027245/

Неотработанные отпускные: как удержать при увольнении?

Перерасчеты по зарплате работников после увольнения случаются часто, и для бухгалтера это всегда связано с рядом проблем: проводки, корректировки по страховым взносам и НДФЛ, «уточненки» и проч. Все это бывает как в случае занижения зарплаты по ошибкам, допущенным до увольнения работника, так и при переплате. Один из таких случаев – перерасход отпуска. Разберем, что это.

Отпускные

Право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы в данной организации (ст. 122 ТК РФ).

Однако по соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения шести месяцев.

Оплачиваемый отпуск работникам предоставляют ежегодно. Причем речь идет не о календарном, а о рабочем годе, т.е. 12 месяцев со дня поступления на работу.

Отпускные выплаты – это один из элементов окончательного расчета с увольняющимся сотрудником. Их состав зависит от того, сколько работник отгулял отпускных дней в текущем периоде.

Когда возникают неотработанные отпускные?

Такие отпускные появляются, когда работнику был предоставлен отпуск за неотработанный период. Если на момент увольнения период, за который были выплачены отпускные, остался неотработанным, то отпускные будут излишне выданной зарплатой.

Неотработанные отпускные компания вправе удержать из заработной платы работника при увольнении.

Удержания не производят, если увольнение связано, например, с тем, что работник призывается на военную или альтернативную гражданскую службу; работник отказался от необходимого по состоянию здоровья перевода на другую работу, либо такая работа отсутствует у работодателя; организация ликвидируется или сокращает численность (штат).

Перерасчет отпуска при увольнении

Бухгалтер обязательно должен проверить все дни отпусков увольняемого, чтобы определить, есть ли у него неотработанные дни.

Для этого нужно рассчитать:

- сколько лет и месяцев сотрудник работал в компании. При этом последний месяц считается как полный, если он отработан 15 дней и более. Остаток до 14 календарных дней включительно отбрасывают, а остаток от 15 календарных дней округляют до полного месяца;

- количество дней отпуска, полагающихся сотруднику за все время его работы в компании (заработанный отпуск);

- количество дней отпуска, которые работник отгулял за все время работы в компании.

Дальше нужно сравнить количество использованных дней отпуска с числом заработанных дней.

Если работник на момент увольнения отгулял больше дней, чем заработал, компания вправе удержать излишние отпускные из сумм, причитающихся работнику при увольнении (ст. 137 ТК РФ).

Для этого нужно количество дней отпуска, которые сотрудник использовал излишне, умножить на средний дневной заработок, определенный на момент, когда сотрудник уходил в отпуск.

Напомним, размер удержаний не может превышать 20% от выплачиваемых сумм (ст. 138 ТК РФ).

Удержанный и перечисленный в бюджет НДФЛ с начисленных работнику отпускных являются излишне уплаченным компанией. Поэтому налоговые обязательства работника по НДФЛ необходимо скорректировать. То есть у налогового агента – работодателя образуется переплата налога на доходы физических лиц, которую нужно вернуть. Сделать это компания должна по письменному заявлению работника (п. 1 ст. 231 НК РФ). После этого работодатель может вернуть излишне перечисленный НДФЛ из бюджета в порядке ст. 78 НК РФ.

Источник: http://www.buhgalteria.ru/article/neotrabotannye-otpusknye-kak-uderzhat-pri-uvolnenii

О корректировке расчета по страховым взносам в случае, когда при увольнении работника произведено удержание за неотработанные дни отпуска

Вопрос: Работнику бюджетного учреждения авансом был предоставлен очередной отпуск и выплачены отпускные суммы, с которых исчислены и перечислены в бюджет страховые взносы. До истечения соответствующего рабочего года, в счет которого предоставлен отпуск, работник увольняется. При окончательном расчете ему начислена сумма 50 000 руб., из которой удержано за неотработанные дни отпуска 10 000 руб. Следует ли учреждению произвести корректировку расчета по страховым взносам за период, в котором произведено начисление отпускных, и представить уточненный расчет в налоговый орган?

Ответ: По общему правилу, установленному пп. 1 п. 1 ст. 420 Налогового кодекса РФ, объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые в рамках трудовых отношений (в том числе суммы отпускных).

Согласно п. 1 ст. 431 НК РФ в течение расчетного периода по итогам каждого календарного месяца плательщики производят исчисление и уплату страховых взносов исходя из базы для исчисления страховых взносов с начала расчетного периода до окончания соответствующего календарного месяца и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно. В соответствии с п. 7 ст. 431 НК РФ плательщики представляют в налоговый орган расчет по страховым взносам.

Таким образом, отпускные должны быть в установленном порядке отражены в расчете по страховым взносам за период, в котором произведено их начисление. При условии корректного отражения суммы отпускных в расчете по страховым взносам за соответствующий период оснований для корректировки базы по страховым взносам за этот период при удержании суммы за неотработанные дни отпуска не имеется.

Согласно ст. 140 Трудового кодекса РФ при прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, производится в день увольнения работника. При этом на основании ст. 137 ТК РФ при увольнении работника до окончания рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, могут производиться удержания из заработной платы работника для погашения задолженности работодателю за неотработанные дни отпуска (за отдельными исключениями).

Учитывая изложенное, в месяце увольнения работника производится корректировка (сторнирование) начисленной ему суммы заработной платы за указанный месяц путем уменьшения ее на сумму задолженности по излишне выплаченным отпускным суммам. Соответственно, с учетом п. 1 ст. 421 НК РФ в базу для исчисления страховых взносов включается сумма итоговых начислений в пользу физического лица с учетом перерасчета — 40 000 руб. (50 000 руб. — 10 000 руб.).

В случае когда работник отгулял отпуск авансом и увольняется, возникшая в бухгалтерском учете учреждения в месяце его увольнения переплата отпускных не является ошибкой плательщика страховых взносов, допущенной в предыдущих месяцах, поскольку учреждение в указанных месяцах правомерно исчисляло страховые взносы с учетом положений пп. 1 п. 1 ст. 420, п. 1 ст. 421, п. 1 ст. 431 НК РФ с суммы выплат и иных вознаграждений, начисленных в отношении физического лица. Следовательно, вносить изменения в ранее представленные расчеты по страховым взносам (ст. 54 НК РФ) не требуется.

Как удержать отпускные за неотработанные дни отпуска при увольнении?

12.01.2020 Внимание! Документ устарел! Новая версия этого документа бесплатно в КонсультантПлюс

Нередко возникают ситуации, когда увольняемый работник уже использовал отпуск за текущий рабочий год, который не был отработан им полностью. Работодатель вправе удерживать из заработной платы работника, начисленной при увольнении, его задолженность за неотработанные дни отпуска, который был предоставлен авансом (ст. 137 ТК РФ).

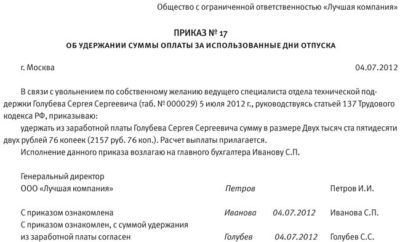

См. образец составления приказа.

Рабочий год может не совпадать с календарным, так как для каждого работника он начинается со дня, в который работник приступил к исполнению трудовых обязанностей. Например, рабочий год работника, принятого на работу 05.07.2011, истекает 04.07.2012.

В течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, причем трудовое законодательство не содержит норм, которые позволяли бы предоставлять такой отпуск пропорционально отработанному работником времени и иным периодам, включаемым в стаж работы, дающий право на отпуск в соответствии с ч. 1 ст. 121 ТК РФ.

При увольнении работника до окончания рабочего года, за который он уже использовал ежегодный оплачиваемый и (или) дополнительный отпуск, работодатель вправе удержать часть оплаты предоставленного авансом отпуска. Если работодатель не может удержать излишне выплаченную сумму за неотработанные дни отпуска в связи с отсутствием или недостаточностью суммы выплаты, причитающейся работнику при увольнении, последний может возместить ее в добровольном порядке. Основания для взыскания образовавшейся задолженности в судебном порядке у работодателя отсутствуют в силу ч. 4 ст. 137 ТК РФ. Данный вывод подтверждается судебной практикой: Определение Верховного Суда РФ от 14.03.2014 N 19-КГ13-18, Апелляционное определение Московского городского суда от 04.12.2013 по делу N 11-37421/2013.

Работодатель, которому суд отказал в удовлетворении требования о взыскании задолженности за неотработанные дни отпуска, должен будет возместить работнику все понесенные по делу судебные расходы (госпошлину, издержки). Кроме того, суд может обязать работодателя выплатить работнику компенсацию за моральный вред, если последний заявлял такое требование (ч. 4 ст. 3, ч. 2 ст. 22, ст. 237 ТК РФ, ч. 1 ст. 88, ст. 94, ч. 1 ст. 98 ГПК РФ, ст. 333.17 НК РФ).

Трудовой кодекс РФ содержит ограничения для удержания за отпуск, предоставленный авансом. Так, удержание не производится при увольнении работника по следующим основаниям:

Из выплат, причитающихся работнику при увольнении, работодатель вправе удержать не более 20 процентов суммы после вычета НДФЛ (ч. 1 ст. 138 ТК РФ, письмо Минздравсоцразвития России от 16.11.2011 N 22-2-4852). Если размер задолженности превышает 20 процентов заработной платы, то сумма превышения может быть погашена работником добровольно. Основания для взыскания с работника указанной суммы в судебном порядке отсутствуют (ч. 4 ст. 137 ТК РФ, ч. 3 ст. 1109 ГК РФ). Данный вывод подтверждается судебной практикой (Определение Верховного суда РФ от 25.10.2013 N 69-КГ13-6, Определение Московского городского суда от 08.08.2011 по делу N 33-23166).

Кроме того, работодатель вправе «простить» работнику задолженность за неотработанные дни отпуска.

Формы и образцы

- Образец составления приказа об удержании из заработной платы при увольнении

Удержание за отпуск при увольнении

Предположим, сотрудник на дату увольнения использовал больше дней отпуска, чем ему положено в текущем рабочем году. Мы расскажем об удержании отпускных за эти дни из выплат сотруднику при увольнении.

Неотработанные дни отпуска

Как вы знаете, по истечении шести месяцев непрерывной работы у одного работодателя сотрудник вправе получить отпуск за первый год работы. Но по договоренности сторон отпуск может быть предоставлен и раньше. А за второй и последующие годы отпуск полагается в любое время рабочего года в соответствии с графиком отпусков (ч. ч. 2, 4 ст. 122, ч. 1, 2 ст. 123 ТК РФ).

Если сотрудник на дату увольнения использовал больше дней оплачиваемого отпуска, чем ему положено в текущем рабочем году, то получается, что работодатель оплатил неотработанные дни отпуска. Поэтому он вправе удержать отпускные за неотработанные дни из выплат сотруднику при увольнении.

По общему правилу удержания не могут превышать 20 процентов от суммы к выплате после уплаты налогов. Если переплата за отпуск превышает этот лимит, то превышение сотрудник возвращает добровольно. Взыскать эту задолженность по суду работодатель не сможет.

Приказ об удержании за неотработанный отпуск

Унифицированной формы такого приказа нет. Работодатель составляет его в произвольной форме. В приказе нужно указать:

- фамилию и инициалы сотрудника;

- должность сотрудника;

- количество неотработанных дней отпуска;

- сумму удержания;

- источник удержания (вид выплаты при увольнении).

Например, формулировка приказа может быть такой: «в целях погашения задолженности, образовавшейся в связи с увольнением по до окончания рабочего года, в счет которого ему был предоставлен ежегодный оплачиваемый отпуск, приказываю: удержать из денежные средства за неотработанных дней ежегодного оплачиваемого отпуска в размере ».

Сотрудника следует ознакомить с приказом под роспись. Однако желательно предусмотреть реквизит для подтверждения не только факта ознакомления, но и факта согласия сотрудника с текстом приказа.

Удержание НДФЛ при увольнении

| Видео (кликните для воспроизведения). |

В Налоговом кодексе нет специального правила для определения налоговой базы по НДФЛ, если ранее начисленные отпускные, с которых уже уплачен налог, впоследствии удерживаются из выплат при увольнении. Поэтому есть разные мнения о том, как действовать работодателю (налоговому агенту по НДФЛ). Он может:

- уменьшить налоговую базу по НДФЛ на сумму отпускных за неотработанные дни отпуска. Тогда у него образуется переплата по НДФЛ;

- не уменьшать налоговую базу по НДФЛ, так как удержания производятся из сумм, выплачиваемых за вычетом НДФЛ.

В обычной ситуации, когда выплаты превышают сумму удержания, работодателю проще не отражать задолженность перед сотрудником по возврату НДФЛ, а сразу рассчитать налог от суммы выплат с учетом удержания.

Страховые взносы при увольнении

При увольнении сотрудника страховыми взносами облагаются выплаты при увольнении за вычетом удержания за неотработанные дни отпуска. Вносить изменения в отчетность по взносам за период, когда были начислены отпускные за необработанные дни отпуска, не нужно.

Проводки по удержанию при увольнении

В связи с возникновением у сотрудников права на оплачиваемый отпуск у организации-работодателя возникают оценочные обязательства. Величина оценочных обязательств – это примерная сумма, которую сотрудники вправе потребовать у организации по состоянию на отчетную дату, если они решат уйти в отпуск или уволиться. Эта сумма включает страховые взносы. Порядок расчета оценочного обязательства по отпускам организации разрабатывают самостоятельно и закрепляют в «бухгалтерской» учетной политике. Для отражения оценочного обязательства используется счет 96 «Резервы предстоящих расходов».

На отчетную дату бухгалтер делает проводку:

ДЕБЕТ 20 (26, 44 …) КРЕДИТ 96 – признано оценочное обязательство по оплате отпусков.

Если в налоговом учете резерв на оплату отпусков не формируется, то отпускные включаются в расходы в бухгалтерском учете раньше, чем в налоговом. Но суммы расходов равны. Поэтому разницы по ПБУ 18/02 являются временными и приводят к формированию отложенных налоговых активов и обязательств. В данной статье они не рассматриваются.

По мере начисления и выплаты отпускных возникнут проводки:

ДЕБЕТ 96 (20, 26, 44 …) КРЕДИТ 70 – начислены отпускные;

ДЕБЕТ 96 (20, 26, 44 …) КРЕДИТ 69 (по субсчетам) – начислены страховые взносы;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» – удержан НДФЛ с отпускных;

ДЕБЕТ 70 КРЕДИТ 51 – выплачены отпускные.

Возьмем для примера типичную ситуацию – удержание за неотработанные дни отпуска из зарплаты, если отпуск авансом предоставили сотруднику в календарном году увольнения. Поскольку удержание производится из выплат, начисленных в том же году, оно отражается сторнировочными проводками.

Источник: http://www.buhgalteria.ru/article/uderzhanie-za-otpusk-pri-uvolnenii

Удержание за неотработанные дни отпуска при увольнении

Ежегодно работникам предоставляются отпуска с сохранением места работы (должности) и среднего заработка (ст. 114, ч. 1 ст. 122 ТК РФ). Продолжительность ежегодного основного оплачиваемого отпуска составляет в общем случае 28 календарных дней (ч. 1 ст. 115 ТК РФ). Право на использование отпуска за первый год работы возникает у работника по истечении 6 месяцев его непрерывной работы у данного работодателя. Однако по соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения 6 месяцев (ч. 2 ст. 122 ТК РФ).

При этом в отдельных случаях предоставление отпуска работнику до истечения 6 месяцев его непрерывной работы является обязанностью работодателя. Это касается, например, женщин перед отпуском по беременности и родам или непосредственно после него, работников в возрасте до 18 лет, работников, усыновивших ребенка в возрасте до 3 месяцев (ч. 3 ст. 122 ТК РФ).

А как быть, если работник, получивший отпуск авансом и решил уволиться, так и не заработав права на отгулянный отпуск? Об удержании из заработной платы неотработанных отпускных расскажем в нашей консультации.

Всегда ли можно удержать за неотработанные дни отпуска?

ТК РФ разрешает производить удержание из заработной платы работника для погашения его задолженности работодателю за неотработанные дни отпуска, если такой работник увольняется до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск (ч. 2 ст. 137 ТК РФ). Однако в этом правиле есть исключения. Нельзя будет удержать суммы за неотработанные дни отпуска, если работник увольняется по основаниям, предусмотренным:

- п. 8 ч. 1 ст. 77 ТК РФ – отказ работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, либо отсутствие у работодателя соответствующей работы;

- п. 1 ч. 1 ст. 81 ТК РФ – ликвидация организации либо прекращение деятельности ИП;

- п. 2 ч. 1 ст. 81 ТК РФ – сокращение численности или штата работников организации, ИП;

- п. 4 ч. 1 ст. 81 ТК РФ – смена собственника имущества организации (в отношении руководителя организации, его заместителей и главного бухгалтера);

- п. 1 ч.1 ст. 83 ТК РФ — призыв работника на военную службу или направление его на заменяющую ее альтернативную гражданскую службу;

- п. 2 ч.1 ст. 83 ТК РФ — восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда;

- п. 5 ч.1 ст. 83 ТК РФ — признание работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением;

- п. 6 ч.1 ст. 83 ТК РФ — смерть работника либо работодателя-физлица, а также признание судом работника либо работодателя-физлица умершим или безвестно отсутствующим;

- п. 7 ч.1 ст. 83 ТК РФ — наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства).

Производим удержание излишне выданных отпускных

Приняв решение удержать из зарплаты увольняющегося работника излишне выплаченные отпускные и произведя расчет удержания за неотработанные дни отпуска, работодатель издает соответствующий приказ. Нужно помнить, что размер удержаний не может превышать 20% от суммы, причитающейся к выплате работнику (ч. 1 ст. 138 ТК РФ). Если сумма, подлежащая удержанию из зарплаты работника, превышает 20% выплачиваемой суммы или работнику вообще не были начислены выплаты, из которых можно было бы произвести удержание, работник может добровольно внести сумму за неотработанные дни отпуска в кассу работодателя или перечислить их на расчетный счет. Взыскать данную сумму с работника в судебном порядке нельзя (ч. 4 ст. 137 ТК РФ, Определение ВС от 14.03.2014 № 19-КГ13-18 ).

Удержание за неотработанные дни отпуска: проводки

При удержании из заработной платы увольняющегося работника отпускных за неотработанные дни составляются сторнировочные записи. Они аналогичны записям, которыми отпускные были начислены, но суммы в проводках отражаются со знаком «-» (Приказ Минфина от 31.10.2000 № 94н):

Дебет счетов 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др. – Кредит счета 70 «Расчеты с персоналом по оплате труда» СТОРНО

Налоговая база по НДФЛ при удержании за неотработанные дни отпуска уменьшается на излишне начисленную сумму отпускных. Предположим, что излишне были начислены отпускные в размере 19 000 руб., НДФЛ с них – 2 470 руб. (19 000 руб. * 13%). В месяце увольнения работнику было начислено 130 000 руб. Следовательно, с выплачиваемой при увольнении суммы подлежит удержанию НДФЛ в размере 14 430 руб. ((130 000 руб. – 19 000 руб.) * 13%). Подлежащий удержанию НДФЛ отражается в общем порядке (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 70 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДФЛ»

Источник: http://glavkniga.ru/situations/k508207

Компенсация при увольнении: облагается ли страховыми взносами?

Компенсация при увольнении

Похожие публикации

Всем работникам ежегодно полагается оплачиваемый отпуск. Основной должен длиться не менее 28 дней, а в ряде случаев законом предусмотрены еще и дополнительные отпуска. Когда работник увольняется, у него могут оставаться неиспользованные отпускные дни. Тогда можно взять отпуск с последующим увольнением или получить от работодателя за неиспользованные отпуска компенсацию деньгами – такую возможность предусматривает статья 127 ТК РФ. Каким образом при этом компенсация за неиспользованный отпуск облагается страховыми взносами – рассмотрим далее.

Как платится компенсация за отпуск

Для получения «отпускной» компенсации неважны причины расторжения трудового договора, именно так указал Роструд в своем письме от 02.07.2009 № 1917-6-1. Если сотрудник к моменту увольнения не «отгулял» не только положенный ему основной ежегодный 28-дневный отпуск, но и дополнительный (например, при ненормируемом рабочем дне, при работе во вредных и опасных условиях, или за работу на Крайнем Севере), то компенсация выплачивается ему и за такой отпуск тоже.

Неиспользованный отпуск компенсируется и при переводе сотрудника из одной в другую организацию, а также при приеме его на другую должность в том же месте работы, но через увольнение (ст. 77 ТК РФ).

Количество отпусков, которые накопились у работника, не ограничено – получить компенсацию он должен за все неиспользованные дни, поскольку законом не ограничен срок использования отпуска (ст. 127 ТК РФ).

Выдать компенсацию за отпуск работнику нужно вместе с зарплатой, премией и прочими причитающимися ему выплатами в последний день работы.

Обратите внимание, что «отпускная» компенсация не всегда связана с увольнением: работник может попросить заменить ему денежной компенсацией допотпуск, превышающий стандартные 28 дней. На обычный отпуск такая замена не распространяется (ч. 1 ст. 126 ТК РФ).

Компенсация отпуска не положена тем работникам, кто увольняется, проработав менее 15 дней, а также работающим по ГПХ-договорам (ст. 11 ТК РФ, письмо Роструда от 08.06.2007 № 1920-6).

Обложение «отпускной» компенсации страховыми взносами

Практически все «увольнительные» компенсации, выплачиваемые работникам, страховыми взносами не облагаются, но компенсация неиспользованного отпуска является исключением и к необлагаемым выплатам не относится. Так указано в законе № 212-ФЗ и в новой главе НК РФ о страховых взносах (пп. «д» п. 2 ч. 1 ст. 9 закона от 24.07.2009 № 212-ФЗ; пп.2 п.1 ст. 422 НК РФ).

Следует вывод — компенсация отпуска при увольнении облагается страховыми взносами в общем порядке, как и остальные облагаемые выплаты сотрудникам. Взносы начисляются:

- на пенсионное обязательное страхование,

- на обязательное медстрахование,

- на соцстрахование (на случай нетрудоспособности и в связи с материнством),

- на страхование от НС на производстве («травматизм»).

Взносы на компенсацию дополнительного отпуска, неиспользованного увольняющимся сотрудником, начисляются в таком же порядке. Если денежная компенсация допотпуска не связана с увольнением, страховые начисления на нее все равно должны быть сделаны.

Страховые взносы на «отпускную» компенсацию при увольнении трудящихся на работах с вредными и тяжелыми условиями начисляются с учетом дополнительных тарифов, если в месяце увольнения работник был полностью занят на таких работах (письмо Минтруда РФ от 16.06.2014 № 17-3/В-210).

Взносы, начисленные на компенсацию, перечисляются в обычный срок, что и взносы с заработной платы – 15 числа следующего месяца за месяцем начисления (ч.5 ст. 15 закона № 212-ФЗ; п.3 ст. 431 НК РФ).

Источник: http://spmag.ru/articles/kompensaciya-pri-uvolnenii-oblagaetsya-li-strahovymi-vznosami

Удержание компенсации за использованный отпуск при увольнении

Удержание за отпуск.jpg

Похожие публикации

Отпуск может быть предоставлен работнику в полном объеме после полугода работы на предприятии, или раньше, если не возражает руководство. В этой ситуации часть отдыха дается человеку авансом, если же на протяжении расчетного года сотрудник уволится, он должен будет возместить оплаченные, но не заработанные им дни отпуска. Всегда ли действует это правило, и на какое возмещение может рассчитывать работодатель, рассмотрим далее.

Удержание отпускных при увольнении: правовые основания

Работодатель может взыскать с работника часть «авансовых» отпускных, если на дату увольнения право на полный отпуск у него не появилось. Такое право предоставлено работодателю статьей 137 ТК РФ. Работник, при наличии оснований на частичный возврат суммы отпускных, может возместить средства добровольно, внеся их в кассу или на расчетный счет. Допускается и удержание излишней части отпускных из причитающейся при увольнении заработной платы. Но нельзя удерживать выплаченные авансом отпускные, если:

- увольнение наступило в результате отказа должностного лица перевестись на другое рабочее место по медицинским показаниям;

- должность увольняемого попала под сокращение;

- расторжение договора инициировано работодателем по причине ликвидации компании или при смене собственника;

- физическое лицо было восстановлено в должности решением судебного органа;

- специалист вынужден покинуть рабочее место из-за призыва на воинскую службу;

- у увольняемого имеется медицинское заключение о признании его нетрудоспособным, что повлекло за собой уход с работы;

- причиной увольнения стала смерть ИП-работодателя.

В то же время работодателям нужно помнить, что максимальная сумма всех удержаний ограничена 20% от каждой причитающейся зарплаты (ст. 138 ТК РФ). Превышать этот предел нельзя даже при наличии согласия работника об удержании полной суммы.

Обратите внимание, что согласно ст. 138 ТК РФ, отпускные из зарплаты удержать можно только после налогообложения НДФЛ. Также следует принять во внимание, что в первую очередь работодатель, при наличии на то оснований, обязан рассчитать и удержать из заработка суммы алиментов и прочих взысканий по исполнительным листам: возмещение вреда, причиненного здоровью или в связи со смертью кормильца, морального вреда и вреда, причиненного преступлением (пп. 1 п. 1 ст. 111 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ). Только после удержания указанных сумм работодатель может взыскивать «авансовые» отпускные с увольняющегося работника, и то, если общий размер всех вычетов не превысит 20% от зарплаты.

Работник не обязан возвращать отпускные в полной сумме, даже если условие об обязательном возмещении переплаты по «неотработанным» отпускным включено в локальный акт (трудовой, коллективный договор и т.п.). Поскольку это противоречит статье 9 ТК РФ и ухудшает положение работников, применению такие локальные нормы не подлежат.

Если работодатель при увольнении работника не удержал с него сумму «авансовых» отпускных, или удержал ее не полностью, шанс получить такое возмещение через суд равен нулю. Поскольку работодатель не вправе превысить 20-процентный лимит удержания из зарплаты увольняющегося работника, оставшуюся часть отпускных работник может вернуть в кассу или на счет работодателя добровольно. Но если у уволившегося такого желания нет, взыскать с него задолженность уже нельзя.

Нужно учесть, что если раньше вопрос принудительного взыскания отпускных считался спорным и суды все же могли принимать решение в пользу работодателя, то сейчас вывод о невозможности взыскания – однозначная позиция Верховного Суда РФ, которой обязаны следовать суды общей юрисдикции: задолженность за дни отпуска, полученные авансом, взысканию в судебном порядке не подлежит, в том числе и в случае, когда работодатель не смог ее удержать вследствие недостаточности суммы заработка, причитающегося при увольнении (определение ВС РФ от 25.10.2013 № 69-КГ13-6). Не дает права на взыскание «авансовых» отпускных и соглашение об их добровольном возврате, подписанное между работником и работодателем (определение ВС РФ от 14.03.2014 № 19-КГ13-18).

При определении периода переплаты, необходимо учитывать такие нюансы:

- работник может претендовать на полный отпуск или компенсацию за него, если им было отработано 11 месяцев или больше;

- при ликвидации компании начисление отпускных в полном объеме (за 28 дней) возможно в отношении лиц, чей стаж составляет более 5,5 месяцев;

- подсчет количества заработанных дней отпуска ведется пропорционально фактически отработанному времени.

Вовсе без удержания можно обойтись, если работодатель простит долг увольняемому работнику. При этом составляется соглашение о прощении задолженности, а необоснованно выданные авансом отпускные исключаются из налоговой базы по налогу на прибыль. Корректировать базу по НДФЛ и страховым взносам не нужно (Письмо УФНС г. Москвы № 20-12/061148 от 30.06.2008 г.).

Удержание компенсации за использованный отпуск при увольнении: памятка бухгалтеру

Удержание осуществляется бухгалтером на основании приказа руководителя. Алгоритм действий следующий:

- Выводится количество незаработанных, но оплаченных дней отдыха.

- Уточняются данные по среднему дневному доходу.

- Подсчитывается сумма выплаченных авансом отпускных к возврату.

На первом этапе для определения числа незаработанных дней применяют формулу:

Количество использованных дней оплачиваемого отдыха – (Действующая на предприятии длительность очередного отпуска в днях / 12 х Число месяцев фактически отработанных у данного работодателя).

Средний заработок для дальнейших расчетов равен значению, которое было основой для начисления авансовых отпускных. Сумма, подлежащая взысканию, определяется путем перемножения среднедневной зарплаты с количеством дней неотработанного отпуска.

Например, работник перед увольнением отгулял полный отпуск (28 дней), из которого авансом было предоставлено 11 дней. Средний дневной заработок на момент выплаты отпускных составил 1115,55 руб., зарплата за последний отработанный месяц равна 32 050,46 руб. Расчеты:

- сумма переплаты равна 12 271,05 руб. (1115,55 х 11 дн.); НДФЛ, удержанный с нее ранее — 1595 руб. (12 271,05 х 13%). После вычета НДФЛ сумма по отпускным к возврату составляет 10 676,05 руб.

- максимальный размер удержаний при увольнении находится на уровне 5576,69 руб., что соответствует 20% от зарплаты после ее корректировки на НДФЛ ((32 050,46 — (32 050,46 х 13%)) х 20%);

- 5576,69 руб. будут удержаны с работника при выдаче ему расчета, а остаток средств в сумме 5099,36 руб. (10 676,05 — 5576,69) работник добровольно вернул в кассу работодателя.

В момент удержания бухгалтер делает в учете записи:

- Д20 (или 26, 44) – К70/Зарплата – начислен доход за последний отработанный месяц;

- Д70/Зарплата – К68/НДФЛ – удержан НДФЛ с зарплаты за последний месяц;

- Д20 (или 26, 44) – К70/Отпуск, сторно – откорректированы расходы на сумму «авансовых» отпускных;

- Д70/Отпуск – К68/НДФЛ, сторно – откорректирован подоходный налог с «авансовых» отпускных;

- Д70/Зарплата – К70/Отпуск – удержана из зарплаты часть авансовых отпускных;

- Д70/Зарплата – К50 (или 51) – выдача заработной платы при расчете уволенного работника за минусом удержания;

- Д50 (или 51) – К70/Отпуск – работник добровольно вернул часть «авансовых» отпускных.

Напомним, что при расторжении трудового договора работнику полагается выплата заработка за отработанный в последнем расчетном периоде интервал, а также компенсация за «неотгулянные» дни отпуска (если они имеются). Невыплата компенсации за неиспользованный отпуск при увольнении является нарушением трудового права. В этой ситуации физическое лицо может обратиться в трудовую инспекцию и в прокуратуру для получения полной суммы возмещения. Удержание за неиспользованный отпуск при увольнении проводки не отражают, так как в этом случае не возникает оснований для подобного взыскания. К возврату могут заявляться только авансовые отпускные суммы, ранее выданные работнику.

Источник: http://spmag.ru/articles/uderzhanie-kompensacii-za-ispolzovannyy-otpusk-pri-uvolnenii

Удержание отпуска при увольнении взносы

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как произвести удержание за неотработанные дни отпуска в случае увольнения работника, уже получившего отпуск в счет рабочего года, когда отсутствует сумма выплат, причитающаяся работнику при увольнении, или ее недостаточно?

Рассмотрев вопрос, мы пришли к следующему выводу:

В случае увольнения работника по собственному желанию работодатель вправе произвести удержание за использованные, но не отработанные дни отпуска. Однако если начисленных сотруднику при увольнении сумм нет, недостаточно для полного погашения задолженности или ограничения, установленные ст. 138 ТК РФ, не позволяют полностью погасить задолженность, то оставшуюся часть работник может добровольно возвратить путем внесения в кассу работодателя или перечислить на его расчетный счет. Если работник откажется от добровольного возмещения отпускных, задолженность за неотработанные дни отпуска взысканию в судебном порядке не подлежит.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Жгулева Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Комарова Виктория

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2020. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

| Видео (кликните для воспроизведения). |

Источник: http://www.garant.ru/consult/work_law/1117908/

Юрист со стажем работы более 9 лет.