Содержание

- 1 Статья на стр. 23: Предоплата за товар на УСН: момент признания

- 2 О налоговом учете авансов и задатков при УСНО

- 3 Переход на УСН: как преодолеть «авансовые» сложности

- 4 Налоговый учет полученных авансов при упрощенной системе налогообложения

- 5 Расчет УСН 15% «доходы минус расходы»

- 6 Расчет авансового платежа по УСН в 2020

Статья на стр. 23: Предоплата за товар на УСН: момент признания

В какой момент на УСН с объектом налогообложения «доходы минус расходы» налогоплательщик вправе учесть выплаченные в счет предстоящей поставки товаров авансы?

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 3 апреля 2015 года № 03-11-11/18801

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение и сообщает, что Министерство финансов Российской Федерации дает письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах в порядке, установленном статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс).

Согласно Положению о Министерстве финансов Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 30 июня 2004 г. № 329, и Регламенту Минфина России, утвержденному приказом Минфина России от 15 июня 2012 г. № 82н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Минфина России.

В соответствии с Положением и Регламентом, если законодательством не установлено иное, не рассматриваются по существу обращения по проведению экспертизы договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Одновременно с этим следует иметь в виду, что в соответствии с пунктом 2 статьи 346.17 Кодекса расходами налогоплательщика, применяющего упрощенную систему налогообложения, признаются затраты после их фактической оплаты.

В целях главы 26.2 Кодекса оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

В связи с этим суммы произведенных налогоплательщиком авансовых платежей в счет предстоящих поставок товаров (работ, услуг), в том числе с учетом сумм налога на добавленную стоимость по оплаченным товарам (работам, услугам), при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в составе расходов не учитываются.

Вышеуказанные расходы будут учитываться в составе расходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, после поставки товаров (выполнения работ, оказания услуг).

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

и таможенно-тарифной политики

Комментарий

На практике довольно часто хозяйствующие субъекты, в том числе и «упрощенцы», работают на условиях предоплаты. И подобного рода сделки полностью соответствуют нормам гражданского законодательства.

Так, в соответствии со статьей 506 Гражданского кодекса по договору поставки поставщик-продавец обязуется передать в обусловленный срок (или сроки) производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК). При этом договором может быть предусмотрена полная, то есть 100-процентная, или частичная предоплата товаров (п. 1 ст. 487, п. 5 ст. 454 ГК).

Между тем «упрощенцы», которые применяют УСН с объектом налогообложения «доходы минус расходы», в соответствии с пунктом 2 статьи 346.17 Налогового кодекса признают затраты после их оплаты. В то же время авансы в счет предстоящей поставки товара все же не могут быть учтены при расчете «упрощенного» налога в момент их перечисления. Связано это с тем, что в рамках УСН под оплатой понимается прекращение обязательства налогоплательщика – приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. На этом основании Минфин в письме от 3 апреля 2015 г. № 03-11-11/18801 разъяснил, что «упрощенцы» суммы авансов в счет предстоящих поставок товаров (работ, услуг) при определении налоговой базы в составе расходов не учитывают. Аналогичные разъяснения чиновники давали и ранее (см. письма Минфина от 30 марта 2012 г. № 03-11-06/2/49, от 12 декабря 2008 г. № 03-11-04/2/195 и т. д.).

Иными словами, для того чтобы на УСН расход в виде аванса за предстоящую поставку товаров (работ, услуг) считался фактически осуществленным, необходимо выполнение двух условий:

– он должен быть оплачен;

– встречное обязательство кредитора также должно быть выполнено.

Таким образом, авансы в счет предстоящих поставок, перечисленные «упрощенцем», в любом случае учитываются на УСН только после поставки товаров.

Напомним также, что в соответствии с подпунктом 23 пункта 1 статьи 346.13 Кодекса «упрощенцы» вправе уменьшить доходы от реализации товаров на их покупную стоимость (за минусом «входного» НДС), а также на расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров. При этом согласно подпункту 2 пункта 2 статьи 346.17 Кодекса затраты по оплате стоимости товаров, приобретенных для дальнейшей продажи, учитываются на УСН в составе расходов по мере их реализации. Причем, как разъяснил Президиум ВАС в постановлении от 29 июня 2010 г. № 808/10, расходы на оплату товаров, предназначенных для дальнейшей реализации, признаются в составе расходов при исчислении «упрощенного» налога после фактической передачи товаров покупателю независимо от того, оплатил их покупатель или нет. И в настоящее время данную точку зрения разделяют и контролирующие органы (см., напр., письмо Минфина от 11 августа 2014 г. № 03-11-11/39768).

Что касается сумм «входного» НДС по оплаченным товарам (работам, услугам), то «упрощенцы» учитывают их отдельно на основании подпункта 8 пункта 1 статьи 346.16 Кодекса. При этом они списываются с учетом установленного пунктом 2 статьи 346.17 Кодекса порядка признания расходов. То есть суммы НДС по товарам, приобретенным для дальнейшей реализации, должны учитываться в составе расходов по мере реализации таких товаров (см., напр., письмо Минфина от 17 февраля 2014 г. № 03-11-09/6275, которое направлено письмом ФНС от 18 марта 2014 г. № ГД-4-3/4801@ для сведения и использования в работе налоговыми органами).

Источник: http://www.b-doka.ru/bdoka_archiv_content.php?id_content=5818&id_nomer=265

О налоговом учете авансов и задатков при УСНО

Перед вами отрывок отчета о семинаре «УСНО: еще проще, еще понятнее» (лектор Ахтанина М.Н. — ведущий эксперт издательства «Главная книга»). Опубликовано в издании «Главная книга.Конференц-зал» 2012, № 10.

Контролирующие органы всегда считали, что авансы должны включаться упрощенцем в доходы при их получении, ведь он признает доходы и расходы кассовым методом. А в 2006 году с ними согласился и ВАС в Решении от 20.01.2006 N 4294/05. Поэтому спорить с этим бесполезно.

Если же аванс будет возвращен покупателю, то упрощенец сможет уменьшить на его сумму доход в периоде возврата. Для этого в книге учета доходов и расходов возвращенную сумму аванса нужно отразить в графе 4 раздела I, но со знаком минус.

С одной стороны, это очень положительный момент для упрощенцев с объектом «доходы». Поскольку, если бы возвращенный аванс считался расходом, они бы его никогда для целей налогообложения не учли. С другой стороны, такой порядок учета накладывает определенные ограничения на любых упрощенцев, возвращающих авансы. Так как если в году, когда вы вернете аванс, доходов у вас не будет, то и уменьшать на сумму возвращенного аванса вам будет нечего. Не спорю, ситуация маловероятная, но, как показывают письма Минфина, тем не менее встречающаяся.

Между тем многие упрощенцы уже научились обходить требование о включении авансов в доходы. Для этого они вписывают в договор соглашение о задатке (его еще могут называть депозитом или обеспечительным платежом), который при нормальном течении дел засчитывается в счет оплаты по договору. О том, что задаток не учитывается для целей налогообложения, прямо написано в статье 251 НК. С тем, что все подобные платежи становятся доходом упрощенца только при их зачете в счет оплаты по договору, соглашается и Минфин.

Но грань между задатком и авансом весьма зыбкая. Поэтому, по моему мнению, все-таки лучше задаток как способ налоговой оптимизации не использовать. Во-первых, не исключена вероятность того, что однажды суд, исходя из ваших отношений с контрагентами, согласится с налоговым органом, переквалифицировавшим ваши задатки в авансы. А во-вторых, потому что вы сами можете попасть в неприятную ситуацию, когда, не исполнив обязательство перед контрагентом, обеспеченное задатком, будете вынуждены уплатить ему двойную сумму задатка.

Есть только один случай, когда, на мой взгляд, применение задатка для целей налоговой оптимизации может оказаться целесообразно. Я имею в виду ситуацию, когда до конца года осталось совсем немного времени, а лимит доходов, позволяющий остаться на УСНО, вами почти выбран. Напомню, что сейчас он составляет 60 миллионов рублей. И вот в этой ситуации вы заключаете дорогой контракт, под который вам готовы перечислить хороший аванс. Но если эти деньги придут как аванс, вы с упрощенки «слетите», а к этому не готовы ни вы, ни ваш контрагент, которого вовсе не радует перспектива увеличения цены контракта на НДС. Поэтому он вполне может согласиться трансформировать аванс в задаток. Но учтите, что и такая схема вряд ли останется без внимания налоговиков. Правда, насколько мне известно, их попытки признать задатки авансами пока в подавляющем большинстве случаев терпят крах.

Итак, авансы — это исключение из правила, а все остальные доходы, поименованные в статье 251 НК, не учитываются упрощенцами для целей налогообложения. Рассмотрим некоторые из них.

Впервые опубликовано в издании «Главная книга.Конференцзал» 2012, № 10

Источник: http://www.klerk.ru/buh/articles/294867/

Переход на УСН: как преодолеть «авансовые» сложности

Компании, которые с будущего года хотели бы применять «упрощенку», уже сейчас могут подавать в инспекцию соответствующее заявление. В настоящей статье Альбина Островская, ведущий налоговый консультант консалтинговой компании «Такс Оптима», рассказывает налогоплательщикам о некоторых нюансах и сложностях, с которыми будущие «упрощенцы» могут столкнуться при переходе.

Об уведомительном порядке

Как известно, организации, которые планируют с 2010 года перейти с общей системы налогообложения на упрощенную, должны подать в налоговую инспекцию заявление. Сделать это нужно с 1 октября по 30 ноября текущего года. Обратите внимание: не каждая организация, которая «вписывается» в УСН по доходам, количеству работников и стоимости ОС, может перейти на «упрощенку». Есть ряд других ограничений, которые перечислены в главе 26.2 Налогового кодекса (например, не могут применять УСН организации, имеющие филиалы).

Существует рекомендованная форма заявления о переходе на УСН. Она содержится в приложении к приказу МНС России от 19.09.02 № ВГ-3-22/495 и до текущего момента не менялась. Поскольку форма рекомендованная, а не обязательная к применению, то организации вправе подать заявление в произвольной форме. Но, учитывая, что в заявлении указывается определенная информация, лучше все же использовать рекомендованный вариант.

Указанным выше приказом утверждены также формы уведомлений о возможности (либо невозможности) применять упрощенную систему налогообложения. Это означает, что на практике налоговые органы при получении заявления рассматривают его и выносят решение: разрешить или не разрешить организации переходить на «упрощенку». Однако нормами Налогового кодекса предусмотрен уведомительный, а не разрешительный порядок перехода на УСН. Данный вывод подтверждает и судебная практика (Постановления ФАС Поволжского округа от 24.02. 09 по делу № А55-9199/2008, ФАС Уральского округа от 12.05.08 № Ф09-2639/08-С3).

Поэтому даже если вы получите из ИФНС уведомление о невозможности применять спецрежим (при соблюдении всех условий, необходимых для применения «упрощенки»), вы можете переходить на УСН. При этом следует проверить себя — внимательно прочитать уведомление и узнать причины отказа. Ведь они могут быть обоснованы.

Расчет лимита и полученные авансы

В заявлении налогоплательщики должны обязательно сообщить о размере доходов за девять месяцев текущего года; о средней численности работников за указанный период; об остаточной стоимости основных средств и нематериальных активов по состоянию на 1 октября текущего года. Для применения с 2010 года упрощенной системы налогообложения доход налогоплательщика за 9 месяцев 2009 года не должен превышать 45 млн. руб. (п. 2.1 ст. 346.12 НК РФ). Под «доходом» подразумевается не только доход от реализации, но и внереализационные доходы. При этом сумму доходов нельзя уменьшать на расходы (см., например, Определение ВАС РФ от 06.05.08 № 5686/08, Постановление ФАС Дальневосточного округа от 21.02.08 № Ф03-А51/08-2/247).

Если с учетом дохода за 4-й квартал 2009 года годовая сумма составит больше 45 млн. руб., то это обстоятельство никак не отразится на возможности применять упрощенный режим налогообложения с 1 января 2010 года.

Вопрос при определении предельной величины дохода вызывают только полученные авансы. Учитывать ли при расчете авансы, отгрузка в счет которых будет осуществляться после 30 сентября 2009 года? Давайте разберемся.

В Налоговом кодексе превышать лимит не должны доходы, определяемые в соответствии со статьей 248 НК РФ. Это доходы от реализации и внереализационные доходы. Авансы к доходам не относятся до тех пор, пока не будет осуществлена отгрузка в счет этих авансов. Правда, это правило касается тех, кто определяет налог на прибыль методом начисления (подп. 1 п. 1 ст. 251 НК РФ). Поэтому такие компании при расчете дохода не должны учитывать непогашенные до 30 сентября 2009 года авансы.

Учет полученных авансов

На дату перехода на «упрощенку» у компаний наверняка будут «незакрытые» авансы, причем, как полученные от покупателей, так и выданные поставщикам. Что с ними делать?

Об авансах, полученных от покупателей до перехода на «упрощенку», говорится в подпункте 1 пункта 1 статьи 346.25 НК РФ. Там сказано, что эти суммы нужно включить в налоговую базу на дату перехода, то есть обложить налогом. Но каким налогом: единым или налогом на прибыль? Четкого ответа на этот вопрос в НК РФ не содержится. Однако можно предположить, что речь идет об обложении единым налогом при «упрощенке», так как указание «на дату переходного периода» свидетельствует о том, что авансы нужно включать в налоговую базу 1 января 2010 года. Подтверждением тому являются и письма УМНС по г. Москве от 23.06.03 № 21-09/33520, от 02.02.04 № 24-11/06244.

Учет выданных авансов

А как при переходе быть с авансами, которые вы перечислили поставщикам, если поставщики до 1 января 2010 года не выполнят свои обязательства по поставке вам товаров (оказанию услуг, выполнению работ)? Эти суммы на момент перехода на «упрощенку» не были включены организацией в состав расходов при исчислении налога на прибыль. Поэтому справедливо было бы отнести их на расходы позже. Но в какой момент? Ответ на этот вопрос содержится в подпункте 4 пункта 1 статьи 346.25 НК РФ. Там сказано, что авансы признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления.

Это означает, что организация должна составить для себя список непогашенных поставщиками авансов по состоянию на 1 января 2010 года, и отслеживать их погашение. После выполнения поставщиками отгрузок в счет этих авансов «упрощенец» включает эти суммы в расходы при исчислении единого налога. Правда, при этом не надо забывать основные правила признания расходов при упрощенной системе налогообложения. Например, что стоимость покупных товаров учитывается в расходах по мере реализации этих товаров (подп. 2 п. 2 ст. 346.17 НК РФ).

Восстановление НДС по выданным авансам

В связи с тем, что с 2009 года у организаций появилось право на вычет НДС, уплаченного в составе авансов, возникает вопрос: если будущий «упрощенец» воспользовался этим правом, то должен ли он впоследствии восстанавливать НДС? Ведь если бы организация на момент получения от поставщика товара (работ, услуг), то есть на момент отражения вычета, применяла общую систему налогообложения, то ей бы пришлось восстановить ранее принятый к вычету НДС (этого требует подпункт 3 пункта 3 статьи 170 НК РФ). Но в нашем случае организация в момент получения товара применяет «упрощенку», а значит, формально она не должна восстанавливать НДС.

Правда, если стороны решат произвести перерасчет, в результате которого сумма НДС будет возвращена вам поставщиком, то можно говорить об изменении условий договора. Значит, на основании того же подпункта 3 пункта 3 статьи 170 НК РФ организации придется восстановить НДС. И сделать это нужно в том налоговом периоде, в котором произошло изменение условий.

Вычет НДС по полученным авансам

Другой вопрос, который встает перед будущими упрощенцами: куда деть НДС, ранее исчисленный с полученных авансов? К вычету, как это было бы при применении ОСН, налоговики его принять не разрешат, поскольку право на вычет возникает на момент отгрузки и при условии, что организация является плательщиком НДС. Это следует из положений статей 171-172 Налогового кодекса. А в нашем случае отгрузка придется на период применения «упрощенки», когда компанию уже не является плательщиком НДС. Поэтому налоговики считают, что право на вычет НДС, исчисленного с авансов, у компаний не возникает. Такая позиция выражена, например, в письмах ФНС России от 24.11. 05 № ММ-6-03/988@, УФНС России по Московской области от 26.02.07 № 23-26/0252.

Но в этих же письмах чиновники рассматривают вариант, когда организация решает осуществить перерасчет с покупателем, перечислившим авансовый платеж с НДС, внеся изменения в договор. И в результате такого перерасчета сумму НДС, полученную организацией в составе аванса, она возвращает покупателю. В принципе, такие действия логичны, ведь аванс покупатель перечислил до того, как продавец стал «упрощенцем». Тогда как сама отгрузка была произведена уже в период применения продавцом «упрощенки». Следовательно, можно говорить о том, что сумма аванса была завышена.

В такой ситуации НДС, исчисленный с аванса, как утверждают чиновники, принимаются к вычету в последнем налоговом периоде перед переходом на упрощенную систему налогообложения. Правда, авторы письма делают акцент на том, что к тому моменту покупатель должен вернуть компании НДС.

Заметим, что эти разъяснения были даны чиновниками до поправок в статью 346.25 НК РФ, вступивших в силу с 1 января 2008 года. Внесенные в эту статью изменения законодательно зафиксировали позицию налоговиков. Согласно корректировкам, вычет возможен только в случае возврата НДС покупателям (п. 5 ст. 346.25 НК РФ). При этом налог ставится к вычету в последнем налоговом периоде, предшествующем месяцу перехода компании на упрощенную систему налогообложения.

Поэтому если раньше организации могли в судебном порядке доказать свое право на вычет даже при отсутствии перерасчета и возврата НДС покупателям, то теперь их шансы сведены к нулю. Кстати, если вы вернете НДС покупателям, то в налоговую базу нужно включить авансы за минусом возвращенного НДС (письмо Минфина России от 22.06.04 № 03-02-05/2/41).

Источник: http://www.buhonline.ru/pub/comments/2009/10/2246

Налоговый учет полученных авансов при упрощенной системе налогообложения

С вступлением в силу главы 26.2 «Упрощенная система налогообложения» Налогового кодекса РФ одним из наиболее проблемных вопросов стал вопрос о моменте принятия в составе доходов в целях налогообложения полученных под предстоящую поставку авансов (предоплат). Сам текст Налогового кодекса РФ не дает однозначного ответа на этот вопрос. Данная проблема в числе многих других важных вопросов применения упрощенной системы налогообложения обсуждалась с методистами МНС России. Результаты обсуждений и различные аргументы за и против тех или иных трактовок налогового законодательства были доведены до партнеров и пользователей на семинаре партнеров фирмы «1С» 1-2 марта 2003 года,на состоявшемся 8 апреля 2003 года Едином семинаре фирмы «1С» и весенней серии семинаров «1С:Консалтинг».

Первоначально специалисты налоговых органов и независимые эксперты больше склонялись к точке зрения, согласно которой авансы не должны включаться в доход при их получении. При этом в пользу этой позиции высказываются достаточно убедительные аргументы.

Точка зрения: авансы не должны включаться в доход в момент их получения

Положения ст. 346.17 должны применяться с учетом того, что учитывается как доход при определении объекта налогообложения. В п. 1 ст. 346.15 НК РФ указано, что организации при определении объекта налогообложения учитывают следующие доходы:

- доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со статьей 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ.

Авансы полученные не могут считаться доходом от реализации в соответствии со ст. 249 НК РФ, так как выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права. В соответствии со ст. 39 НК РФ, реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе. А передачи права собственности в момент получения аванса не происходит.

Авансы полученные не могут быть признаны внереализационными доходами, поскольку по определению такой вид доходов не связан с реализацией. А авансы — это получение денежных средств в связи с предстоящей реализацией. Кроме того, в соответствии с НК РФ (ст. 41) доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. При получении аванса речь не может идти об экономической выгоде, поскольку возникают обязательства перед лицом, выдавшим аванс, в полной сумме аванса — в случае непоставки товара (невыполнения работ) всю сумму придется вернуть. Следовательно, аванс полученный не может признаваться доходом.

Позиция МНС России — авансы должны включаться в доход

В настоящее время у МНС России сложилось мнение, которое было изложено в официальном ответе на запрос фирмы «1С». Из этого ответа следует, что авансы должны включаться в состав доходов при их получении. В письме МНС России приводится следующее обоснование этой точки зрения:

Выдержка из документа

«В соответствии со статьей 346.15 Налогового кодекса РФ доходы от реализации товаров (работ, услуг), реализации имущества, имущественных прав и внереализационные доходы, учитываемые при налогообложении, определяются организациями, применяющими упрощенную систему налогообложения, в соответствии со статьями 249 и 250 Кодекса. При определении объекта налогообложения организациями не учитываются доходы, предусмотренные статьей 251 Кодекса.

Одновременно с этим следует иметь в виду, что в тех случаях, когда в статьях главы 25 «Налог на прибыль организаций» Кодекса есть ссылки на другие статьи главы 25 Кодекса, то они должны применяться налогоплательщиками только в том случае, если они не противоречат другим положениям главы 26.2 Кодекса. В частности, ссылка в пункте 2 статьи 249 Кодекса, касающаяся методов признания в целях налогообложения поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, для налогоплательщиков, перешедших на упрощенную систему налогообложения, применяется только в части статьи 273 («Порядок определения доходов и расходов при кассовом методе») Кодекса.

С учетом положений статьи 273 Кодекса статьей 346.17 Кодекса установлено, что датой получения доходов признается день поступления средств на счетах в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав.

При этом подпунктом 1 пункта 1 статьи 251 Кодекса предусмотрено, что при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы только по методу начисления.

Таким образом, полученная предварительная оплата (авансы) в счет отгрузки товаров (выполнения работ, оказания услуг) у организаций, применяющих упрощенную систему налогообложения, включается в состав объекта налогообложения в отчетном (налоговом) периоде их получения.»

Письмо МНС России (ответ на запрос фирмы «1С»)

от 09.04.2003 № 22-1-15/825-М801

«Об упрощенной системе налогообложения»

Такие аргументы и ранее приводились в публикациях как позиция ряда экспертов, однако официальное подтверждение мы имеем возможность опубликовать впервые.

Возможность выбора

Очевидно, что первый вариант решения уменьшает налогооблагаемую базу отчетного периода и потому может быть более выгоден налогоплательщику. Однако, поскольку такой подход не соответствует текущей позиции МНС, надо быть готовым отстаивать свои интересы в суде.

В типовой конфигурации «Упрощенная система налогообложения» налогоплательщику предоставлена возможность выбирать, какой точки зрения ему придерживаться. Для этого в конфигурации предусмотрена константа «Признавать авансы доходами в момент получения» (меню «Операции» — «Константы»), для которой может быть установлено одно из двух значений — «1» или «0».

При значении «1» авансы включаются в доходы в момент их получения. Соответственно, в момент отгрузки товара в счет ранее полученных авансов доход не признается.

При значении «0» авансы не включаются в доходы в момент их получения. Доход признается в момент отгрузки товара в счет ранее полученных авансов.

С появлением официальных разъяснений МНС России по данному вопросу при установке конфигурации значение константы «Признавать авансы доходами в момент получения» в соответствии с позицией МНС принимает значение «1» (начиная с релиза 7.70.113).

Источник: http://buh.ru/articles/documents/13387/

Расчет УСН 15% «доходы минус расходы»

Чтобы рассчитать УСН 15%, нужно определить доходы и расходы нарастающим итогом с начала года, а затем найти разницу между ними. Полученную сумму следует умножить на ставку (чаще всего она равна 15%). Эту величину надо сравнить с минимальным налогом и понять, что больше. Примеры вычислений — в нашей статье.

Что такое УСН «доходы минус расходы»

Упрощенная система налогообложения — это один из налоговых режимов, которые могут применять ООО и предприниматели. Существует два вида «упрощенки»: УСН с объектом «доходы» и УСН с объектом «доходы минус расходы». Компания или ИП вправе выбрать любой из них.

При упрощенной системе с объектом «доходы минус расходы» единый налог в общем случае равен выручке, уменьшенной на затраты, и умноженной на ставку 15% (подробно об этом читайте в статье «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»).

ВАЖНО. У регионов есть право уменьшить ставку для отдельных категорий налогоплательщиков. В 2019 году ставки для определенных видов деятельности снижены более чем в 80 субъектах РФ. Узнать, какое значение действует в том или ином регионе, можно в своей налоговой инспекции.

Условия применения УСН в 2019 году для ООО и ИП

Не всем организациям разрешено применять «упрощенку». Запрет установлен для тех, кто открыл филиалы, для банков, страховщиков, бюджетных учреждений, ломбардов, инвестиционных и негосударственных пенсионных фондов, микрофинансовых организация и ряда других компаний.

Нельзя переходить на «упрощенку» ООО и ИП, производящим подакцизные товары, добывающим и продающим полезные ископаемые, работающим в сфере игорного бизнеса, либо перешедшим на уплату единого сельхозналога.

Есть и другие ограничения:

- Доходы компании за 9 месяцев предыдущего года не должны превышать 112,5 млн. руб. (для всех, кроме вновь созданных);

- Доходы ООО и ИП за квартал, полугодие, 9 месяцев или год не должны превышать 150 млн. руб.;

- Средняя численность работников организации или предпринимателя не может превышать 100 человек;

- Остаточная стоимость основных средств у компании или ИП не может быть более 150 млн. руб.;

- Доля участия в организации других юрлиц не должна превышать 25%.

В 2019 году применяют УСН налогоплательщики, подавшие соответствующее уведомление в инспекцию не позднее 31 декабря 2018 года.

Юридические лица и ИП, зарегистрированные в 2019 году, могут стать «упрощенщиками», если подадут уведомление не позднее 30 календарных дней с даты постановки на налоговый учет.

| Видео (кликните для воспроизведения). |

Чтобы применять УСН в 2020 году, следует подать уведомление не позднее 31 декабря 2019 года.

Определение доходов и расходов при ставке УСН 15%

Расчет налога следует начинать с определения доходов и расходов

К доходам относится выручка по основному виду деятельности (доходы от реализации), а также внереализационные доходы, например, от сдачи в аренду недвижимости.

В расходы согласно статье 346.16 НК РФ включают все основные статьи затрат: заработную плату и страховые взносы с нее; стоимость товаров, предназначенных для реализации; командировочные, амортизацию основных средств и проч. Но перечень расходов является закрытым, так как в нем отсутствует пункт «прочие затраты». Из-за этого налоговики при проверках обычно аннулируют издержки, которые прямо не упомянуты в списке. Все расходы при УСН должны быть документально подтверждены и экономически обоснованы.

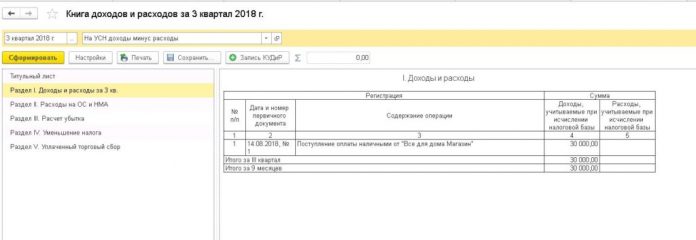

ВНИМАНИЕ. При «упрощенке» все доходы и расходы необходимо отражать в специальной книге. Ее форма утверждена приказом Минфина России от 11.12.06 № 169н. Учет ведется кассовым методом. Это значит, что запись в книге делается после того, как деньги фактически поступили в кассу или на счет, либо когда она выданы из кассы или списаны со счета.

Как рассчитать налог при УСН 15%?

Разница между доходами и расходами — это облагаемая база при УСН. Она определяется нарастающим итогом с 1 января по 31 декабря текущего года, затем расчет начинается с нуля.

Единый налог при упрощенной системе с объектом «доходы минус расходы» равен базе, умноженной на ставку 15%.

Сумму налога УСН 15% вычисляют по итогам года. До окончания года надо делать авансовые платежи по итогам первого квартала, полугодия и девяти месяцев. Размер авансового платежа находят так же, как и величину самого налога. При перечислении учитывают предыдущие авансовые платежи, начисленные за этот год.

Также по окончании года нужно рассчитать так называемый минимальный налог. Он равен доходам, полученным в течение года, умноженным на 1%. Затем надо сравнить две цифры: налог УСН 15% и минимальный. Большую из величин следует уплатить в бюджет. При переводе денег учитываются авансовые платежи за текущий год.

Пример расчета налога УСН «доходы минус расходы»

ООО «Сильва» занимается консалтингом в Московской области. В этом регионе для данного вида деятельности установлена ставка УСН с объектом «доходы минус расходы» 15%.

Первый квартал

В I квартале 2019 года доходы ООО «Сильва» составили 400 000 руб., а расходы — 310 000 руб.

Авансовый платеж по УСН 15% за I квартал равен 13 500 руб. ((400 000 руб. – 310 000 руб.) × 15%).

Полугодие

Во II квартале 2019 года доходы ООО «Сильва» составили 500 000 руб., а расходы — 430 000 руб.

Авансовый платеж за полугодие равен 24 000 руб. ((400 000 руб. + 500 000 руб.) – (310 000 руб. + 430 000 руб.) × 15%).

ООО «Сильва» перевела в бюджет 10 500 руб. (24 000 руб. – 13 500 руб.).

Девять месяцев

В III квартале за 2019 года доходы ООО «Сильва» составили 480 000 руб., а расходы — 390 000 руб.

Авансовый платеж за девять месяцев равен 37 500 руб.((400 000 руб. + 500 000 руб. + 480 000 руб.) – (310 000 руб. + 430 000 руб. + 390 000 руб.) × 15%).

ООО «Сильва» перевела в бюджет 13 500 руб.(37 500 руб. – 10 500 руб. – 13 500 руб.).

В IV квартале 2019 года доходы ООО «Сильва» составили 150 000 руб., а расходы — 100 000 руб.

Единый налог за 2019 год равен 45 000 руб.((400 000 руб. + 500 000 руб. + 480 000 руб. + 150 000 руб.) – (310 000 руб. + 430 000 руб. + 390 000 руб. + 100 000 руб.) × 15%).

Сумма минимального налога равна 15 300 руб.((400 000 руб. + 500 000 руб. + 480 000 руб. + 150 000 руб.) × 1%).

Бухгалтер установил, что налог УСН 15% (45 000 руб.) больше, чем минимальный (15 300 руб.). С учетом авансовых платежей ООО «Сильва» перевела в бюджет сумму 7 500 руб. (45 000 руб. – 13 500 руб. – 10 500 руб. – 13 500 руб.).

Срок уплаты УСН 15%

Налогоплательщики обязаны перечислить авансовые платежи не позднее 25 числа месяца, следующего за первым кварталом, полугодием и девятью месяцами (п. 7 ст. 346.21 НК РФ). Даты перечисления авансовых платежей:

- за первый квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за девять месяцев — не позднее 25 октября.

Налог УСН 15% по итогам года необходимо уплатить в бюджет: ИП — не позднее 30 апреля следующего года, ООО — не позднее 31 марта следующего года.

Если дата перечисления налога или авансового платежа выпадает на выходной или праздник, то перечислить деньги можно в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

При расчете УСН 15% «доходы минус расходы» организациям и предпринимателям нельзя забывать о декларации. Она представляется в ИФНС: предпринимателями — не позднее 30 апреля следующего года, компаниями — не позднее 31 марта следующего года.

Источник: http://www.buhonline.ru/pub/beginner/2019/9/15061

Расчет авансового платежа по УСН в 2020

Компании и предприниматели на УСН три раза в год перечисляют в бюджет авансовые платежи по налогу. Мы расскажем о порядке расчета платежей для объектов налогообложения «Доходы» и «Доходы минус расходы».

Сроки уплаты авансовых платежей на УСН в 2019 году

По итогам каждого квартала бизнесмены должны делать своего рода «предоплату налога» — авансовый платеж. Платеж вносится в течение 25 дней после завершения отчетного квартала. Если 25 число выпадает на выходной, то последний срок платежа переносится на ближайший будний день.

- за 1 квартал 2019 года — до 25 апреля 2019;

- за 1 полугодие 2019 года — до 25 июля 2019;

- за 9 месяцев 2019 года — до 25 октября 2019.

По итогам налогового периода — календарного года — нужно рассчитать остаток налога и уплатить его. Срок для уплаты — такой же, как для сдачи налоговой декларации:

- ООО должны сдать декларацию по УСН и уплатить налог по УСН за предыдущий 2019 год до 31 марта 2020.

- ИП должны сдать декларацию по УСН и уплатить налог по УСН за предыдущий 2019 год до 30 апреля 2020.

Налог по УСН уплачивается в особые сроки в двух случаях:

- прекращена деятельность, которая осуществлялась на УСН — не позднее 25-го числа месяца, следующего за месяцем, в котором деятельность прекратилась;

- при нарушении ограничений и утрате права на применение УСН — не позднее 25-го числа месяца, следующего за кварталом, в котором налогоплательщик утратил право на применение упрощенной системы.

Если вы забыли об авансовом платеже или опоздали с уплатой, налоговая служба начислит пени за каждый день неуплаты — вплоть до поступления денег в бюджет. Тех предпринимателей, которые решают уплатить налог один раз по итогам года, без всяких «предоплат» может ждать внушительная сумма пеней.

Расчет авансового платежа для УСН 6%

Порядок расчета авансовых платежей по УСН «доходы» и «доходы минус расходы» не изменился. Действуют те же правила, что и в 2018 году.

Шаг 1. Чтобы вычислить налоговую базу, суммируем все доходы компании с начала года до конца квартала, для которого рассчитываем авансовый платеж. Эти цифры берутся из 4 графы 1 раздела КУДиР. В качестве доходов на упрощенке учитывается выручка от реализации и другие доходы, список которых приведен в ст. 249 и ст. 250 НК РФ.

Сумму налога вычисляем по формуле: Доходы × 6%.

Уточняйте налоговую ставку для вашего вида деятельности в вашем регионе — она может быть уменьшена даже до 1%.

Шаг 2. Плательщики налога УСН 6% вправе применить налоговый вычет и снизить сумму налога. Налог можно уменьшить на размер страховых взносов за себя и своих работников и на сумму больничных, которые уплачены за счет работодателя. Компании, которые платят торговый сбор, включают сумму сбора в налоговый вычет.

- ООО и предприниматели с сотрудниками уменьшают налог не более чем на 50%.

- ИП без работников вправе уменьшать налог на размер всех страховых взносов, которые он платит за себя.

Шаг 3. Из получившейся суммы нужно вычесть авансовые платежи, которые сделаны в прошлые периоды текущего календарного года.

Пример расчета авансового платежа за 2 квартал по УСН 6%

ООО «Огонь и лед» получило за полугодие доходы на сумму 660 000 рублей. Из них в 1 квартале 310 000 рублей и во 2 квартале 350 000 рублей. Авансовый платеж за 1 квартал — 9 300 рублей.

Рассчитываем налог: 660 000 × 6% = 39 600 рублей.

Делаем налоговый вычет. В организации 2 сотрудника, за них платятся взносы 20 000 в месяц, больничных за полгода не было, торговый сбор компания не платит. Так, за 6 месяцев было уплачено взносов 20 000 × 6 = 120 000 рублей. Мы видим, что сумма налогового вычета больше суммы налога, значит налог мы можем уменьшить лишь на 50%. 39 600 × 50% = 19 800 рублей.

Теперь вычитаем из этой суммы уплаченный после 1 квартала авансовый платеж:

19 800 – 9 300 = 10 500 рублей.

Так, за 2 квартал нужно внести авансовый платеж 10 500 рублей.

Расчет авансового платежа для УСН 15%

Шаг 1. Суммируем все доходы предприятия с начала года до конца нужного квартала. Цифры берем из 4 графы 1 раздела КУДиР. В доходы на УСН попадает выручка от реализации и другие доходы, которые перечислены в ст. 249 и ст. 250 НК РФ.

Шаг 2. Суммируем расходы бизнеса с начала года до конца нужного периода, цифры берем из 5 графы 1 раздела КУДиР. Полный список затрат, которые могут учитываться как расходы предприятия, приведен в ст. 346.16 НК РФ. Важно соблюдать также порядок учета расходов: траты должны напрямую относиться к деятельности предприятия, должны быть оплачены и зафиксированы в бухгалтерии. Мы рассказывали о том, как правильно учитывать расходы на УСН. Страховые взносы на УСН 15% относятся к расходам и учитываются в их составе.

Сумму налога вычисляем по формуле: (Доходы – Расходы) × 15%.

Уточняйте налоговую ставку для вида деятельности вашего предприятия в вашем регионе. С 2016 года регион может установить дифференцированную ставку от 5 до 15%.

Шаг 3. Теперь из суммы налога вычитаем авансовые платежи, которые были внесены в предыдущие периоды текущего календарного года.

Пример расчета авансового платежа за 3 квартал по УСН 15%

ИП Мышкин А.В. с начала года получил доход 450 000 рублей. Из них за 1 квартал 120 000 рублей, за 2 квартал 140 000 рублей и за 3 квартал 190 000 рублей.

Расходы с начала года составили 120 000 рублей. Из них 30 000 рублей — в 1 квартале, 40 000 рублей во 2 квартале и 50 000 рублей в 3 квартале.

Авансовые платежи составили: 13 500 рублей в 1 квартале и 15 000 рублей во 2 квартале.

Рассчитаем сумму к уплате в 3 квартале: (450 000 – 120 000) × 15% = 49 500 рублей.

Вычтем из этой суммы платежи предыдущих кварталов: 49 500 – 13 500 – 15 000 = 21 000 рублей.

Так, ИП Мышкин по итогам 3 квартала должен уплатить 21 000 рублей.

Расчет итогового платежа по налогу за 4 квартала 2019 года

За 4 квартал уплачивается не авансовый платеж по налогу, а сам единый налог по УСН. Дело в том, что налог уплачивается частями в конце каждого отчетного периода, а 4 квартала года — это налоговый период. При расчете платежа за год учитываются все авансовые платежи, совершенные в течение года.

Расчет единого налога для УСН 6 %

Налог рассчитывается по формуле = Налоговая база × 6% – Авансовые платежи за 1, 2 и 3 кварталы

Шаг 1. Рассчитайте доходы за налоговый период. Для этого просуммируйте все доходы, полученные в 1, 2,3 и 4 квартале нарастающим итогом. Эта сумма находится в первом разделе КУДиР. Организации и ИП на УСН в качестве доходов учитывают выручку от реализации, а также внереализационные доходы, которые перечислены в ст. 249 и 250 НК РФ .

Шаг 2. Определите размер страховых взносов за период и уменьшите налог на их сумму

ООО и ИП с работниками могут уменьшить налог не более чем на 50 %;

ИП без работников имеет право без ограничений уменьшать налог на величину страховых взносов, которые он платит за себя.

Шаг 3. Определите налоговую базу. Из суммы доходов, полученных за год, вычтите сумму уплаченных за год страховых взносов. Если сумма налогового вычета превышает 50 % налога (для организаций и ИП с работниками), то налог уменьшайте лишь наполовину.

Шаг 4. Рассчитайте налог по УСН. Полученную налоговую базу умножайте на ставку налога и вычитайте все авансовые платежи, перечисленные в бюджет в течение года.

Пример расчета единого налога для ООО «Кактус» за 2019 год

ООО «Кактус» работает на упрощенке с объектом налогообложения «доходы». В организации два сотрудника, зарплата каждого из них 45 000 рублей. Доходы компании за весь год составили 860 000 рублей.

1 квартал — 200 000 рублей;

2 квартал — 160 000 рублей;

3 квартал — 280 000 рублей;

4 квартал — 220 000 рублей.

В течение года были перечислены авансовые платежи за 1 квартал — 6 000 рублей, за 2 квартал — 4 600 рублей, за 3 квартал — 7 500 рублей.

Сумма налога за год составляет: 860 000 × 6 % = 51 600 рублей.

Мы можем уменьшить эту сумму на размер уплаченных взносов. С зарплаты двух сотрудников (90 000 рублей) ежемесячно уплачиваются страховые взносы в размере 30% — 90 000 × 30% = 27 000 рублей в месяц. За прошедший год организация перечислила страховых взносов на сумму 27 000 × 12 = 324 000 рублей. Больничные не выплачивались.

Мы видим, что сумма взносов больше суммы налога, но налог мы все равно можем уменьшить только наполовину: 51 600 × 50 % = 25 800 рублей.

Теперь из этой суммы мы должны вычесть авансовые платежи за три квартала:

25 800 – (6 000 + 4 600 + 7 500) = 7 700 рублей.

Таким образом, организация должна уплатить 7 700 рублей до 31 марта 2020 года.

Расчет единого налога для УСН 15%

Шаг 1. Определите налоговую базу. Доходы и расходы возьмите из КУДиР. Доходы записаны в первом разделе КУДИР в графе 4. «Упрощенцы» должны учитывать в налоговой базе доходы согласно ст. 249 и 250 НК РФ . Расходы указаны в графе 5 первого раздела КУДиР. В качестве расходов признаются экономически обоснованные и подтвержденные документами затраты, которые перечислены в п. 1 ст. 346.16 НК РФ .

В отличие от режима УСН «Доходы», на объекте «Доходы минус расходы» страховые взносы нельзя принять к вычету. Они сразу включаются в расходы и уменьшают налоговую базу и сам налог.

Шаг 2. Определите размер налога. Налог вычисляется по формуле:

Налог = (Доходы — Расходы) × 15 %.

Уточняйте налоговую ставку для вашего региона и вида деятельности, она может быть меньше 15 %.

Шаг 3. Рассчитать сумму налога к уплате за год. Из рассчитанной суммы налога вычтите авансовые платежи, которые были сделаны в 1, 2 и 3 кварталах.

Пример расчета единого налогового платежа для ИП Халтуркин В.А.

Доходы ИП за 2019 год составили 3 880 000 рублей, а расходы составили 2 600 000 рублей. Из них:

| Видео (кликните для воспроизведения). |

Источник: http://www.b-kontur.ru/enquiry/325

Юрист со стажем работы более 9 лет.