Содержание

Бухгалтерский учет поступления материалов

Для учета материалов существует бухгалтерский счет 10 «Материалы». Счет 10 – активный, на нем ведется учет активов предприятия (материальных ценностей), по дебету данного счета отражается поступление материалов на склад предприятия, по кредиту выбытие и их отпуск в производство.

При поступлении на предприятие материальные ценности могут учитываться двумя способами:

- по фактической себестоимости (зачастую так оно и происходит);

- по учетным ценам (в данном случае в качестве учетной могут выступать средние покупные цены или плановая себестоимость).

Поступление материалов отражается в карточке учета материалов М-17.

К 10 счету может быть открыт ряд субсчетов: сырье и материалы, полуфабрикаты, топливо, тара, запасные части и т.д.

Кроме этого, на каждом субсчете может вестись еще аналитический учет поступления по каждому конкретному виду (сорт, наименование) материалов или по местам их хранения.

Учет по фактической себестоимости

К затратам можно отнести:

- непосредственно стоимость по договору купли-продажи;

- затраты на услуги сторонних организаций, связанные с приобретением материалов (например, информационные, консультационные);

- транспортно-заготовительные расходы (ТЗР);

- затраты, связанные с доведением материальных ценностей до состояния, в котором они могут быть использованы.

Также в этот перечень можно включать и другие расходы, возникающие в процессе приобретения материалов и доведения их до пригодного состояния.

Поступление материалов от поставщика осуществляется на основе доверенности на получение ТМЦ форма М-2 или М-2а. Форму М-2а, как правило, применяют при частом, постоянном получении ценностей. Форма М-2 обычно применяется для разового получения. Главное отличие этих двух форм – это наличие корешка в форме М-2, который при выдаче доверенности остается в бухгалтерии и подшивается в соответствующие папки. Данный корешок содержит необходимую информацию о выданной доверенности и позволяет бухгалтеру не делать дополнительных записей вручную. Применение этих форм актуально в том случае, если лицо, получаемое ТМЦ у поставщика или перевозчика, доставившего ТМЦ, не является руководителем организации или индивидуальным предпринимателем.

Проводки

НДС по приобретаемым ТМЦ выделяется на отдельный счет 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60, после чего НДС направляется к вычету в дебет счета 68 «Расчеты по налогам и сборам» субсчет «НДС» — проводка Д68.НДС К19.

Оплата поставщику с расчетного счета оформляется проводкой Д60 К51.

Выполнить указанные выше бухгалтерские проводки можно только в том случае, если имеются подтверждающие документы:

- товарная или товарно-транспортная накладная от поставщика;

- счет-фактура с выделенным НДС от поставщика;

- накладная и счет-фактура по другим затратам, связанным с приобретением и транспортировкой;

- платежные документы, подтверждающие факт оплаты всех расходов покупателем.

При приеме товарно-материальных ценностей проверяются данные документов, сверяется фактическое наличие материалов с указанным в документах, если расхождений нет, то оформляется приходный ордер форма М-4. Если же в процессе проверки выявлены расхождения по количеству, ненадлежащее качество, то оформляется акт о приемке форма М-7.

Проводки по учету материалов при поступлении по фактической себестоимости:

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб. Расходы на доставку составили 11 800 руб., в том числе НДС 1 800 руб. ТМЦ приходуются по фактическим ценам. Расходы на доставку отражаются на отдельном субсчете счета 10 – 10.ТЗР. В производство отправлено 500 шт. ТМЦ.

Проводки:

Учет по учетным ценам

Для учета товарно-материальных ценностей в данном случае используются вспомогательные сч. 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

Проводки

НДС выделяется отдельно на 19 счет: Д19 К60, после чего направляется к вычету Д68.НДС К19.

После чего ТМЦ приходуются в дебет сч. 10 по учетным ценам: Д10 К15.

Разница между фактической ценой, указанной на сч. 15, и учетной, отраженной на сч. 10, отражается на сч. 16.

Если фактическая цена больше учетной, то выполняется проводка Д16 К15 на величину, равную разнице между закупочной и учетной стоимостью. При этом на сч. 16 появляется дебетовое сальдо, которое в конце месяца списывается на те счета, на которые списываются материалы. Сумма, которую нужно списать со сч. 16 в конце месяца определяется по следующей формуле:

(Сальдо по дебету сч. 16 на начало месяца + оборот по дебету сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).

(Сальдо по кредиту сч. 16 на начало месяца + оборот по кредиту сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб.

ТМЦ приходуются по учетной цене 120 руб. за штуку. В производство направлено 500 шт. ТМЦ.

Проводки:

Помимо того, что материалы могут поступить на предприятие от поставщика, их можно также изготовить собственными силами из других материалов, также они могут быть внесены в уставной капитал организации или получены безвозмездно.

Другие способы поступления материалов

При изготовлении материальных ценностей стоимость, по которой они будут оприходованы на склад, складывается из всех фактических затрат, возникших в процессе производства. Сюда могут включаться: стоимость исходных материалов, амортизация основных средства, используемых при производстве, зарплата персонала, накладные расходы и прочие прямые расходы.

Все затраты по производству собираются на сч. 20 «Основное производство» или 23 «Вспомогательное производство», после чего списываются на сч. 10 Материалы.

Проводки:

Взнос в уставный капитал

Если материальные ценности поступают от одного из учредителей в виде взноса в уставный капитал, то необходимо провести их оценку, согласовать стоимость со всеми учредителями, при необходимости воспользоваться независимой экспертизой.

Также в фактическую себестоимость могут быть включены транспортно-заготовительные расходы.

Проводка по учету поступления материалов в данном случае будет иметь вид: Д10 К75.

Безвозмездное поступление

Если материалы поступают в организацию по договору дарения (безвозмездно), то их фактическая себестоимость принимается равной среднерыночной стоимости. Сюда также включаются транспортно-заготовительные расходы.

Безвозмездное поступление отражается проводкой: Д10 К98.

По мере списания материальных ценностей в производство с дебета счета 98 «Доходы будущих периодов» списываются суммы по материалам, полученным при дарении, в кредит счета 91/1 (отражаются в составе прочих доходов).

Проводки при безвозмездном поступлении материалов:

Безвозмездная передача материальных ценностей отличается тем, НДС в этом случае не выделяется, даже если поставщик предоставил счет-фактуру.

Источник: http://www.klerk.ru/buh/articles/476884/

Реализация материалов: проводки

realizaciya_materialov_provodki.jpg

Похожие публикации

Учет материалов в производственном предприятии – весомая часть общего учетного процесса и состоит он из множества составляющих. Компании строго лимитируют свои запасы, следя за тем, чтобы их стоимость не превышала установленных рассчитанных пределов, а материалы эффективно и рационально использовались в производстве, не залеживаясь на складах и не отвлекая тем самым средства из оборота.

Однако ситуации, когда в структуре запасов образуется сегмент неликвидных активов, встречаются нередко. Тогда перед руководством компании встает вопрос о реализации неиспользуемых материалов, поскольку ненужные в одной организации, они могут быть необходимы в другой. Рассмотрим, какими бухгалтерскими записями оформляют продажу материалов в производственных фирмах.

Особенности реализации ТМЦ на сторону

Продажа ТМЦ в компании производится по ценам реализации, согласованным обеими сторонами сделки и означенным в заключенном договоре. На основе договоренностей составляются счет-фактура (если продавец является плательщиком НДС) и накладная формы М-15 на отпуск ТМЦ на сторону. В ней указываются сведения о продавце и покупателе, продаваемых материалах, их количестве, цене, стоимости. Если доставку ТМЦ осуществляет продавец, то оформляется еще один документ – товарно-транспортная накладная.

Доходы от продажи ТМЦ считаются доходами от внереализационной деятельности, поскольку материалы и сырье – это промежуточные активы для компании, не представляющие сами по себе объекты продажи. Поэтому для обобщения данных по продажам сырья и материалов используют счет прочих доходов и расходов 91. Списание ТМЦ производится со счета учета материалов по ценам себестоимости в соответствии с принятой политикой их определения в компании (по себестоимости каждой единицы, средней себестоимости или методу ФИФО).

Проводки по реализации материалов

Как правило, право собственности на реализуемые ТМЦ переходит покупателю в момент отгрузки. Бухгалтер по факту отгрузки составляет проводки:

Операция

Д/т

К/т

Реализация без предоплаты

Списание ТМЦ в реализацию (по себестоимости материалов)

НДС начислен на цену продажи

Выручка от продажи по цене реализации

Оплата покупателем реализованных материалов

Источник: http://spmag.ru/articles/realizaciya-materialov-provodki

Механизм начисления НДС – примеры проводок

Налог на добавочную стоимость отражается на широком спектре услуг и товаров. В любом холдинге все НДС проводки проходят через бухгалтерию, где и производятся вычисления. Чтобы быть подкованным в этом деле, разберёмся в этом вопросе.

Кратко о самом налоге и механизме НДС

Напомним, НДС – это налог на добавочную стоимость, то есть на разницу между конечной ценой и себестоимостью.

Отражен НДС в бухгалтерском учёте в виде проводок. Конкретные ситуации описаны в данной статье.

Налог уплачивается со всех видов занятости компании как с основного, так и с дополнительного. Оформление Д90 К68 отображает процент с выручки, то есть сумму налога, которую нужно внести в бюджет. Отметка Д91 К68 свидетельствует о проценте, реализуемом с прочих операций, пополняющих капитал.

Покупая материал, приобретающая фирма имеет право возместить сумму через проводки:

- Д19 К60 – налог на полученный продукт.

- Д68 К19 – предъявлен к вычету после принятия к налоговому учёту, что уменьшает лишние расходы.

Начисление и возмещение устанавливается в кредите и дебете соответственно. На разницу между ними и ориентируется бухгалтер при заполнении декларации за отчетный квартал. Если же кредитный оборот выше дебетового, то разность необходимо оплатить в бюджет, если же совершенно противоположный финансовый результат, то государство остаётся должным и происходит возмещение налога.

Основные правила учета НДС

Учёт НДС образуется в счете 68. Кроме этого, открывается еще один специальный субсчет.

По кредиту в бухгалтерском учёте представлены суммы, которые нужно перечислить в российский капитал. А по дебету отражают денежные средства, уже внесённые в бюджет России. Здесь же заключены возмещённые платежи.

Счёт 19 был уже упомянут, тем не менее, стоит рассмотреть его более детально. Формируется налог с реализации уже полученных товаров, услуг, покупок, различных работ. Это означает, что в их оплату уже входят налоговые обязательства. Следовательно, по счетам 68 и 19 производят расчёты, по которым видно, сколько нужно уплатить.

Бухгалтерские проводки по НДС и примеры

Чтобы проще было понять бухгалтерские проводки по НДС, как происходят все вычеты и как выглядит корреспонденция, разберем некоторые примеры и покажем данную деятельность более детально.

Перечисление НДС в бюджет

Когда начислен НДС к уплате в бюджет, нужно разобраться и знать проводку.

Перевод средств происходит по конкретным счетам. Их составляют следующим образом:

Дебет 68 – Кредит 51 «Расчётные счета». Именно по такому алгоритму происходит переведение.

Начисление НДС

Всё, что облагается налогом, отображается в бухучёте. Каждому действию соответствует своя проводка.

Если начислен НДС с выручки продукции, услуг по основному функционалу, то применяется схема: Дебет 90 – Кредит 68. Начисление при такой же реализации по другим видам работ происходит по проводке Дебет 91– Кредит 68. К вспомогательной работе можно отнести, например, аренду помещений, если приоритетная задача предприятия – торговля.

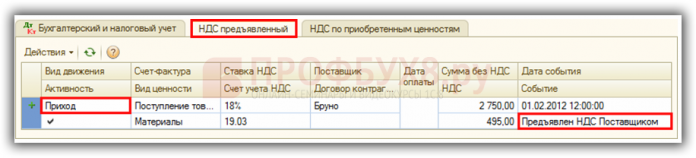

Отражение НДС по приобретенным материалам

Отражен может быть НДС по приобретённым материалам по нескольким операциям. Для удобства представим их в виде таблицы, где учёт будет зафиксирован в следующих показателях:

НДС к возмещению

К возмещению предъявлен счет НДС поставщику, который уже включён в покупку и выводится отдельной строкой в документах. Это можно назвать еще «входным» налогом.

За приобретение товара «ответственен» сч. 41. Приобретая продукцию, предприятие принимает счёт-фактуру, где отдельно прописана сумма. Оно может отделить налог от суммы и отнести к вычету, при этом продукция будет учитываться уже по цене без процента.

Изучим это на примере. Компания «Марс» оплатила изделия поставщика в размере 14750 рублей с %. Полная продажа привела к прибыли в 23600 рублей с налогом. Ставка составляет 18%.

Получив товар на руки, «Марс» делит стоимость на две части: с 18%, то есть 2250 рублей, реализуемые Д19 К60, и цена без каких-либо %(12500рублей), учтённая формулой Д41 К60. В итоге, чтобы воспользоваться правом на возмещение, достаточно применить Д68 К19. Заключительную процедуру можно провести только по счёту-фактуре, который с 2014 года должен выставляться в обязательном порядке, поэтому необходимо внимательно читать прикреплённые бумаги. Это поможет избежать споров между агентами.

НДС с авансов выданных

Если в договоре между партнёрами имеется пункт о предварительной плате и всё тот же счёт-фактура, учреждение может получить вычет налога с авансов, гарантирующих будущие поступления.

Проводка по начислению НДС также будет иметь отражение в плане для более глубокого понимания.

| Описание действия | Д/т | К/т | Подтверждение |

| Перечисление аванса | 60 | 51 | Платёжное поручение исх. |

| Предъявление налога к вычету |

68 | 76 | Книга покупок |

| Принятие оборудования | 08 | 60 | Накладная |

| Выделение процента с поставки |

19 | 60 | СФ поставщика |

| Предъявление к вычету | 68 | 19 | Книга покупок |

| Непосредственное восстановление процента с аванса |

76 | 68 | Книга продаж |

НДС с авансов полученных

Перечисление НДС в бюджет с авансов также отражается в номенклатуре и имеет свои проводки.

При поступлении аванса осуществляется проводка Д51 К62, подтверждением служит платёжное поручение. При начислении процента с авансовых денег используется модель Д76 К68, фиксируется информация в выданном СФ.

После того, как прошла сделка, проходит заключительная процедура предъявления налога к вычету в бюджет. Она закреплена формой Д68 / К76 и книгой покупок.

Учет входного НДС и списание его в состав расходов

Согласно закону, если полученная продукция используется вне налогообложения, то входной налог внести в вычет нет возможности. Его можно включить в саму стоимость.

18% полученных товаров реализуются проводкой Д19/К60. Когда процент уже введён в цену продукта, то применима Д41/К19.

Счета, на которых учитывают налог

Правильная проводка – залог отсутствия ошибок. Именно поэтому необходимо знать, на каком счете отражается информация по финансам.

К основным относятся:

- «Входной», связанный с вычетом на приобретённые услуги – сч. 19. Кроме этого, он может быть разделён на 19.1(ОС), 19.2(НМА) и другие.

- К восстановлению. Этот счет регламентирует все операции: начисление, оплата и возмещение – сч. 68. Восстановление закрепляется определенной записью Д/т 68 К/т 19.

Пени по НДС

Проводки по НДС – система, требующая работы с профессионалами. Бухгалтерия проводит всю корреспонденцию, чтобы не возникало просрочек, так как это грозит штрафными санкциями.

Если вдруг такой инцидент произошёл, то инспекция начисляет неустойку учреждению в размере 1/300 ставки рефинансирования Центрального Банка самостоятельно, или в ходе проверки ФНС. Этому соответствует Д99 К68, а по записи Д68/К51 регистрируется уплата.

Источник: http://expert-nds.ru/nds-provodki/

Акцептован счет: проводка

Для корректного отражения акцепта счета в бухгалтерском учете, а также для понимания того, какая проводка отразит факт хозяйственной жизни, при котором, например, акцептован счет поставщика за поступившие материалы, необходимо четкое понимание, какой факт хозяйственной жизни понимается под данным определением. Понятие акцепта приведено в ст. 428 ГК РФ, где объяснено, что акцептом признается ответ о полном и безоговорочном принятии условий оферты. В бухгалтерском учете акцепт счета рассматривается исходя из данного нормативного определения.

Понятие акцепта в бухгалтерском учете

Понятие акцепта, исходя из вышеупомянутого определения в ГК РФ, применимо в отношении оферты. В свою очередь счет на оплату может быть рассмотрен как оферта, в которой продавец (поставщик) предлагает покупателю приобрести определенный товар или услугу за определенную сумму. Согласно ст. 435 ГК РФ офертой признается направленное адресатам (одному или нескольким) конкретное предложение, которое в полной мере выражает намерение лица, его направившего, вступить в договорные отношения с адресатом. В случае с акцептом счета подобным действием выступает его полная или частичная оплата. Таким образом, чтобы отразить акцепт счета, необходимо отразить проводки по начислению задолженности, начислению НДС в случае необходимости и произведению оплаты по данному счету.

В традиции делового оборота, в частности, используется подход, согласно которому счет называют акцептованным, если от ответственного лица поступило согласование на его оплату (счет завизирован для составления платежного поручения банку).

Бухгалтерские проводки для отражения акцепта

Наиболее актуальными хозяйственными операциями, в отношении которых может производиться акцепт счета, являются:

- приобретение материалов или услуг, в том числе коммунальных услуг;

- транспортировка товарно-материальных ценностей, не включенная в их стоимость;

- поставка и монтаж оборудования.

Для отражения фактов хозяйственной деятельности, относящихся к акцептованным счетам поставщиков за товары или услуги, используются следующие проводки:

Акцептован счет за материалы или услуги

Дт 10, 20, 25, 26 Кт 60 – начислена задолженность по расчетам с поставщиками и подрядчиками.

Дт 19 Кт 60 – начислен НДС по приобретенным материалам.

| Видео (кликните для воспроизведения). |

Дт 60 Кт 50, 51 – произведена оплата счета.

Акцептован счет транспортной организации за доставку материалов

В случае, если производилась доставка материалов до покупателя за счет покупателя, то необходимо отразить в учете стоимость доставки, включив ее в стоимость материалов:

Дт 10 субсчет «ТЗР» Кт 60, 76 – начислена задолженность перед поставщиками за доставку материалов.

Дт 60, 76 Кт 50, 51 – произведена оплата счета за доставку материалов.

Дт 19 Кт 60, 76 – начислен НДС по транспортным услугам.

Акцептован счет поставщика за оборудование

Дт 08 Кт 60 – начислена задолженность по расчетам с поставщиками и подрядчиками за поставку оборудования, не требующего монтажа.

Дт 19 Кт 60 – начислен НДС по приобретенному оборудованию.

Дт 60 Кт 50, 51 – произведена оплата счета.

Акцептован счет транспортной организации за доставку оборудования

Дт 08 Кт 60, 76 – начислена задолженность перед поставщиками за услуги по доставке оборудования.

Дт 19 Кт 60, 76 – начислен НДС по транспортным услугам.

Дт 60, 76 Кт 50, 51 – произведена оплата счета за доставку оборудования.

Акцептован счет за электроэнергию, газ, воду

Дт 20, 23, 25, 26 Кт 60 – начислена задолженность перед поставщиками за выполненные ими работы и оказанные услуги, в т.ч. предоставление энергии, газа, пара, воды для нужд производства, ОПР и ОХР.

Дт 60 Кт 50, 51 – произведена оплата по счету за коммунальные услуги.

Из приведенных примеров видно, что для отражения акцептованного счета от поставщиков материалов и услуг в учете необходимо отразить начисление задолженности по кредиту и возникновение соответствующего актива по дебету, начисление НДС по приобретенным ценностям и оплату счета.

Источник: http://glavkniga.ru/situations/s504444

НДС по приобретенным ценностям – примеры, проводки

Учет налога предполагает не отражение НДС в балансе. Проводки являются необходимыми для корректного отражения этого налога при выполнении операций. Поэтому рекомендуется ознакомиться с проводками и счетами, которые наиболее часто встречаются в бухучете.

Налог на добавленную стоимость по приобретенным ценностям в бухгалтерском балансе: актив или пассив

НДС по приобретаемым ценностям в балансе – это строка 1220, дебет отражается в строке 1230, кредитный долг – в строке 1520. Необходимо установить, является ли налог активом или пассивом.

Строки 1220 и 1230 являются текущими активами – их оборот производится обычно в течение 12 месяцев. Строка 1520 является пассивной.

В строке 1220 отражается сумма сбора, которую компания может вычесть в дальнейшем. Чтобы реализовать право на вычет, компания должна соблюсти одновременно несколько требований – ценности предназначаются для вида работ, которые облагаются налогом, стоимость приобретения учтена, есть корректно составленная фактура.

В строке 1230 отображаются размеры оставшихся на конец периода долгов покупателей с учетом сбора. Включаются данные по остаткам, значения по расчетным счетам.

В строке 1520 в пассиве суммируются остатки по кредитным обязательствам с учетом платежа. Это долги предприятия, которые оно обязано закрыть в течение года, либо в процессе цикла производства, если он длится более 12 месяцев. Размер долга перед

бюджетом должен сверяться с показателями фискальной службы. Производить самостоятельный расчет нерегулируемых долгов запрещено.

Ведение учета НДС по приобретенным ценностям

Учет налога на добавленную стоимость по приобретенным ценностям отражается на специальном счете 19. Он используется несмотря на то, выполняет ли компания только операции, облагаемые сбором, либо дополнительно и необлагаемые.

Счет 19 является активным, а обороты по нему указывают на суммы НДС по приобретаемой продукции или работам. В случае освобождения поставщика от внесения платежа, при покупке у потребителя нет входного налога, то есть запись по счету не выполняется.

НДС может приниматься к вычету при соблюдении нескольких условий – в случае наличия фактуры ведения учета покупок, использования ценностей в деятельности, которая облагается сбором. В бюджет вносится сумма, которая рассчитывается как разность суммы начисленного сбора с выручки и величины суммы к вычету.

Есть некоторые особенности ведения сбора при возвращении некачественного товара. Если брак обнаружен в процессе приема ТМЦ, то до момента возврата поставщику продукция вносится на забалансовый счет 002. При возврате делается кредитовая запись

по этому же счету.

Для учета платежа в бюджет по приобретаемым ценностям применяется 19 счет. По дебету счета отражается размер входного налога, который поступает с товарами от поставщика, по кредиту отражается использование права на вычет, подтвержденного документами. Корректировки оформляются с использованием специального акта, а сумма уточняется выпиской корректировочного счета-фактуры.

Распространенные проводки по НДС по приобретенным ценностям

НДС по приобретенным ценностям в балансе отражается с использованием специальных проводок. Частыми являются Дт 19 Кт 60 – так отражается входной сбор по приобретаемым ОС, нематериальным активам и т.д.

Если в строках на балансе указана проводка Дт 20 Кт 19, это означает списание налога по активам и услугам, применяемым в операциях, которые не облагаются сбором. Проводка Дт 91 Кт 19 означает списание сбора на прочие расходы, если нет счета-фактуры, либо документ был некорректно заполнен.

Счет 46

Счет отражает выполненные этапы по незавершенным работам. Он предназначен для отображения информации о законченных этапах работ. Применяется компаниями, которые выполняют долгосрочные работы, при этом начало и конец выполнения приходятся на разные периоды отчетности.

Счет 19

В счете отражается НДС по приобретенным ценностям. Он нужен для обобщения сведений о внесенных компанией суммах сбора по ценностям, работам, услугам. К счету относятся субсчета 19-1, 19-2, 19-3.

Практические примеры по учету НДС по приобретенным ценностям

Рекомендуется ознакомиться с примерами, как должен учитываться и отражаться НДС по приобретаемым ценностям.

Организация «Авангард» купила 20 декабря в 2018 году партию кондиционеров за полмиллиона рублей, в том числе налог (со ставкой 18%) составил 76271,18. Товар был куплен для реализации в дальнейшем.

В таком случае будет составлена проводка Дт 41 Кт 60 – 423728, 81 – оприходованная продукция без включения в эту сумму сбора. Дт 19 Кт 60 – 76271,18 – учитывается входной сбор от продавца. Дт 60 Кт 51 – полмиллиона рублей перечисляются продавцу.

В результате недочетов работы бухгалтерии поставщика счет не выставлялся пять суток после отгрузки, размер сбора остался на 19 счете. После перепроверки информации продавец составил фактуру, и налог был принят к вычету в новом периоде. Проводка будет Дт 68 Кт 19 – 76271,18.

Отчет о движении денежных средств и НДС

Средства, которые были получены от заказчиков и внесены подрядчиком, указываются в отчетной документации без налога на стоимость. Согласно существующим правилам поступления денег они отображаются в отчете отдельно от выплат компании.

Денежный поток следует показывать свернуто, если информация отображает деятельность преимущественно контрагентов, а не организации. Суммы поступлений и выплаты взносов должны отображаться в отчете.

Свернуть НДС можно путем следующего расчета – из налога, приобретаемого от покупателей, вычесть средства, оплаченные поставщикам, а также взносы в бюджет, после прибавить взнос, возмещенный из бюджета. Результат вписывается в строку прочих поступлений.

Источник: http://expert-nds.ru/nds-po-priobretennym-czennostyam-v-balanse/

Как ведется учет НДС по приобретенным ценностям

Счет 19 «НДС по приобретенным ценностям»

Этот счет является активным. Дебетовые обороты по счету указывают на сумму входного налога по приобретенным товарам (работам, услугам). Причем если поставщик освобожден от уплаты НДС (в силу разных причин), то при приобретении у покупателя нет входного налога, соответственно, запись по счету 19 им не производится.

При получении ТМЦ от поставщиков сразу же делаются такие проводки:

- Дт 10 (41, 08) Кт 60 — стоимость оприходованных материалов без НДС;

- Дт 19 Кт 60 — выделена сумма входного налога.

При оприходовании оказанных услуг:

- Дт 20 (23, 25, 26, 44) Кт 60 — в производственных затратах учтена сумма оказанных услуг (значение без НДС);

- Дт 19 Кт 60 — отображен входной НДС на основании предоставленного счета-фактуры, а иногда и другого документа, в котором выделен относящийся к покупке налог.

В соответствии с абз. 2 п. 147 приказа Минфина от 28.12.2001 № 119н, если в первичных документах сумма налога не выделена, то при оплате за поступившие ценности сумма НДС не выделяется расчетным путем. При этом покупка оприходуется целиком по стоимости приобретения (без выделения налога).

Суммы налога, учтенные по дебету счета 19, могут быть списаны (Кт 19):

- в Дт 68.2 — при использовании приобретения в налогооблагаемой деятельности;

- в Дт 91.2 — если по покупке нельзя воспользоваться правом на вычет;

- в Дт счетов 10, 08, 41, 26, 20 (увеличивая стоимость покупки) — при использовании приобретения для не облагаемой налогом деятельности.

В большинстве случаев отражение налога по кредиту счета 19 означает списание налога к возмещению (использование права на вычет) из госбюджета. Сальдо по счету 19 на конец отчетного периода будет означать, что налог списан со счета не полностью.

Когда налог может быть взят к вычету

НДС может быть принят к вычету при соблюдении 3 основных условий:

- имеется счет-фактура с выделенной суммой налога;

- покупка оприходована в учете;

- приобретенные ценности будут использованы в налогооблагаемой деятельности.

При использовании права на вычет делается проводка Дт 68.2 Кт 19.

В бюджет уплачивается сумма налога, которая определяется как разность суммы начисленного НДС с выручки от реализации и величины принятого к вычету налога.

Если же счет-фактура отсутствует (и не будет получен в течение 3 лет с квартала оприходования покупки), сумма НДС списывается на счет 91. Если по оприходованным ценностям налог уже предъявлен к вычету, а они начинают использоваться в необлагаемой налогом деятельности, то его восстанавливают на счете 19 и затем включают в стоимость покупки (для применения в необлагаемой деятельности НДС по товарно-материальным ценностям, которые были переданы в качестве вклада в уставный капитал, списывается со счета 19 на увеличение стоимости вклада.

Поскольку отчетность по НДС является единой по организации, имеющей обособленные подразделения, то при отпуске ТМЦ со своего склада собственному обособленному подразделению, работающему с НДС, вне зависимости от того, выделено ли оно на отдельный баланс, налог в такой операции не учитывается. Это значит, что отпуск материалов производится без учета НДС по фактической себестоимости с учетом расходов по транспортировке и заготовке. Если же изготавливаемая обособленным подразделением из этих материалов продукция освобождена от налогообложения, НДС при передаче включается в стоимость передаваемых ТМЦ.

Проводка Дт 60 Кт 60: зачет аванса и погашение задолженности

Если ранее поставщику был выдан аванс, то одновременно с записью по поставке товаров, работ, услуг производится зачет аванса записью:

- Дт 60 Кт 60 (субсчет «Авансы») — учтена предоплата за товар;

- Дт 76 Кт 68 — начислен к уплате налог по предоплате в сумме, ранее принятой к вычету.

Если ранее аванс поставщику не выдавался, то делать проводку Дт 60 Кт 60 для его зачета, а также начислять НДС с зачтенного аванса не нужно.

Обратите внимание! Для того чтобы сделать проводку Дт 60 Кт 60 для зачета ранее выданного аванса, никаких дополнительных документов составлять не нужно.

Однако если поставщику был излишне выдан аванс по одному договору и при этом имеется задолженность перед ним по другому договору, то чтобы сделать зачет задолженностей записью Дт 60 Кт 60, необходимо составить акт зачета взаимных требований.

Еще несколько слов о проводке Дт 60 Кт 60. Если оплата за поставленный товар производится собственным векселем, в этом случае она отражается записью Дт 60 Кт 60 (вексель).

Учет НДС при недопоставке товара

При обнаружении недостачи товара в момент его приемки составляется акт по любой из трех форм: ТОРГ-2, ТОРГ-3 или М-7. Акт желательно составлять в присутствии представителя поставщика или грузоперевозчика (этот момент должен быть прописан в договоре поставки). В приходной накладной делается запись о том, что составлен акт по недопоставке. Если же недовложение обнаружено уже после приемки товара, то составляется акт произвольной формы.

После составления акта покупатель оформляет и передает поставщику претензию с требованием произвести допоставку недостающего товара либо возвратить деньги за недостающую часть. В последнем случае поставщиком оформляется корректировочный счет-фактура в связи с изменением количества поставленного товара (письма Минфина России от 12.03.2012 № 03-07-09/22, ФНС России от 01.02.2013 № ЕД-4-3/1406@). Вносить изменения в приходную накладную необязательно — достаточно приложить акт о недопоставке.

При обнаружении недопоставки в момент приема товара на склад покупатель вправе поставить на приход фактически пришедшее количество товара и в соответствии с суммой налога, отвечающей реальному объему поступления, принять НДС к вычету даже по исходному счету-фактуре (письмо Минфина России от 12.05.2012 № 03-07-09/48). Документальным основанием для этого послужит составленный акт.

Выставление претензии поставщику по недопоставке отражается проводкой Дт 76.2 Кт 60 на стоимость недопоставленного товара с НДС.

Если же недовложение было выявлено после приемки товара, то потребуется корректировать проводки, а если декларация с учетом завышенных сумм вычета к этому времени уже сдана в ИФНС, то и сдавать уточненку.

На момент приемки товара делаются проводки:

- Дт 41 Кт 60 — принятие к учету товара по представленным поставщиком документам;

- Дт 19 Кт 60 — отображена сумма входного НДС;

- Дт 68 Кт 19 — принятие НДС к вычету.

После оформления акта о недопоставке:

- Дт 41 Кт 60 — сторно на сумму недополученного товара без НДС;

- Дт 19 Кт 60 — сторно на сумму НДС в части недополученного товара;

- Дт 68 Кт 19 — корректируется принятый к вычету НДС (сторнируется);

- Дт 76.2 Кт 60 — составлена претензия поставщику по факту обнаружения недопоставки;

- Дт 51 Кт 76.2 —поставщик возвратил деньги за недопоставленный товар.

Учет НДС при недопоставке в пределах норм естественной убыли

В случае если недопоставка товара образовалась при транспортировке товара, причем размер недопоставки или порчи товара входит в пределы норм естественной убыли, покупатель имеет право принять НДС к вычету целиком по переданному поставщиком счету-фактуре. При этом у поставщика не возникает обязанностей вносить исправления в выставленный счет-фактуру или выписывать корректировочный счет-фактуру (пункты 2 и 7 статьи 171 Налогового кодекса).

Фискальные органы приходят к таким же выводам: суммы НДС по недостачам принимаются к вычету в размере норм естественной убыли (письмо Минфина от 09.08.2012 № 03-07-08/244). По мнению судей, отклонения в количестве поставленного товара в пределах норм естественной убыли также не считаются недопоставкой (постановление ФАС Московского округа от 14.02.2012 № Ф05-14962/11).

Учет НДС при выявлении излишков

Обнаруженные при поставке излишки товара либо излишки, возникшие при пересортице, которые покупатель желает получить в собственность, оформляются актом по форме ТОРГ-2 (отечественные товары) или ТОРГ-3 (импортные товары), который подкладывается к приходной накладной. Сумма НДС по факту излишков или пересортицы корректируется при помощи корректировочного счета-фактуры (письмо Минфина от 31.01.2013 № 03-07-09/1894).

Бухгалтерские проводки по приобретению товара следующие:

- Дт 41 Кт 60 — оприходование товара по расходной накладной (без НДС);

- Дт 19 Кт 60 — входной НДС;

- Дт 68 КТ 19 — НДС принят к вычету.

После обнаружения излишков делаются проводки:

- Дт 41 Кт 60 — оприходование излишков товара (оформление дополнительного соглашения об увеличении количества товаров);

- Дт 19 Кт 60 — доначисление суммы входного НДС;

- Дт 68 Кт 19 — НДС по излишкам принят к вычету (регистрация корректировочного счета-фактуры).

Если же поставщик не был уведомлен об излишках либо отказался от них, тогда покупатель делает проводку Дт 41 Кт 91.1 (излишки зачислены в доход).

Итоги

Для учета налога на добавленную стоимость по приобретенным ценностям в бухгалтерии применяется счет 19. При этом по дебету данного счета отражается сумма входного НДС, поступающего с товарами от поставщика, а по кредиту отражается использование права предприятия на вычет, которое подтверждается счетом-фактурой.

Дебетовое сальдо на этом счете говорит о том, что НДС еще не весь списан со счета (то есть имеется «запас» по налогу). Это может означать, что по какой-то сделке еще не получен счет-фактура. Кредитового сальдо по этому счету не может быть, т. к. он является активным.

Любые корректировки количества товара, связанные с обнаружением брака, недопоставкой или приемом излишков, оформляются актом ТОРГ-2, а сумма НДС к вычету должна быть уточнена поставщиком путем выписки корректировочного счета-фактуры.

Для зачета аванса поставщику делается внутренняя проводка Дт 60 Кт 60 без дополнительного оформления документов, а в случае зачета задолженности по разным договорам для проводки Дт 60 Кт 60 нужно оформить дополнительный документ. Погашение задолженности за полученный товар собственным векселем также отражается записью Дт 60 Кт 60.

Бухгалтерские проводки по НДС: примеры

nds_provodki.jpg

Похожие публикации

Учет НДС охватывает большой пласт операций, отражающих взаимодействие хозяйствующих единиц между собой и бюджетом. Бухгалтерские записи, сопровождающие деятельность компании, упорядочивают и структурируют все операции, совершаемые с этим налогом. Поговорим об отражении в учете самых распространенных ситуаций, связанных с НДС — начислением, принятием к вычету, списанием, восстановлением, зачетом и др.

Счета, на которых учитывают налог

Учитывая НДС, бухгалтер оперирует двумя счетами:

- Сч. 19, объединяющим суммы «входного» налога, т. е. начисленного на приобретенные активы или услуги, но пока не возмещенного из бюджета;

- Сч. 68 с соответствующим субсчетом НДС, на котором отражаются все операции с налогом. По кредиту счета учитывают начисление налога, по дебету — суммы оплаченного и возмещаемого из бюджета НДС. Возмещение НДС отражается бухгалтерской записью Д/т 68 К/т 19.

Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности фирмы. Записью «начислен НДС с реализации» (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.

Бухгалтерские проводки по НДС: приобретены ценности

Учитывают налог при покупках следующими записями:

Операции

Д/т

К/т

Основание

Отражен «входной» НДС по приобретенным ТМЦ, ОС, НМА, капвложениям, услугам

Списание НДС на затраты производства по приобретенным активам, которые будут использоваться в необлагаемых налогом операциях.

Списание НДС на прочие расходы при невозможности принять налог к вычету, например, при неверном заполнении счета-фактуры поставщиком, его утере или непоступлении.

Восстановлен НДС, ранее предъявленный к возмещению по ТМЦ и услугам, использованным в необлагаемых операциях

НДС к вычету по активам

Итак, возместить НДС из бюджета можно лишь при покупке активов/услуг, которые будут использованы в операциях, облагаемых НДС. В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС).

Отнесение НДС на прочие расходы, в обиходе — списание НДС (проводка Д/т 91 К/т 19) осуществляется как в случаях невозможности получения счета-фактуры, так и при непроизводственных расходах, понесенных в командировках (например, по дополнительным услугам, означенным в ж/д билетах), списании кредиторской задолженности, безвозмездной передаче имущества, окончания трехлетнего срока, отведенного для возмещения налога и др.

НДС с реализации: проводки

Продажа активов сопровождается начислением НДС по дебету счета 90/3, по поступлениям от внереализационных операций — 91/2. Типовые проводки при реализации товаров и прочим операциям с НДС будут такими:

| Видео (кликните для воспроизведения). |

Источник: http://spmag.ru/articles/buhgalterskie-provodki-po-nds-primery

Юрист со стажем работы более 9 лет.