Содержание

- 1 Коды в 2-НДФЛ

- 2 Что такое код вычета 501: особенности отражения в справке 2 – НДФЛ

- 3 Код вычета 501 в 3-НДФЛ, вычеты 104 и 105

- 4 Как отразить коды вычета 501, 503, 508 в декларации 3-НДФЛ

- 5 Код вычета 503

- 6 Социальные вычеты предоставленные налоговым агентом: что писать при заполнении 3-НДФЛ

- 7 Коды доходов в 2-НДФЛ

- 8 Код вычета 501

- 9 Код вычета 327 в справке 2-НДФЛ и другие коды в отчете

Коды в 2-НДФЛ

Разного рода коды в справке 2-НДФЛ используются во многих графах. В одних случаях поставить код – не проблема, например, если речь идет о коде ИФНС в справке 2-НДФЛ. Как известно, это 4-знач ный код инспекции, в которой налоговый агент, оформивший справки, состоит на учете и в которую эти справки сдает. Первые 2 цифры обозначают код региона, вторые – код самого налогового органа (раздел II Порядка заполнения формы).

Вспомнить код своей ИФНС поможет Бухгалтерский справочник.

Но есть и более сложные коды. К примеру, код документа, удостоверяющего личность, в 2-НДФЛ. Всего таких «документальных» кодов 14. Их можно найти в справочнике кодов документов (Приложение № 1 к Порядку заполнения формы). Код 21 обозначает паспорт гражданина РФ, код 03 – свидетельство о рождении, код 07 – военный билет и т.д.

Кроме того, в справке должно быть указано гражданство физлица, на которое оформляется справка. И тоже с помощью кода. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийским классификатором стран мира (ОКСМ, принят Постановлением Госстандарта от 14.12.2001 № 529-ст ). Код страны Россия для 2-НДФЛ – 643.

Но самые интересные коды в форме – это конечно коды доходов и вычетов по НДФЛ. Как правило, именно по ним у бухгалтеров возникает большинство вопросов: какой код ставить в справке 2-НДФЛ.

Коды доходов для справки 2-НДФЛ в 2018 году

Коды доходов в 2-НДФЛ, применяемые при оформлении справок за 2018 год, утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@ . Они указываются в строках таблицы приложения напротив соответствующего дохода физлица. Далее подробно разберем отдельные коды доходов в справке 2-НДФЛ ( наиболее часто применимые).

Код дохода 2000 в справке 2-НДФЛ используется для обозначения вознаграждения, выплачиваемого работнику за выполнение трудовых обязанностей. То есть код для зарплаты в справке 2-НДФЛ – это 2000, причем для зарплаты, выплаченной в денежной форме. А вот зарплата в натуральной форме должна быть обозначена кодом 2530. Код дохода 2010 в справке 2-НДФЛ используется для выплат по договорам гражданско-правового характера (кроме авторских вознаграждений). К ним может быть применен вычет в сумме документально подтвержденных расходов (возникших у исполнителя), который отражается в справке с кодом 403.

Код дохода 2012 в справке 2-НДФЛ предусмотрен для отпускных. Речь идет о суммах, выплачиваемых работнику в связи с предоставлением ему ежегодного оплачиваемого отпуска (ст. 114 ТК РФ). В справке 2-НДФЛ компенсация отпуска при увольнении отражается с кодом дохода 2013.

Код 1010 в справке 2-НДФЛ используется при выплате дивидендов.

Код дохода 2510 в справке 2-НДФЛ показывает оплату за физлицо организациями и предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха.

Коды вычетов по НДФЛ в 2019 году

Вместе с кодами доходов утверждены и коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ). Некоторые суммы и коды вычетов в справке 2-НДФЛ указываются в строках таблицы раздела 3 напротив того дохода физлица, в отношении которого этот вычет применяется. Для других вычетов в справке есть специальный раздел 4. Ниже приведены отдельные коды вычетов, о которых не упоминалось ранее.

Код вычета 126 в справке 2-НДФЛ ставится, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет либо на учащегося очной формы обучения в возрасте до 24 лет (пп. 4 п. 1 ст. 218 НК РФ). Для вычета на второго ребенка предусмотрен код 127 в справке 2-НДФЛ, на третьего и каждого следующего ребенка – код 128.

Для вычетов родителю на ребенка-инвалида предусмотрен код вычета 129 в справке 2-НДФЛ.

Код вычета 104 в справке 2-НДФЛ должен быть проставлен тогда, когда вычет предоставляется лицу, указанному в списке пп. 2 п. 1 ст. 218 НК РФ. В нем поименованы герои СССР, герои России, участники ВОВ, родители и супруги военнослужащих, погибших при исполнении обязанностей военной службы и другие.

Код вычета 311 в справке указывается, если работнику был предоставлен имущественный вычет в связи с приобретением им или строительством жилья на территории РФ (пп.3 п.1 ст.220 НК РФ). Если же работнику при этом пришлось воспользовался целевым займом или кредитом и вычет ему положен в сумме процентов, уплаченных по нему, то для такого вычета предусмотрен код 312 (пп.4 п.1 ст.220 НК РФ).

Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и предпринимателей.

Код вычета 508 в справке 2-НДФЛ покажет, что был применен вычет по суммам единовременной материальной помощи, оказываемой работодателями работникам при рождении ребенка.

Коды в справке 2-НДФЛ в 2019 году: расшифровка

Полная расшифровка кодов дохода и вычетов в справке 2-НДФЛ приводится в Приказе ФНС.

Источник: http://glavkniga.ru/situations/k500848

Что такое код вычета 501: особенности отражения в справке 2 – НДФЛ

Законодательством предусмотрен налог с доходов физических лиц (НДФЛ). Он высчитывается процентом с заработной платы официально трудоустроенных работников за минусом предоставленных налоговых льгот. Налоговым кодексом утверждены определенные шифры для каждого вида доходов и вычетов. Имеет свои особенности и код вычета 501. О нем мы поговорим в настоящей статье.

Особенности налоговых вычетов

Претендовать на налоговую льготу может только работающий официально человек, являющийся резидентом. Он должен получать зарплату, и выплачивать налог с него в размере 13%.

Налоговым вычетом является сумма, уменьшающая общий доход, образовывая окончательную налоговую базу. Иногда под этим понятием подразумевается возврат части ранее уплаченного налога. К примеру, при приобретении жилой недвижимости, обучении или лечении. При этом вернуть можно не всю сумму, а только те деньги, которые были уплачены в бюджет.

Работодатель ежегодно формирует справку специальной формы на всех сотрудников и отправляет общим отчетом в инспекцию. Кроме того, она может понадобиться самому сотруднику, бухгалтер обязан по заявлению работника в течение трех дней выдать ее. При увольнении человека работодатель также должен выдать этот документ совместно с трудовой книжкой.

Название справки определяет ее содержание. Она содержит информацию за год помесячно.

Утвержденные коды доходов

Для удобства и единого отражения доходов в бухгалтерском и налоговом учете используются определенные шифры. В справке 2 – НДФЛ отдельными ячейками обозначаются шифры, по которым можно определить наименование полученного заработка. Утвержденный законодательством классификатор включает в себя шифры, состоящие из четырех цифр. Все доходы распределены по кодам от 1010 до 4800.

Достаточно часто бухгалтер при отнесении кода может сомневаться в правильности выбранного шифра. Тогда они относят его на шифр 4800. В законодательстве нет штрафных санкций за неверное отнесение доходов в справке 2 – НДФЛ. Тем не менее, это не значит, что кодам не нужно уделять внимания. Разные виды доходов имеют свой индивидуальный шифр. Неправильное их отнесение может привести к искажению налогооблагаемой базы. Соответственно налог будет рассчитан неверно.

Существует несколько основных шифров дохода, которые используются работодателем:

- 2000 – зарплата

- 2012 – отпускные

- 2300 – пособия по нетрудоспособности

- 2400 – прибыль с аренды

- 2760 – материальная помощь от предприятия

- 2720 – подарки

- 2730 – призы

- 4800 – иные доходы

Если в справочнике нет нужного шифра для отнесения дохода, его следует обозначить шифром 4800.

Важно правильно относить доходы по шифрам, это поможет не искажать налогооблагаемую базу, а соответственно верно рассчитать налог. Сейчас практически все бухгалтерии автоматизированы, поэтому проблем с неправильным отнесением встречается редко.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

- 114 – на первого ребенка

- 115 – на второго ребенка

- 116 – на третьего и последующего отпрыска

- 117 – на детей инвалидов

- 311 – расходы на приобретение или строительство жилой недвижимости

- 312 – расходы на проценты по займам

- 320 – расходы на личное обучение

- 321 – расходы на обучение детей

- 324 – расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

Предположим, человек получил подарок стоимостью 8000 руб. В справке будет обозначена эта сумма, ниже будет обозначен вычет кодом 501 размером 4000 руб. Таким образом, налог будет исчисляться с суммы 8000 – 4000 = 4000 руб. И составит он 4000 * 13 % = 520 руб.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник: http://pravodeneg.net/buhuchet/chto-takoe-kod-vycheta-501.html

Код вычета 501 в 3-НДФЛ, вычеты 104 и 105

Все доходы, полученные физическим лицом в налоговом периоде, должны быть отражены в отчете 3-НДФЛ. Также в нем указывают налоговые вычеты, оформляемые на основании Законодательства РФ.

Если физическое лицо трудоустроено, все доходы и вычеты должны быть отражены в справке 2-НДФЛ. Ее составляет работодатель по запросу сотрудника.

Под кодом 501 отражают вычеты из стоимости подарков.

К таким относят презенты на какие-либо праздники. В справке 2-НДФЛ их учитывают под кодом 2720.

Если декларацию 3-НДФЛ заполняют на бумажном носителе, код вычета 501 отражают в Приложении 4 в строке 020. Необходимо помнить, что необлагаемая налогом сумма подарков составляет 4000,00 рублей. Если же стоимость презента превысила этот лимит, с разницы нужно оплатить налог.

Если декларацию заполняют в программе, вычет 501 отражают во вкладке «Доходы, полученные в РФ». Изначально указывают наименование работодателя, налоговую ставку, по которой облагаются доходы, проставляют суммы доходов по месяцам.

Код вычета 104, 105 в 3-НДФЛ

Каждый официально трудоустроенный налогоплательщик вправе претендовать на получение налоговых вычетов: инвестиционных, стандартных, социальных, имущественных, профессиональных.

Коды вычетов 104 и 105 представляют собой стандартные персональные вычеты.

Их предоставляют определенным категориям граждан:

- участникам боевых действий;

- ликвидаторам ЧАЭС;

- гражданам, которые имеют определенные заслуги перед государством.

Под кодом 104 учитывают сумму вычета размером 500,00 рублей. Под кодом 105 — 3000,00 рублей. Если декларацию заполняют в программе, суммы отражают во вкладке «Вычеты» в пункте «Стандартные». В верхней части окна активируют необходимый пункт (либо «Код 104», либо «Код 105»).

Источник: http://glavbuhx.ru/ndfl/3-ndfl/kod-vycheta-501-v-3-ndfl-vychety-104-i-105.html

Как отразить коды вычета 501, 503, 508 в декларации 3-НДФЛ

Последнее обновление 2019-02-06 в 11:41

В статье разберем, как учесть в сдаваемой 3-НДФЛ коды вычетов 503, 503 и 508. Рассмотрим, что обозначают указанные коды.

Как отразить код вычета 501 в 3-НДФЛ

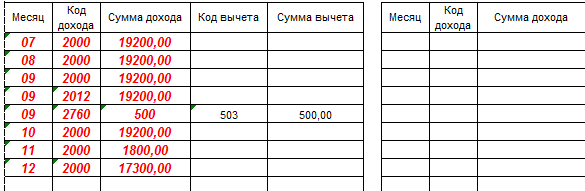

Размер и вид всех доходов, которые работодатель выплатил сотруднику, он отражает в справке 2-НДФЛ. В ней же указываются предоставленные вычеты. Каждому виду дохода и вычета соответствует свой код, полный перечень которых представлен в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@.

Кодом 501 маркируют вычет из стоимости подарков. Например, организация сделала сотруднику подарок на 8 Марта или день рождения и обязана отразить это в справке.

Важно! Согласно п.28 ст.217 НК, подарки стоимостью до 4 000 руб. не облагаются НДФЛ. Значит, 4 000 руб. — это максимальный размер вычета. Если презент дороже, с разницы нужно заплатить налог.

В 3-НДФЛ не облагаемые налогом доходы заносят в Приложение 4. Для подарков на листе предусмотрена строка 020.

При работе в программе «Декларация» код налогового вычета 501 в 3-НДФЛ за 2018 год отражается на вкладке доходов. Как это сделать:

- Завести новый источник дохода по данным из справки 2-НДФЛ.

- Перенести помесячно сведения о полученных доходах и вычетах из справки. Доходам в виде подарков соответствует код 2720.

- Поставить удержанную сумму налога (ее указывают в справке уже с учетом предоставленного вычета).

Как поставить код вычета 503 в декларации 3-НДФЛ

Код 503 — это код налогового вычета на материальную помощь. Согласно п.28 ст.217 НК его максимальный размер ограничен 4 000 руб.

Важно!

Вычет 503 предоставляется по доходу от материальной помощи, который в справке 2-НДФЛ маркируется кодом 2760.

В программе «Декларация» отразить код вычета 503 в 3-НДФЛ нужно по рассмотренному выше алгоритму на вкладке доходов. Поле вычета становится активным, если выбрать доход 2760 и указать размер полученной мат. помощи:

На бумажном бланке в 3-НДФЛ поставить вычет 503 следует в строке 040 Приложения 4:

Общая сумма не облагаемых НДФЛ доходов указывается в стр.020 Раздела 2:

Как поставить код вычета 508 в декларации 3-НДФЛ

Этим кодом маркируется вычет по отдельному виду мат. помощи — по случаю рождения или усыновления работником ребенка:

Он применяется, если сотруднику предоставили материальную помощь в соответствии с п.8 ст.217 НК. Максимальная сумма, с которой не уплачивается налог, — 50 000 руб. Сам доход в виде мат. помощи маркируется в справке 2-НДФЛ по коду 2762.

Код 508 отображается в программе «Декларация» на вкладке «Доходы»:

В Приложении 4 необлагаемая сумма указывается в стр.010:

Пример

В 2018 г. Светлана на 8 Марта получила от компании-работодателя подарок на 7 000 руб. В июле на работе ей выделили мат. помощь 10 000 руб. В октябре Светлана ушла в отпуск по беременности и родам. В декабре по случаю рождения ребенка она получила мат. помощь 55 000 руб.

Весь НДФЛ за Светлану перечислил работодатель. По предоставленной помощи отчитываться и подавать декларацию не нужно. Если Светлана в 2019 г. захочет вернуть НДФЛ по другим вычетам (имущественным, социальным и т. п.), ей нужно правильно отразить полученные в 2018 г. доходы.

На вкладке «Доходы» в программе:

Вычеты в Приложении 4:

Общая сумма необлагаемых доходов в Разделе 2:

Образец декларации по приведенному примеру доступен для скачивания здесь.

Итоги

- В декларации 3-НДФЛ вычеты с кодами 501, 503 и 508 отражаются в Приложении 4 в строках 020, 040 и 010 соответственно. Общая сумма необлагаемых доходов — в Разделе 2.

- В программе «Декларация» коды указываются на вкладке доходов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(1 оценок, средняя: 5,00)

Источник: http://nalogbox.ru/nalogovye-vychety/3-ndfl/kak-otrazit-kody-vycheta-501-503-508-v-deklaratsii-3-ndfl/

Код вычета 503

При оформлении различных видов вычетов одними из основополагающих документов являются декларация 3-НДФЛ и справка 2-НДФЛ. Перед заполнением второй бумаги субъект должен быть ознакомлен с ее целевым назначением и порядком оформления. Так, внимание стоит обратить на код вычета 503, рассмотреть его суть, а также правила занесения информации, которая посредством него зашифрована.

Назначение справки 2-НДФЛ

Оформлением данной справки занимается налоговый агент, то есть, субъект, на которого возложены обязанности по расчету, начислению и удержанию налогов с сотрудников, – фактически, наниматель.

Процедурами, связанными с НДФЛ и входящими в обязанности компании-нанимателя, являются:

- обеспечение подчиненному регулярного дохода в установленном трудовым соглашением объеме;

- осуществление необходимых расчетов по налогам с доходов работников, а также всех процедур, связанных с проведением удержаний из зарплаты и перечислением средств в бюджет;

- обеспечение особых налоговых льгот – вычетов.

Справка 2-НДФЛ имеет четко регламентированную форму, которую необходимо учитывать при заполнении. Единый шаблон рассматриваемого документа был принят в конце 2015 года и с тех пор не корректировался.

Наиболее распространенной целью оформления справки 2-НДФЛ является ее направление в фискальную структуру. Однако, также нередки случаи, когда документ требуется для удовлетворения внутренних потребностей предприятия. Чтобы порядок получения справки сотрудником был правомерным, субъекту требуется подать заявку на имя управленца.

Так, направление бумаги на проверку нанимателю осуществляется в таких ситуациях:

- управленцем были начислены излишние суммы, которые изначально предназначались для удержания в пользу бюджета. Предполагаются средства, отчисляемые государству в виде НДФЛ с трудового заработка подчиненных;

- управленец выдал подчиненным заработную плату, однако, не удержал НДФЛ, так как не имел таковой возможности.

Во втором случае, наниматель вправе на протяжении 60 дней с момента завершения настоящего отчетного периода известить служащих ФСН об отсутствии возможности произвести удержания и перечисления в бюджет, а также предоставить на проверку в фискальную структуру справку 2-НДФЛ.

Наиболее распространенными ситуациями, в которых работнику требуется рассматриваемая справка, являются такие:

- документ потребуется при новом трудоустройстве в течение года с целью получения в дальнейшем вычета любого типа. Предполагается, что для выплаты льготы требуется осуществить проверку доходов лица, начиная с начала отчетного периода. Поэтому важно принять во внимание суммы, которые были обеспечены субъекту предыдущим нанимателем;

- получение информации, которая, впоследствии, будет занесена в иную, не менее важную форму, – декларацию 3-НДФЛ. Данный документ направляется в фискальную структуру при оформлении налогового вычета;

- появление соответствующего требования. Подразумевается, что у сотрудника может запросить рассматриваемую бумагу сторонняя структура, например, банк, перед предоставлением ему кредитных средств.

Справка будет выдана субъекту не более чем через 3 дня с момента обращения.

| Видео (кликните для воспроизведения). |

Заполнение документа имеет ряд особенностей. В частности, код вычета 503 в справке 2-НДФЛ подразумевает особый вид льготы, что обуславливает наличие нюансов при ее исчислении.

Сущность кода вычета 503

Данный код представляет собой особый вид налоговой льготы, связанный с материальной помощью. Предполагается, что субъекту обеспечиваются некоторые средства в связи с конкретным событием (например, по факту наступления у работника пенсионного возраста).

Так, рассматриваемый код предполагается использовать для всех сотрудников, которые уволились с места трудоустройства вследствие ухода на пенсию или по факту приобретения одной из групп инвалидности.

Исходя из ст. 217 НК РФ, вычет по коду 503 является фиксированной величиной, не подлежащей обложению налогом и составляющей 4 тыс. руб.

Порядок заполнения справки 2-НДФЛ

Порядок заполнения рассматриваемой бумаги заключается в следующем:

- Сначала прописываются сведения о нанимателе.

- Далее отражаются данные о субъекте, получающем финпомощь.

- Обозначается список доходов лица, которые подлежат налогообложению.

- Определяется перечень предоставляемых гражданину вычетов. В данном разделе 2-НДФЛ указывается вычет 503.

- В заключительном разделе прописывается итоговая сумма средств, подлежащих к уплате в бюджет.

В справку 2-НДФЛ информация по коду вычета 503 заносится в стандартном порядке. Основной особенностью рассмотренного шифра является порядок расчета вычета на его основании.

Особенности расчета вычета по коду 503

В условиях, когда объем материальной помощи при увольнении субъекта с должности по причине выхода на пенсию не превышает 4 тыс. руб., его необязательно отражать в форме 2-НДФЛ.

Если объем средств больше, чем 4 тыс. руб., появляется необходимость осуществить соответствующие расчеты и удержания.

Далее из общего объема предоставляемых денег будут вычтены 4000, а остаток станет налогооблагаемым доходом лица.

Например: Ковригин Л. О. увольняется с должности электрика ввиду наступления пенсионного возраста. Наниматель в связи с этим предоставляет ему финансовую поддержку в объеме 10.000 руб.

Расчеты при этом будут выглядеть таким образом:

- 10.000 – 4000 = 6000 руб. – объем средств, облагаемый налогом;

- 6000 * 13% = 780 руб. – сумма налога;

- 10.000 – 780 = 9220 руб. – средства, которые Ковригин получит при выходе на пенсию.

Таким образом, 503 вычет в справке 2-НДФЛ является особым шифром для обозначения матпомощи при наступлении определенного события. Нанимателям необходимо ознакомиться с порядком оформления справки 2-НДФЛ, а также с особенностями внесения в документ суммы по рассматриваемому коду.

Источник: http://delatdelo.com/organizaciya-biznesa/kod-vycheta-503.html

Социальные вычеты предоставленные налоговым агентом: что писать при заполнении 3-НДФЛ

Последнее обновление 2018-10-21 в 11:55

В статье расскажем, как правильно отразить в 3-НДФЛ предоставленные работодателем соц. вычеты и как расшифровываются коды в справке 2-НДФЛ. Приведем пример заполненной декларации.

Что означают социальные вычеты, предоставленные налоговым агентом

На Листе Е формы 3-НДФЛ есть строка, в которой нужно указать сумму соц. вычетов, предоставленных в отчетном году налоговым агентом.

Правила их предоставления установлены в абз. 2-6 п.2 ст.219 НК. Если в течение года работодатель сделал сотруднику такой вычет, он укажет это в справке 2-НДФЛ (раздел 4).

Каждый вид вычета маркируется своим кодом. Посмотреть все значения можно в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@. Социальным вычетам отведены коды 320, 321, 324-328. Первые два соответствуют пересчету НДФЛ по расходам на обучение:

Коды 324-326 относятся к затратам на мед. услуги:

Значения 327 и 328 маркируют вычеты, предусмотренные пп.4 и пп.5 п.1 ст.219 НК соответственно.

Если в вашей 2-НДФЛ есть названные коды, сумму таких вычетов следует отразить в 3-НДФЛ на Листе Е. По отдельности коды 320, 321, 324, 325, 326 и т.д. в налоговой декларации не прописываются.

Образец заполнения 3-НДФЛ

Если в течение года вы получали вычет на работе, подавать декларацию понадобится в 2 случаях:

- работодатель предоставил вычет не полностью (например, вы обратились к нему уже в конце года);

- помимо полученного вычета, вы хотите заявить другие.

Важно!

Если вы получили на работе вычет в полном объеме и другие заявлять не планируете, подавать декларацию уже не нужно.

Пример

Николай и Василий коллеги. Оба работают в торговой фирме менеджерами по закупке. Зарплата 26 500 руб. (из них НДФЛ 3 445 руб.) В апреле 2017 г. коллеги одновременно решили получить водительские удостоверения. Расходы на обучение в автошколе составили 39 400 руб.

Николай оперативно получил налоговое уведомление и подал работодателю заявление на вычет в сентябре 2017 г. Всю положенную сумму НДФЛ он возместил за 2 месяца. Подавать 3-НДФЛ и отчитываться в налоговую Николаю не нужно.

Василий обратился с заявлением только в декабре. Декабрьскую зарплату он получил с учетом вычета. НДФЛ за месяц, 3 455 руб., работодатель перечислил не в бюджет, а Василию. На оставшуюся невозмещенной сумму вычета 12 900 руб. (39 400 – 26 500) Василию надо подавать декларацию. По ней он вернет 1 677 руб. (13% от 12 900).

Василий заполнил 3-НДФЛ в программе «Декларация»:

- На странице с доходами указал сведения из справки 2-НДФЛ.

- На вкладке «Вычеты» указал общие расходы на учебу и уже полученный на работе вычет.

Образец заполненной декларации по примеру доступен здесь.

Итоги

- Соц. вычеты, предоставленные в отчетному году налоговым агентом, отражают в 3-НДФЛ общей суммой на Листе Е.

- Посмотреть полученную сумму по каждому социальному вычету можно в справке 2-НДФЛ в разделе 4.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(3 оценок, средняя: 3,67)

Коды доходов в 2-НДФЛ

Действующие коды доходов, проставляемые в справке 2-НДФЛ, были утверждены Приказом ФНС в конце 2015 года и обновлены в конце 2017 года. С тех пор изменений в кодах больше не было (Приказы ФНС от 10.09.2015 № ММВ-7-11/387@ , от 24.10.2017 N ММВ-7-11/820@).

Код дохода 2000 в справке 2-НДФЛ обозначает вознаграждения, выплачиваемые работнику в качестве оплаты труда. А код дохода 2010 в справке 2-НДФЛ применяется при отражении выплат по договорам гражданско-правового характера (за исключением авторских вознаграждений).

Код дохода 2012 в справке 2-НДФЛ используется для отражения отпускных выплат.

Код дохода 2300 в справке 2-НДФЛ

Код дохода 2300 ставится при выплате работнику пособия по временной нетрудоспособности. То есть этот код дохода обозначает оплату больничного листа. Поскольку такое пособие подлежит обложению НДФЛ (п. 1 ст. 217 НК РФ), то и в справке его сумма должна быть показана.

2-НДФЛ: код дохода 2002 и код дохода 2003

Когда налоговики в последний раз обновили перечни кодов дохода и кодов вычетов, у премий появились свои коды:

- код 2002 – в справке 2-НДФЛ используется для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и/или коллективным договором (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- код 2003 — для вознаграждений, не связанных с выполнением трудовых обязанностей, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

2760 код дохода в справке 2-НДФЛ

Этот код 2760 используется при выплате работодателем материальной помощи работнику или бывшему работнику, вышедшему на пенсию по инвалидности или по возрасту. Отметим, что поскольку суммы материальной помощи не облагаются НДФЛ в пределах 4000 руб. в год (п. 28 ст. 217 НК РФ), то код 2760 в справке 2-НДФЛ применяется вместе с кодом вычета 503.

2720 код дохода в справке 2-НДФЛ

Код дохода 2720 означает, что физлицу был выдан подарок. И в доход засчитывается его стоимость. Если она больше 4000 руб., то сумма превышения подлежит обложению НДФЛ (п. 28 ст. 217 НК РФ). Поэтому в строке с кодом дохода 2720 указывается вычет с кодом 501 на сумму 4000 руб.

Код дохода 1400 в справке 2-НДФЛ

Код 1400 в справке 2-НДФЛ указывается, если физлицо получило доход от сдачи в аренду имущества, за исключением транспортных средств, средств связи и компьютерных сетей (например, линий оптико-волоконной и (или) беспроводной связи, ЛЭП и т.д.). Если же в аренду сдается такое «особое» имущество, то в форме ставится код 2400.

Код дохода 1010 в справке 2-НДФЛ

Используется при выплате дивидендов.

Код дохода 2510 в справке 2-НДФЛ

Этот код нужно указать, когда в 2-НДФЛ приводится доход в виде оплаты за физическое лицо и в его интересах организациями или ИП товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения

Код дохода 2610 в справке 2-НДФЛ

Применяется при указании материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или ИП.

Код дохода 2762 в справке 2-НДФЛ

Этому коду соответствуют суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка.

Код дохода 4800 в справке 2-НДФЛ

Этот код 4800 обозначает иные доходы налогоплательщика. То есть те, для которых «персональные» коды не установлены. С этим кодом в справке показываются, например:

- суточные, выплаченные вернувшемуся из командировки работнику, в сумме, превышающей не облагаемый НДФЛ лимит (п. 3 ст. 217 НК РФ);

- доплаты пособия по временной нетрудоспособности и пособия по беременности и родам до среднего заработка, выплачиваемые за счет средств организации.

Кстати, сами пособия по беременности и родам, а также пособия по уходу за ребенком до 1,5 лет не облагаются НДФЛ. Для них коды доходов в 2-НДФЛ не установлены, ведь отражать эти суммы в справке не нужно (п. 1 ст. 217 НК РФ).

Таким образом, код 4800 в справке 2-НДФЛ можно считать универсальным для всех тех выплат, которым самостоятельный код не присвоили.

Другие коды 2-НДФЛ

Персональные коды есть также у следующих видов доходов:

- у компенсации за неиспользованный отпуск (код 2013);

- у выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главбуху организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников-«северян» (код 2014);

- у штрафов и неустоек, выплачиваемых организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителя (код 2301);

- у суммы списанного в установленном порядке безнадежного долга с баланса организации (код 2611);

- у суммы доходов в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях (код 3023).

Также отдельный код (619) был есть у вычета в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

Источник: http://glavkniga.ru/situations/k500849

Код вычета 501

Код вычета 501, вносимый в справку 2-НДФЛ – это шифр, идентифицирующий налоговый вычет из дохода. Причем, интерпретироваться, как доход, могут подарки, в том числе и от ИП, но чаще – выдаваемые работодателем подчиненному с целью мотивировать его на продуктивную работу, либо из иных побуждений, средства, принимаемые от компаний и организаций. Сумма денежных средств, тождественных стоимости презента, обязательно должна указываться в отчете 2-НДФЛ. Информация о финансовом поступлении в ней обозначается четырехзначным кодом, а налоговый вычет – трехзначным.

Назначение справки по форме 2-НДФЛ

Справка 2-НДФЛ – это документ, официально подтверждающий финансовые поступления трудоустроенного лица, а также содержащий сумму подоходного налога, уплачиваемого за него работодателем.

В справке обязательно должно быть указано наименование компании, в которой трудится лицо, его личные данные, размер дохода, с которого удерживается НДФЛ (чаще всего – по ставке 13%), наличие иных вычетов и итоги финансовых операций.

Справка 2-НДФЛ может понадобиться при смене места работы, в банке при осуществлении разнообразных финансовых процедур, а также для оплаты обучения по контрактной форме. Также без нее невозможно проведение судебных разбирательств, усыновления, оформления пенсии.

При увольнении гражданин получает ее автоматически.

Порядок заполнения справки 2-НДФЛ

Справка должна содержать титульный лист и разделы. Титульный лист включает следующие данные:

- Регистрационный номер;

- Даты заполнения;

- Код ИФНС.

Далее идет информация о налоговом агенте – наименование организации или индивидуального предпринимателя, ИНН, КПП, почта и телефон, по которой можно связаться с агентом. Обязательно следует указать код ОКТМО.

Второй раздел должен содержать данные о получателе финансового отчисления – его ФИО, дату рождения, место проживания, паспортные сведения.

Третий раздел содержит информацию о финансовых поступлениях с точными датами и кодами операций.

Четвертый раздел предназначен для указания различных налоговых вычетов.

Информация из пятого раздела не должна иметь никаких расхождений с данными из третьего раздела, так как в нем указан итоговый размер дохода лица и налог, которым он облагается.

Сущность кода 501

Вычет 501 подразумевает сумму, которая подлежит вычету из стоимости приза, поощрения, полученного от работодателя или частной организации презента.

Код вычета 501 имеет следующие свойства:

- Сумма вычета, зашифрованная с его помощью, не может быть больше 4000 руб. ежегодно;

- В том случае, если сумма презента — более 4000 руб., разница подвергается налогообложению в размере 13%;

- Не могут рассчитывать на вычет индивидуальные предприниматели на УСН и иных упрощенных системах налогообложения, не предусматривающих уплату 13-процентного НДФЛ, а также официально нетрудоустроенные физические лица;

- Используется исключительно для тех налогоплательщиков, перечень которых определяет статья 218 Налогового кодекса.

Сейчас преобладающее количество жителей Российской Федерации пользуется стандартным налоговым вычетом. Такой вычет является средством, при помощи которого можно снизить налогооблагаемую базу, формирующуюся из финансовых поступлений гражданина.

Налоговый агент имеет привилегию начислять налоговые вычеты по основному доходу и заработной плате и предоставлять данную информацию налогоплательщику.

Право на получение налогового вычета подтверждается после подачи соответствующего пакета документов и налоговой декларации.

Среди документов должно присутствовать специализированное заявление в письменном виде от налогоплательщика с просьбой предоставить вычет. Рекомендуется также продемонстрировать документы, которые подтверждают возможность их получения. После этого, в обязательном порядке, происходит перерасчет. Таким способом можно вернуть суммы, уплаченные в виде НДФЛ или же снизить его сумму.

Примеры расчета вычета по коду 501

- На предприятии, с целью поощрить сотрудников, выданы премии. Следует знать особенности правильной презентации поощрений. В справке 2-НДФЛ указывается код 2000, если премия выдана за исключительную работу, перевыполнение нормативов производства и высокого качества изготовленной продукции. Код 4800 указывается, если презентованы подарки к юбилеям, свадьбам и иным торжествам.

- Гражданин получил презент стоимостью 10 тыс. руб. Справка 2-НДФЛ в таком случае должна содержать сумму дохода и код дохода, а также трехзначный код вычета. Стандартная сумма вычета составляет 4000 руб., которые налогом облагаться не будут, следовательно, расчет налогов будет осуществлен с суммы в 6000 руб.

- Сотрудник предприятия получил поощрение — 3000 руб. Спустя некоторое время сотрудник получил от предприятия подарок стоимостью 6000 руб. Хотя поощрение не облагалось налогом, так как его размер не превышает законодательно установленный лимит, но суммарная стоимость подарков превысила его, поэтому необходимо удержать налог.

Таким образом, вычет по коду 501 дает возможность уменьшить налоговое бремя, ложащееся на физических лиц, в частности, по уплате НДФЛ.

Источник: http://delatdelo.com/organizaciya-biznesa/kod-vycheta-501.html

Код вычета 327 в справке 2-НДФЛ и другие коды в отчете

Согласно законодательству РФ, все виды доходов и вычетов имеют определенную кодировку. Также коды утверждены для указания гражданства в справке или отчете по форме 2-НДФЛ. Что они обозначают?

327 код вычета в 2-НДФЛ и другие

Каждый сотрудник, который трудоустроен официально, имеет право на получение налогового или имущественного вычета. Вычет 327 в справке 2-НДФЛ означает следующие перечисления:

- суммы уплаченных в налоговом периоде налогоплательщиком пенсионных взносов по договору/договорам негосударственного пенсионного обеспечения, который/которые заключен/заключены налогоплательщиком с негосударственным пенсионным фондом в свою пользу и/или в пользу членов его семьи, близких родственников в соответствии с Семейным Кодексом РФ,

- и/или суммы уплаченных в налоговом периоде налогоплательщиком страховых взносов по договору/договорам добровольного пенсионного страхования, который/которые заключен/заключены со страховой организацией в свою пользу и/или в пользу супруга (в том числе вдовца, вдовы), родителей (усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой/попечительством),

- и/или суммы уплаченных в налоговом периоде налогоплательщиком страховых взносов по договору/договорам добровольного страхования жизни, если такие договоры заключаются на срок не менее 5 лет, заключенному/заключенным со страховой компанией в свою пользу и/или в пользу супруга (в том числе вдовы/вдовца), родителей (в том числе усыновителей), детей (в том числе усыновленных, находящихся на попечительстве или под опекой), — в размере фактически произведенных расходов с учетом ограничения, установленного ст. 219 п. 2 НК РФ.

То есть, под этим кодом отражают суммы, которые уплатил сотрудник за себя или своих близких родственников по договорам добровольного пенсионного страхования или страхования жизни.

Есть и другие коды вычетов, которые нужно использовать для кодировки выплат.

Так, код 328 в справке 2-НДФЛ означает, что сотрудник получил социальный налоговый вычет, который предусмотрен ст. 219 п. 1 подп. 5 НК РФ. А если сотрудник получил дивиденты в налоговом периоде, проставляют код вычета 601 в справке 2-НДФЛ.

Стоит учесть, 114 код вычета в справке 2-НДФЛ был отменен. Вместо него принят другой код — 126. Он обозначает вычет на первого ребенка.

Также был отменен 115 код вычета в справке 2-НДФЛ и последующие коды до 125. Все изменения нужно учитывать при заполнении отчета. При выявлении ошибки в заполнении отчета предусмотрены штрафные санкции.

Код дохода в справке 2-НДФЛ: компенсация за неиспользованный отпуск и другие

Согласно Приказу №ММВ-7-11/820@ от 24.10.2017 года ФНС РФ утвердила новый код для отражения компенсации за неиспользованный отпуск — «2013». До этого времени подобные выплаты указывали под кодов «4800» — другие доходы. Теперь это считается нарушением, за которое применяют штрафные санкции.

Также были внесены изменения в коды по заработной плате. Выплаты за выполнение трудовых обязательств отражают под кодом «2000». Премии были разделены:

- 2002 — вознаграждения за трудовые обязанности;

- 2003 — премии, связанные с юбилейными и другими датами.

Нововведения приняты в 2017 году. И уже отчетность за 2018 год подавали с новыми кодировками.

Код субъекта в 2-НДФЛ

| Видео (кликните для воспроизведения). |

Каждому субъекту Российской Федерации присвоен определенный код. Для Москвы это «77», для Краснодарского края — «23» и так далее. Всего предусмотрено 85 кодов.

2-НДФЛ: код субъекта

Эти коды регионов, в которых могут быть зарегистрированы предприятия, ИП, организации. Их указывают в том случае, если выдают справку сотруднику за прошлые налоговые периоды до 2018 года. В старых формах поле «код региона» присутствует. В новых его уже нет.

Источник: http://glavbuhx.ru/ndfl/2-ndfl/kod-vycheta-327-v-spravke-2-ndfl-i-drugie-kody-v-otchete.html

Юрист со стажем работы более 9 лет.