Каждый год многие граждане России сталкиваются с получением наследства, в том числе и недвижимости. При этом многие не знают, как правильно заплатить налог на доходы физических лиц (НДФЛ) при получении квартиры в наследство.

По закону налог на доходы физических лиц нужно платить с суммы, полученной наследником за наследуемое имущество. При этом, если наследодатель подписал завещание, то налог нужно платить только с той доли имущества, которая была получена наследником по завещанию.

В случае наследования жилья, полученного по договору купли-продажи или праву владения, налог нужно заплатить с суммы, полученной при продаже этого жилья. Если же квартира находится в новостройке, то налог нужно заплатить с суммы, полученной после вступления во владение этой недвижимостью.

Минимальный налог на доходы физических лиц составляет 13% от полученной суммы. Сумму налога можно уменьшить, воспользовавшись налоговым вычетом. Такой вычет предоставляется при наличии несовершеннолетних детей или инвалидов в семье.

Для того чтобы верно заплатить налог, наследник должен получить кадастровый паспорт на наследуемое имущество, подготовить документы и подать декларацию о доходах в налоговую инспекцию в течение 3 месяцев с момента получения наследства.

Также стоит учитывать, что при наследовании недвижимости в разных городах могут действовать разные правила налогообложения. Поэтому перед получением наследства рекомендуется получить консультацию специалиста и не забывать следить за новостями и рассылками налоговых органов.

Подробнее здесь — НК РФ Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества.

Наследование квартиры

Наследство квартиры – это ситуация, когда наследники получают право на владение жильем или долю в нем в результате смерти владельца. По закону, наследник имеет право на получение доли в наследстве, включая недвижимость, не зависимо от того, было ли квартир у наследодателя или нет. После получения квартиры в наследство необходимо заплатить налог.

Начиная с 2021 года, налогообложение квартир при наследовании изменилось. Налог нужно платить только при продаже имущества, который получен при наследовании. Минимальный налоговый кадастровый стоимость квартиры поставлен на 2 млн рублей. Таким образом, если передача квартиры начиная с 2021 года при наследовании движимого имущества, то налог платить не нужно.

Однако, если наследство включает в себя одно или несколько объектов недвижимости, и наследник не имеет права или возможности владеть квартирой, ему нужно продать её, а полученные деньги заплатить налог. Если один из наследников является несовершеннолетним, необходимо провести процедуру оформления ходатайства о разрешении продажи квартиры в суде.

Для наследников, получающих квартиры в новостройках, вступление во владение может затянуться на месяцы, пока строительная компания занимается оформлением документов на квартиру. В этом случае, налог не нужно платить до момента получения квартиры. Однако, если вы решите продать квартиру и не желаете ждать оформления, нужно заплатить налог, исходя из стоимости необходимых документов и наличных доходов наследодателя.

Наследник имеет право на вычет по продажи доли в квартире, и на основании договора купли-продажи определить стоимость, по которой он продаст свою долю. Эта стоимость будет использоваться для расчета налога на доходы физических лиц.

В декларации по доходам следует указать наследство и его стоимость в соответствующей графе. Если имеется завещание на квартиру, необходимо уведомить налоговые органы о передаче прав на квартиру.

При наследовании квартиры все процедуры и налоговые пошлины, например, налог на приобретение имущества или уплата налога на землю, необходимо платить. После этого наследник может забрать имущество или стать собственником доли в нем.

Как получить наследство

Первым шагом для получения наследства необходимо узнать, было ли завещание со стороны наследодателя. Если да, то необходимо получить официальный документ, подтверждающий это право на наследование.

Если наследование осуществляется по закону, то необходимо получить кадастровый документ на имущество наследодателя. В этом документе указана доля наследователя в праве собственности на недвижимость.

После получения прав на наследство необходимо подписать договор купли-продажи между наследниками на распределение денег от продажи имущества наследодателя. При этом учитывается минимальный вычет налога на наследуемое имущество.

В случае, если наследник располагает жильем в других городах или регионах, необходимо зарегистрировать права на владение этой недвижимостью в соответствии с законодательством

Помните, что налог на наследуемое имущество нужно заплатить в течение месяцев после получения прав на наследование, иначе грозит штраф в соответствии с законом о налогообложении. Если наследник является несовершеннолетним, то на этого наследника закон не накладывает налоговый вычет на наследованную недвижимость.

Помните, что получение наследства может быть связано с различными налоговыми обязательствами, например: оплата пошлин на получение наследства, налог на полученную недвижимость и другие налоговые обязательства, которые необходимо учитывать при подписании договоров на наследство.

Важно помнить, что при наследовании новостроек наследник имеет право на получение новостройки по существующей цене на момент наследования в соответствии с законом о наследовании.

Не забудьте вести декларацию о доходах и налогах в соответствии с законодательством о налоговых обязательствах.

Если вы имеете какие-то вопросы по наследству или необходимо получить помощь в получении наследства, обратитесь к специалистам или подпишитесь на рассылку налоговых новостей для получения наиболее актуальной информации.

Как организовать переоформление квартиры

Переоформление квартиры после наследования довольно часто возникает на практике. Вот что нужно знать при организации процесса:

- Подписались на наследство. Если Вы получили жилье в наследство, Вы становитесь владельцем доли квартиры, пропорциональной доле наследодателя в общей сумме владения.

- Определитесь с налогами. Если наследник является наследодателем, который проживал в квартире, то налог при получении наследуемого имущества не платят. В других случаях налог нужно будет заплатить в течение 6 месяцев с момента получения наследства.

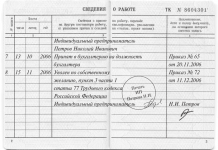

- Оформите все документы. Документами, необходимыми для получения права на недвижимость, являются завещание, свидетельство о смерти, кадастровый паспорт и т.д. Эти документы обязательно нужно оформить, чтобы не возникло проблем при последующей продаже квартиры.

- Определите минимальный размер пошлины. При переоформлении квартиры нужно будет заплатить гос. пошлину, она может быть различной в разных городах. В 2021 году минимальный размер в Москве составляет 2500 рублей за одно жилье.

- Имейте ввиду необходимость вычета. При продаже квартиры пять лет после получения наследства налог не платится, если Вы проживали в этой квартире пять лет или более, это возможно благодаря вычету.

- Учтите особенности несовершеннолетних наследников. Если в наследство квартира досталась несовершеннолетнему наследнику, его доля должна быть описана в завещании. Имущество таких наследников может быть продано только с согласия опекуна или судебного исполнителя.

- Рассмотрите варианты продажи или покупки новостроек. Некоторые наследники предпочитают продать квартиру и купить новую. При покупке новостройки цены могут быть более выгодными. В любом случае, это должно быть рассмотрено в связи с денежными возможностями наследников.

Важно понимать, что при наследовании жилья Вам необходимо правильно организовать переоформление квартиры в соответствии с законом и заключить правильный договор. Также стоит учесть налоговый аспект и ознакомиться с правилами налогообложения имущества. В случае внимательного подхода и правильного выполнения действий, переоформление квартиры может быть успешно выполнено.

Как узнать стоимость наследуемой квартиры

При наследовании квартиры необходимо знать ее стоимость, чтобы правильно заполнить налоговую декларацию и расчитать сумму налога на доходы физических лиц (НДФЛ).

Стоимость наследуемой квартиры может быть определена через кадастровую оценку, но она не всегда является минимальной. Если наследодатель продавал квартиру ниже рыночной цены, то у наследника возможен вычет из налога на истинную стоимость квартиры.

Если наследник является правопреемником по завещанию, то он имеет право на наследование доли в имуществе наследодателя. Если же наследодатель не оставил завещания, то вся недвижимость наследуется по долям всем наследникам. В этом случае стоимость квартиры определяется по наследуемой доле владения.

В разных городах и новостройках налоговый закон имеет некоторые особенности в налогообложении при продаже недвижимости и наследовании. Нужно изучить документы и условия договора купли-продажи.

Для получения более точного результата можно обратиться к оценщикам или риэлторам, а также использовать информацию о продажах аналогичных квартир в том же районе за последние годы. Это поможет определить реальную стоимость наследуемой квартиры и минимизировать сумму, которую нужно будет заплатить по налогу.

Уплата НДФЛ

При получении имущества в наследство, необходимо учитывать налоговый аспект наследования. Если наследуемым имуществом является недвижимость, то на наследника может быть наложен налог на доходы физических лиц (НДФЛ).

На момент наследования налог на доходы физических лиц по наследству платится только в случае, если стоимость всех наследуемых активов превышает минимальный порог в 2 млн рублей, установленный законом.

Если у вас возникла необходимость заплатить НДФЛ за полученную долю недвижимости по наследству, нужно заполнить декларацию и совершить оплату пошлины в течение 1 месяца с момента вступления в право на наследуемое имущество.

При наследовании новостроек с целью продажи в будущем и получения дохода, налог на доходы физических лиц не облагается. Однако, если наследник решил не продавать недвижимость, а оставить ее в личное владение, то на него может быть наложен НДФЛ.

Владение наследуемой недвижимостью не освобождает наследника от обязанности платить подоходный налог на доходы физических лиц в соответствии с законодательством, даже если он не продал недвижимость или не получал доход от сдачи в аренду.

При наследовании имущества, налогообложение наследника зависит от прав, полученных по наследству. Если наследник получил долю в недвижимости, то он должен платить только налог на доход, соответствующий его доле в объекте недвижимости. В случае наследования всего объекта недвижимости, наследник платит налог на доход в соответствии со стоимостью полученного имущества.

В случае наследования имущества несовершеннолетним наследником, налог на доходы физических лиц платят родители или законный представитель ребенка.

Для определения размера налога следует обратиться к налоговому кадастровому документу и договору купли-продажи, если таковой был заключен перед наследованием.

Рекомендуется периодически следить за новостями в области налогообложения и получать налоговую рассылку от налоговых органов города, чтобы быть всегда в курсе изменений и изменений налогового законодательства.

При наличии завещания, в котором указан будет наследник и его доля в имуществе, налог на доходы физических лиц платится только за наследование, которое превышает долю наследника, указанного в завещании. Если же завещатель не указал наследника, то налог на наследование будет рассчитываться исходя из количества наследников, указанных в законе.

При продажи наследованной недвижимости, налог на доходы физических лиц также может быть наложен в случае получения дохода от продажи. Причем налог обычно платится с продажи имущества независимо от того, было ли оно предметом наследования или приобретено в результате покупки.

Помните, что уплата НДФЛ при наследовании недвижимости — неотъемлемая часть налогообложения и требует внимательного подхода в процессе оформления наследства.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц, который начисляется и платится при получении доходов. При наследовании имущества, в том числе квартиры, наследник обязан заплатить налоговые пошлины, если доход от полученной наследством квартиры превышает минимальный порог.

При наследовании квартиры налоговый вычет не предусмотрен, но возможно получение налогового вычета при покупке новостройки. Для этого необходимо подготовить соответствующий документ и использовать его в момент заполнения декларации.

На наследуемое имущество, включая квартиру и другое недвижимое имущество, распространяется законодательство о праве на владение и налогообложение в соответствии с действующими налоговыми ставками.

Если наследственное имущество было продано, то налог платится по моменту получения денег за продажу, а не по моменту наследования.

| Видео (кликните для воспроизведения). |

Для получения квартиры в наследство наследники должны оформить документы на получение наследства, включая завещание или законную долю наследодателя. При наличии несовершеннолетних или защищаемых лиц, таких как лица с ограниченными возможностями, наследники должны получить разрешение суда на оформление наследства. После получения кадастрового свидетельства на наследуемое имущество необходимо зарегистрировать право собственности на квартиру в ведомстве регистрации владельцев недвижимости городах и регионах.

Как рассчитать сумму НДФЛ

Налог на доходы физических лиц (НДФЛ) является одним из важных налоговых платежей при получении наследственного имущества, включая квартиры. Для того, чтобы рассчитать сумму НДФЛ, необходимо учесть следующие правила:

- НДФЛ начинает платиться с момента получения наследства.

- НДФЛ уплачиваются только на то имущество, которое наследник решил продать, а не на всё полученное наследство.

- Если наследник имеет право на наследство в совместной доле с другими наследниками, то НДФЛ уплачивается только на его долю.

- Минимальный размер НДФЛ по наследству составляет 13% от стоимости имущества.

- Оценка недвижимости производится на основании кадастровой стоимости на момент получения наследства.

- При наследовании имущества несовершеннолетними налог уплачивается по ставке 35% дохода.

- Для получения налогового вычета необходимо подписаться на рассылку новостей ФНС, а также подать декларацию и договор купли-продажи на полученное наследство.

Рассчитать сумму НДФЛ можно по формуле: стоимость наследуемого имущества, умноженная на ставку 13% (35% для несовершеннолетних), на долю по наследству. Например, если стоимость квартиры составляет 3 млн рублей, а наследник имеет право на половину её доли, сумма НДФЛ будет равна 195 000 рублей (3 млн рублей x 13% x 50%).

При получении наследственного имущества важно помнить о необходимости заплатить НДФЛ в соответствии с законом. Если наследник решил продать квартиру, то нужно рассчитать сумму налога и уплатить его в местном отделе ФНС.

Когда и какие налоговые декларации нужно заполнить

При получении квартиры в наследство необходимо уплатить НДФЛ. Для этого нужно заполнить налоговую декларацию 3-НДФЛ, в которой указать все доходы за год, включая полученное имущество в наследство.

В случае, если наследодателем было получено несколько квартир или долей в недвижимости, необходимо заполнить дополнительные декларации. Например, налоговую декларацию 2-НДФЛ, если вы решили продать квартиру, или декларацию по налогу на имущество физических лиц (НИФЛ), если вы остались владельцем квартиры.

Налоговую декларацию необходимо заполнить в течение 3 месяцев с момента получения жилья в наследство. Обязательно нужно учитывать все полученные доходы за год, чтобы потом не платить дополнительный налог или штрафы.

Кроме того, необходимо учитывать возможный вычет при продаже наследуемого имущества. В некоторых городах можно получить вычет по кадастровой стоимости недвижимости при продаже квартиры. В случае, если квартиру продали за меньшую сумму, чем ее кадастровая стоимость, можно получить вычет в размере 13% этой стоимости. Но чтобы получить вычет, нужно предоставить соответствующий документ и заплатить необходимые пошлины.

Также необходимо учитывать возможные налоговые последствия при наследовании несовершеннолетними. Если вы получили право на владение имуществом на основании завещания или по закону, но ваше наследование ограничено возрастом, то вы можете быть обязаны заплатить налог на доходы физических лиц (НДФЛ) с суммы, полученной от продажи имущества в соответствии с долей наследуемых прав.

В любом случае, необходимо тщательно изучить законодательство и обратиться за консультацией к специалисту, чтобы избежать ненужных проблем и неожиданных расходов.

Схемы уплаты НДФЛ

При получении наследства, наследник обязан заплатить НДФЛ. Сумма налога зависит от стоимости наследуемого имущества. Но как правильно заплатить НДФЛ?

Есть несколько схем уплаты этого налога. Их выбор зависит от того, какое имущество наследуется и каким образом.

- Если наследство состоит только из денег, можно заплатить налог сразу после получения наследства. Для этого нужно подать декларацию в течение 1 месяца и заплатить НДФЛ в банке или через налоговый онлайн-сервис.

- Если наследство состоит из имущества, в том числе жилья, можно заплатить налог сразу после получения наследства или после продажи имущества. Если наследник решил оставить недвижимость и продолжать пользоваться ей, он может заплатить налог при получении права на владение.

- Если наследник не знает, как лучше оплатить НДФЛ, можно воспользоваться вычетами. Налог можно снизить на 1 млн рублей при наследовании жилья, купли новостроек, владении несколькими квартирами в одном городе и других условиях.

Однако, необходимо помнить, что не все наследуемые имущество облагается налогом. Например, налог не платят нотариальные договоры на продажу наследственной доли, наследственные долги и др.

Также налог не нужно платить в случае наследования несовершеннолетними или признанными недееспособными, а также при получении имущества по завещанию на праве безвозмездной собственности.

Перед оплатой НДФЛ нужно знать точную стоимость наследуемого имущества. Для этого необходимо получить кадастровый паспорт на наследуемое имущество. Но если такое возможности нет, можно пользоваться средними ценами на недвижимость в тот момент, когда было получено наследство.

Таким образом, выбор схемы уплаты налога зависит от многих факторов, но всегда нужно помнить о минимальном налоге и вычетах, которые предоставляются по закону.

При наследовании квартиры необходимо уплатить налог на доходы физических лиц (НДФЛ). В зависимости от доли, полученной наследником, размер налога будет разным. Если наследник получил долю менее 50%, то нужно заплатить 13% от полученной суммы в качестве налога. Если доля составляет более 50%, то налог составит 30%.

Также необходимо учитывать, что налог нужно заплатить в течение 1 месяца с момента получения наследства. Для этого необходимо подать декларацию в налоговую инспекцию и заполнить все необходимые документы. В декларации нужно указать все доходы, полученные за год, в том числе и наследуемое имущество.

Если же наследник решил продать квартиру, то ему придется заплатить налоговые пошлины, рассчитывающиеся по кадастровой стоимости имущества. Заплатить нужно сразу после получения денег за продажу.

В разных городах и на различных объектах (новостройки, вторичный рынок) кадастровая стоимость может быть разной, поэтому налоговая сумма также будет отличаться. На основе закона обычно устанавливается минимальный размер налоговой базы, который составляет 2,5 млн рублей. Если квартира стоит меньше этой суммы, то налог платить не нужно.

Если наследник получил квартиру в наследство от родственника, который умер после вступления в силу нового налогового закона, то ему не нужно платить налог при получении наследства. Однако, если наследник продаст эту квартиру, то налог придется заплатить.

Если наследник на момент получения наследства является несовершеннолетним, то налог платится не им, а опекуном или попечителем.

| Доля наследуемого имущества | Размер налога, % |

|---|---|

| Доля менее 50% | 13% |

| Доля более 50% | 30% |

- Налог нужно заплатить в течение 1 месяца с момента получения наследства

- Для заполнения декларации необходимо указать все доходы, полученные за год, в том числе наследуемое имущество

- При продаже квартиры нужно заплатить налоговые пошлины, рассчитывающиеся по кадастровой стоимости имущества

- Если квартира стоит менее 2,5 млн рублей, налог платить не нужно

- Налог не нужно платить при получении наследства от родственника, умершего после вступления в силу нового налогового закона

- Если наследник несовершеннолетний, налог платится опекуном или попечителем

Оплата наличными

При получении квартиры в наследство, налог на доходы физических лиц должен быть уплачен в течение месяца со дня получения права на наследство. Возможна оплата наличными деньгами, но при этом нужно соблюдать ряд правил и требований.

По закону, продать наследуемую недвижимость можно только после вступления наследника во владение правом на наследство. Это означает, что продажу жилья можно осуществить только после оформления документов на наследство и получения кадастрового паспорта на наследуемое имущество.

Если наследник решит продать квартиру до получения прав на наследство, он будет продавать право на получение наследства, что недопустимо по закону и может привести к непредсказуемым последствиям. Поэтому, ожидание оформления и получения прав на наследство — неизбежный процесс.

В некоторых городах России, у наследников есть возможность приобрести жилье в новостройках по минимальным пошлинам и налоговым ставкам. Но даже в этом случае, при получении наследства необходимо заплатить НДФЛ от полученной стоимости имущества. Если же наследник решит сохранить наследуемое жилье, то доходы от его продажи также облагаются налогом по минимальной ставке.

Несовершеннолетним наследникам дополнительно нужно предоставить декларацию о доходах и имуществе на момент получения наследства. Если же наследство было получено несколькими наследниками, налог нужно заплатить каждому из них в размере наследуемой доли.

В целом, если у вас есть права на наследование, нужно понимать, что по закону, налог на полученную квартиру либо дом нужно законно платить. Если вы решили оплатить его наличными, то следует соблюдать требования закона и осуществлять платежи в установленные сроки.

Оплата безналичным расчетом

При получении наследства в виде квартиры, одним из важных моментов является правильное уплатить НДФЛ. Это можно сделать как наличными деньгами в налоговую инспекцию, так и безналичным расчетом. Кроме того, безналичным расчетом уплатить налог на наследство и получить на руки квитанцию об оплате значительно удобнее.

Для безналичного расчета заявление на уплату налога на наследство подается в банк, в котором находится счет наследника. Также можно воспользоваться услугами электронного банкинга. В этом случае налоговая инспекция будет получать информацию о полученном наследстве автоматически.

При безналичной оплате важно учитывать, что необходимо оплатить налог в течение 6 месяцев со дня получения наследственного имущества. Если же наследство получает несовершеннолетний наследник, то реализовать имущество следует в течение 3 месяцев со дня достижения им совершеннолетия.

На момент получения наследства, наследник обязан установить право на владение квартирой. Для этого нужно оформить на себя кадастровый паспорт и договор купли-продажи недвижимости в Росреестре. Если наследник решит продать квартиру, то при продаже должны быть уплачены все налоги и пошлины в соответствии с законами РФ.

При получении наследства наследникам следует подписаться на ежегодную рассылку новостей по налогообложению имущества, которая поможет вовремя узнать об изменениях в законодательстве. Также для правильной оплаты налогов необходимо заполнить декларацию и вычитать минимальный налоговый вычет.

Налог на наследство в годах вступления в силу новых законов уменьшен до 1 млн рублей. При получении квартиры в наследство на основании завещания, наследники получают долю владения недвижимостью, соответствующую доле наследодателя. Права наследования общей доли наследства не возникают, пока не будет оформлено наследство в соответствии законодательству РФ.

Погашение задолженности по НДФЛ

При получении квартиры в наследство, необходимо заплатить налог на доходы физических лиц (НДФЛ) с полученной доли в наследство. Одно из важных условий закона — налог платят не все наследники, а только те, у кого доля в наследстве более 1 млн рублей. Однако если в документе указано, что квартиру получат несовершеннолетние, то налог платить нужно в любом случае.

На момент получения права наследования, налог нужно заплатить в течение 6 месяцев. Если не успеть и допустить задержку, то нужно будет платить проценты за каждый просроченный месяц. Чтобы избежать недоразумений, необходимо своевременно получать кадастровый паспорт, а при продаже жилья заключать договор купли-продажи на недвижимость.

Владельцам новостроек нужно платить налог на кадастровую стоимость, которая может быть выше, чем стоимость недвижимости. После вступления в наследство имущества, нужно обязательно сообщить об этом доходе и заполнить налоговую декларацию. При этом необходимо указать данные наследодателя и сумму полученных денег за наследование.

Если наследство было оставлено в завещание, то необходимо исполнять волеизъявление вслед за наследодателем и передавать долю наследства наследуемым. В этом случае нужно также выполнять условия завещания, поскольку наследники обязаны будут иметь соответствующие документы, подписанные наследодателем.

Налоговый вычет можно получить только после продажи недвижимости. Подписались на рассылку новостей, можно узнать о последних изменениях в законодательстве. При продаже квартиры в некоторых городах нужно еще заплатить регистрационные пошлины и сборы. Кроме того, необходимо знать, что налог расчитывается от доходов, которые получены наследодателем в течение 3 лет до момента получения наследства.

Если наследуемым имуществом являются несколько квартир или доли в других объектах недвижимости, то налог рассчитывается по каждому объекту и в каждом году налогообложения. В случае, если налог уплачен не был, необходимо погасить задолженность в ближайшее время.

Для того, чтобы вычесть сумму налога, нужно иметь документальное подтверждение размера доходов. В случае, если такое подтверждение отсутствует, то налог можно вычесть только в минимальном размере.

| Видео (кликните для воспроизведения). |

Итак, при наследовании квартир или долей в недвижимости, необходимо знать свои права и обязанности перед законом, чтобы платить налоги своевременно и избежать штрафов.

Вопросы-ответы

-

Нужно ли уплачивать НДФЛ при получении квартиры в наследство?Да, при получении квартиры в наследство необходимо уплатить НДФЛ в размере 13% от суммы наследства за вычетом долгов и расходов на оформление наследства.

-

Каким образом учитываются расходы на оформление наследства при расчете НДФЛ?Расходы на оформление наследства могут быть учтены при расчете НДФЛ, если они были подтверждены документально (например, наличием квитанций об оплате услуг нотариуса или юриста).

-

Каким образом происходит подсчет суммы НДФЛ при получении квартиры в наследство?Сумма НДФЛ при получении квартиры в наследство рассчитывается исходя из стоимости наследственного имущества на день открытия наследства. Если квартира оценена нотариусом, то именно эта сумма и будет использоваться в расчете.

-

Нужно ли уплачивать НДФЛ на жилье, если оно находится в залоге?Нет, если квартира находится в залоге, то НДФЛ уплачивать не нужно, так как залоговое имущество не считается наследственным.

-

Какие документы нужны для подтверждения права на наследство?Для подтверждения права на наследство необходимо иметь завещание, свидетельство о смерти нотариальное заявление на наследование, свидетельство о рождении наследников и документы, подтверждающие родство.

-

Возможно ли получить льготы при уплате НДФЛ при получении квартиры в наследство?Да, существуют определенные льготы при уплате НДФЛ при получении квартиры в наследство, таким как возможность возврата части уплаченной суммы или возможность сократить сумму налога при наличии определенных документов.

Юрист со стажем работы более 9 лет.